4月22日以来,A股市场持续调整,但权益类ETF份额逆势增长44.27亿份,占当月ETF份额增长总额的47.51%,主要宽基指数ETF份额也有所增长。

Wind数据显示,整个4月,权益类ETF份额大增93.19亿份。4月份华夏上证50ETF和工银上证50ETF合计吸金34.93亿元,相关沪深300ETF吸金69.61亿元,相关中证500ETF吸金35.19亿元,相关创业板ETF吸金5.17亿元,共有约144.90亿元资金流入上述宽基指数ETF,结束了宽基指数ETF在2月、3月的净流出。

业内人士表示,聪明资金“回马枪”涌入宽基指数ETF,表明虽然近期指数快速回落,逼近前期3000点平台,但已有资金认可当前点位的投资价值。有机构表示,市场正处于牛市中的调整期,后市会更加趋向于基本面的“慢牛”,结构性分化明显。

沪深300ETF份额激增

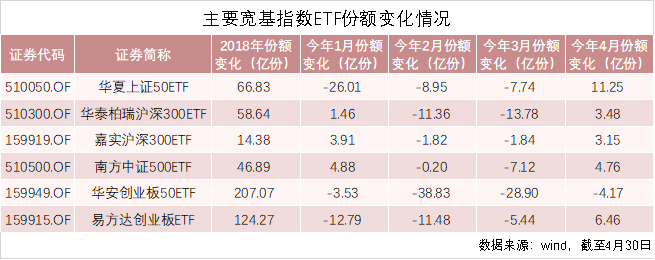

Wind数据显示,截至4月30日,4月份权益类ETF份额大增93.19亿份,主要宽基指数ETF份额逆势增长。其中,华夏上证50ETF份额增长11.25亿份,增幅7.15%,总份额为168.59亿份。以最新净值计算,华夏上证50ETF4月份吸金32.96亿元。工银上证50ETF份额也增加0.67亿份,以最新净值计算,4月份吸金1.97亿元。

中证500ETF亦受追捧,南方中证500ETF份额增加4.76亿份,国寿安保中证500ETF份额增加1.72亿份,嘉实中证500ETF、易方达中证500ETF、方正富邦中证500ETF、华夏中证500ETF、平安中证500ETF等增加, 以最新净值计算,上述5只中证500ETF在4月份吸金35.19亿元。

创业板方面,易方达创业板ETF份额4月份增长6.46亿份,但南方创业板ETF和广发创业板ETF份额分别减少0.58亿份和1.68亿份,华安创业板50ETF份额减少4.17亿份,四者在4月份资金合计流入5.17亿元。

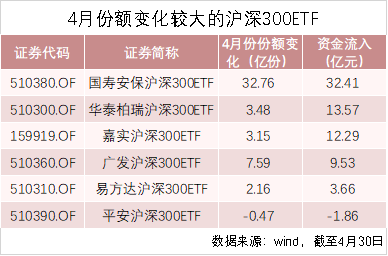

沪深300ETF份额大幅增加,其中,国寿安保沪深300ETF激增32.76亿份,增幅210.30%,总份额为48.34亿份。广发沪深300ETF、华泰柏瑞沪深300ETF份额分别增长7.59亿份、3.48亿份,易方达沪深300ETF、嘉实沪深300ETF份额分别增长2.16亿份、3.15亿份,平安沪深300ETF份额减少0.47亿份。以最新净值计算,上述沪深300ETF在4月份吸金69.61亿元。

以最新净值计算,4月份共有约144.90亿元资金流入上述宽基指数ETF。

“聪明资金”杀“回马枪”

在2018年的震荡下跌行情中,部分“聪明资金”持续布局宽基指数,令其份额出现爆发式增长,但今年以来,随着A股市场持续回暖,宽基指数ETF份额在一季度出现下降,2月、3月的份额减少尤为明显。例如,华夏上证50ETF今年前三个月份额分别减少26.01亿份、8.95亿份、7.74亿份,华泰柏瑞沪深300ETF在2月、3月份额分别减少11.36亿份、13.78亿份,南方中证500ETF在2月、3月份额分别减少0.20亿份、7.12亿份。

4月22日以来,市场开启本轮调整,但权益类ETF份额逆势增长。Wind数据显示,截至4月30日,4月22日以来权益类ETF份额增长44.27亿份,占当月ETF份额增长总额的47.51%,主要宽基指数ETF份额也有所增长。

针对聪明资金在4月份回流主要宽基指数ETF,业内人士表示,这表明虽然近期指数冲高回落,但已有资金认可当前点位的投资价值。同时,随着普涨行情告一段落,个股分化较大,布局ETF成为更为稳妥的选择。

券商、军工、银行ETF受追捧

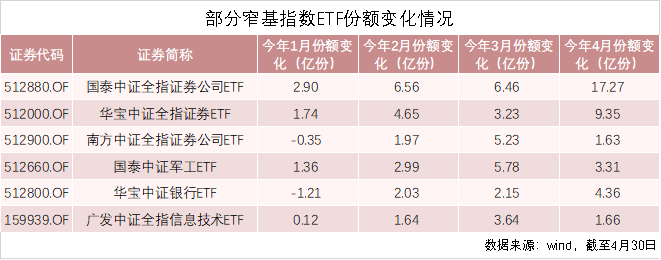

与宽基指数份额波动较大相比,部分窄基指数ETF今年以来份额持续增加。其中,券商ETF、军工ETF、银行ETF份额增加明显。

Wind数据显示,截至4月30日,今年以来,国泰中证全指证券公司ETF、华宝中证全指证券ETF、南方中证全指证券公司ETF份额分别增加33.19亿份、18.97亿份、8.49亿份,国泰中证军工ETF份额增加13.44亿份,华宝中证银行ETF份额增加7.33亿份,广发中证全指信息技术ETF份额增加7.06亿份。

从交易情况看,截至4月30日,上述窄基指数ETF今年以来涨幅均超20%,其中3只券商类ETF涨幅超39%,广发中证全指信息技术ETF上涨34.47%。

挖掘结构性机会

4月下旬以来A股连续调整,逼近前期震荡的3000点平台。但不少机构认为,当前正处于牛市中的调整期,但后市会更加趋向于基本面的“慢牛”,结构性分化明显。

国寿安保基金报告认为,在经历了短期快速调整后,市场回到了前期均衡偏低的位置,对于经济的改善和政策的支撑,大概率至少可以兑现1个,甚至同时2个都兑现。因此,股票市场大趋势向上是没有改变的,目前是牛市中的调整期,后续会更加趋向于基本面的“慢牛”。尤其是估值重新调整回比较合理偏低的水平,对后续市场可以看得乐观一些。

行业配置上,养殖、非银、银行等板块是流动性阶段性偏紧的环境下,行业上的最佳选择,建议增加对必选消费品的配置;同时行业配置重要性开始回落,重龙头白马、轻行业配置可能会出现,行业间差异不大。5月中下旬起需要开始对科创板相关方向提升关注度。

北京和聚投资报告指出,年初至今市场上涨的核心动力来自于流动性恢复背景下的估值修复,从上证50、沪深300、中证500或者创业板,甚至包括很多业绩暴雷的股票,在经过年初至今的修复行情后,很多个股涨幅惊人,估值修复行情可以说基本结束。从市场整体估值水平来看,现在上证50和沪深300在历史40%分位的位置,中证500在15%分位,创业板在64%分位,可以看到,前三者仍然具有相当的估值安全边际,在市场调整的过程中仍然能构成支撑。

该报告认为,目前,市场已经由单纯的风险偏好驱动估值修复,进入到业绩为王的第二阶段,估值相对较低、业绩增长良好的龙头品种将大概率胜出,同时很多细分领域业绩向上拐点特征已经显露,值得重点关注,包括新能源板块、化工等领域。因此,市场即便发生调整,仍然只是属于短期上涨过快的修正,在这个过程中,市场会慢慢挖掘出更多阿尔法投资机会,走出结构性慢牛的机会更大。

原标题:“五一”前7个交易日大举吸金,ETF被多少“聪明钱”看上了?