原标题:准备好了吗?多地证监局启动辖区内私募基金自查,从资金募集到宣传推介,浙江重点核查三大方面

记者获悉,近日,为落实证监会的相关工作要求,多地证监局相继启动辖区内私募基金风险防控及自查工作。

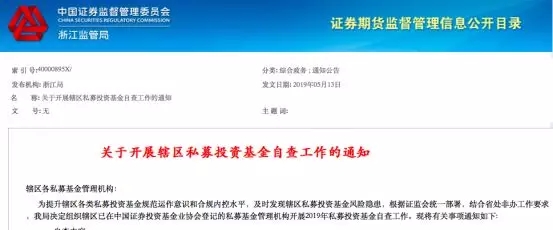

浙江证监局5月13日发布的通知显示,决定组织辖区已在中国证券投资基金业协会登记的私募基金管理机构开展2019年私募投资基金自查工作。

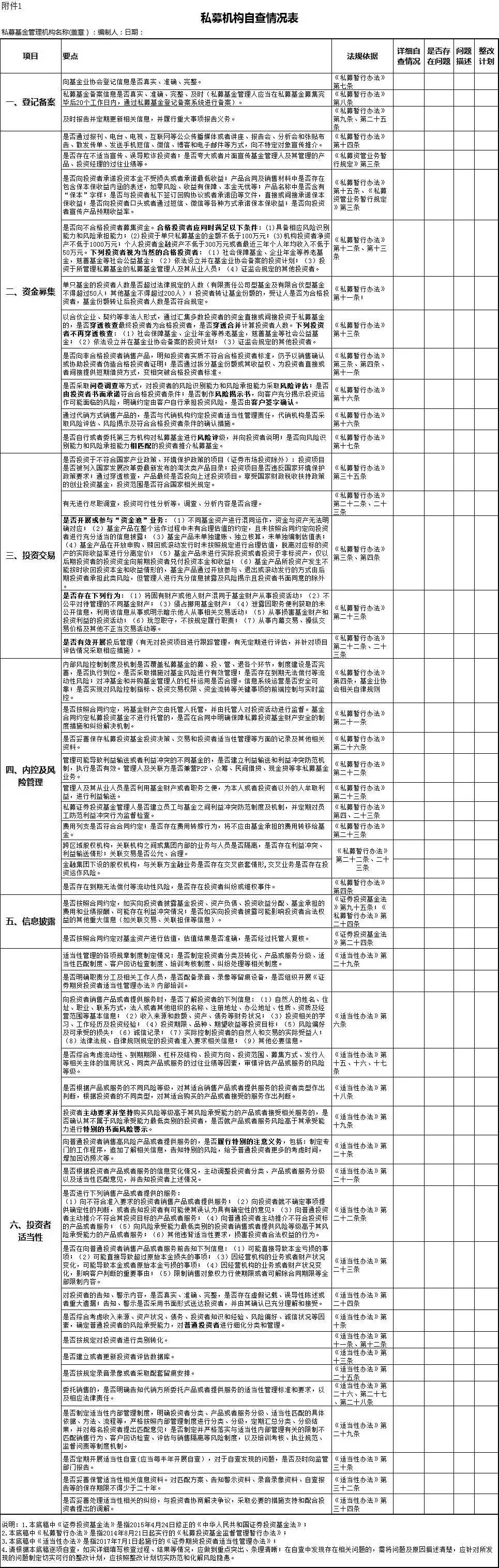

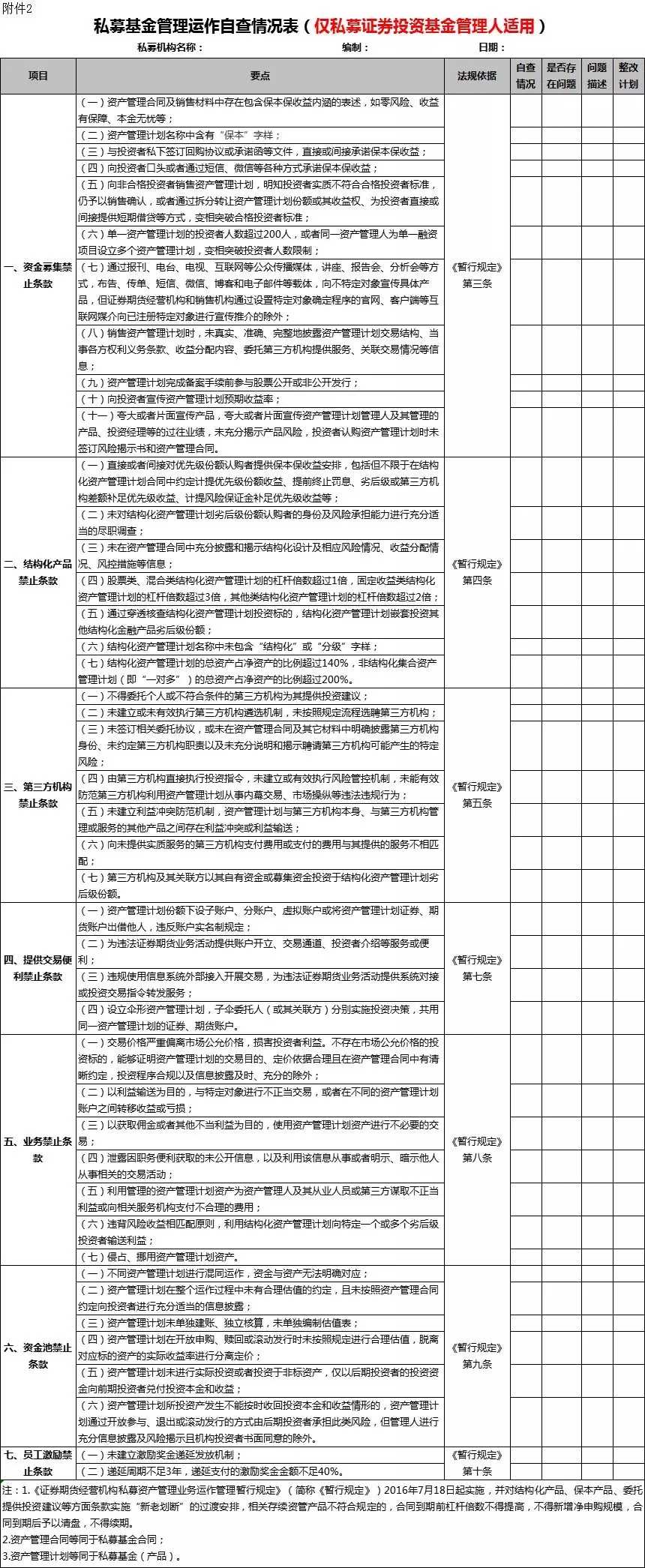

所有辖区内私募机构都需要填写《私募机构自查情况表》,自查内容包括登记备案、资金募集、投资交易、内控及风险管理、信息披露、投资者适当性等方面。

在销售产品时承诺零风险、产品名称含有“保本”字样、宣传预期收益率、参与“资金池”业务、拆分基金份额让投资者“拼单”等常见违规行为均属于自查要点。

此外,湖北、宁波两地也已经开启私募基金自查工作。

浙江省最新启动私募全面自查

根据浙江证监局的要求,各私募基金管理机构对照《证券投资基金法》《私募投资基金监督管理暂行办法》《证券期货经营机构私募资产管理业务运作管理暂行规定》《证券期货投资者适当性管理办法》等法律法规规定,对登记备案、信息披露、投资者保护、内部管理与风险控制及募投管退各业务环节进行全面自查梳理。

重点核查内容包括三大方面:

第一, 宣传推介方面。

需要核查,是否存在通过设立多家销售网点、组织多名营销人员,以电话、短信陌生拜访,传单、展板、网站、公众号等公开展示,组织项目推介会、路演会、考察会等活动的方式,以登记备案作为背书,向未经特定对象确认程序的社会公众或者向超过法定人数的特定对象公开宣传推介私募基金的投资标的、存续期限、过往业绩、风控措施等要素信息的行为。

特别是,宣传推介材料及业务人员口头宣讲中,是否存在明示保本保收益或通过宣传“预期收益”“预计收益”“目标收益”“业绩比较收益”及类似概念,使投资者误认为私募基金到期兑付本息的行为。

第二, 资金募集方面。

需要核查,是否存在向单只基金首笔实缴金额低于100万元的投资者募集资金,为投资者拼凑单提供便利,未对投资者收入证明、资产证明进行审慎甄别,业务人员协助伪造相关证明材料以帮助投资者符合合格投资者条件,通过转让基金份额或份额收益权等形式突破或变相突破合格投资者规定及投资者人数限制,向不具备相应风险识别与风险承受能力的投资者募集资金等行为。

第三,投资运作方面。

需要核查,是否存在募新还旧、滚动发行、混同运作、项目投资与募集资金期限及金额等无法一一对应、脱离项目投资实际收益率进行分离定价等符合“资金池”运作典型特征的行为。

是否存在项目投向关联方或由关联方提供担保增信等潜在利益冲突或利益输送,未按合同约定投资或利用一个项目多次、超额募集资金,部分资金未用于实际投资而是在体系内循环,用于归还前期投资本金及收益或去向关联方机构及个人等行为。

自查文件透露监管细节

浙江证监局要求,各私募基金管理机构应高度重视本次自查工作,对照相关的法律法规进行深入细致的自查,梳理排摸存在的风险。

对于认真自查、主动报告发现的问题并积极有效整改的机构,将视情况依法从轻或不予处理;而对于自查工作走过场或刻意隐瞒、持续开展违法违规业务的,则将依法从严处理。

管理规模在2亿元(含)以上的机构、自查发现存在重大风险隐患及违法违规行为的机构,应当在2019年6月15日前报送自查报告。此外,所有机构均需要填写一份《私募机构自查情况表》,而证券类私募基金管理机构还需要填写《私募基金管理运作自查情况表》备查。

《自查情况表》的内容非常详细,总共包括50个要点,每个要点涵盖了多种《私募投资基金监督管理暂行办法》及《证券期货投资者适当新骨干理办法》中禁止存在的违规行为。

多地已相继组织私募自查工作

事实上,除浙江证监局外,湖北、宁波两地也已经率先组织开启了私募自查工作。

湖北证监局在4月24日向辖区内各私募基金管理机构发出了自查通知,要求私募机构于5月30日前将自查报告、自查工作底稿,以及已发行私募基金产品所有募集账户开设至今的银行流水等材料悉数上报。

宁波证监局则是在4月25日发出的通知,要求区内管理规模在2亿元以上的私募机构于5月20日前报送由主要负责人签字并加盖机构公章的书面自查工作底稿及自查工作报告,并需要上报经审计的2018年度财务报告,而管理规模在2亿元以下的则可以自行决定是否报送。

此外,湖北证监局除了要求私募机构对经营环节进行自查,还要求私募机构加强舆情管理、制定风险处置预案。

湖北证监局发出的通知显示,各私募机构应安排专人跟踪关注本机构相关舆情信息,完善发现、处理、报告、应对制度,及时发现媒体、自媒体关于本机构的舆情报道,及时澄清不实信息,消除错误信息的负面影响,促进形成良性舆情信息管理机制,确保信息的有序流动。

同时,针对自查、舆情及经营发展中发现的重大风险问题,各私募机构应制订周密有效的风险处置预案,确保发生风险事项时,能有序应对,妥善处理。

私募业清理整顿仍在继续

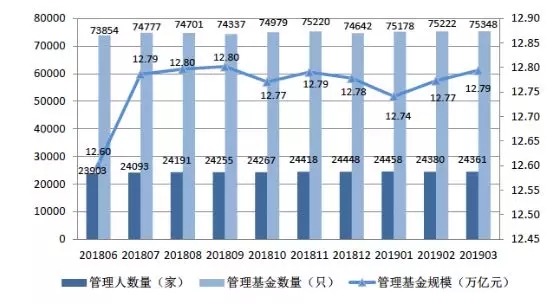

中国证券投资基金业协会(基金业协会)的数据显示,截至2019年3月底,已登记私募基金管理人24361家,较上月存量机构减少19家,环比下降0.08%;已备案私募基金75348只,较上月增加126只,环比增长0.17%;管理基金规模12.79万亿元1,较上月增加210.36亿元,环比增长0.16%。私募基金管理人员工总人数24.10万人,较上月减少1884人,环比下降0.78%。和此前几个月比较,私募机构的数量在2019年以来已经连续2个月出现下降,但私募机构的管理规模却不降反升。

与此同时,监管层对于私募机构的整顿管理工作仍在继续。

5月9日,基金业协会发布《关于失联私募机构最新情况及公示第二十七批疑似失联私募机构的公告》。公告称,截至2019年5月8日,基金业协会已将中投国美投资基金管理(北京)有限公司等635家机构列入失联公告名单,并在协会官方网站中予以列示。上述635家机构中,286家机构已被注销登记;14家机构已自行申请注销登记。

日前,基金业协会自律核查工作中发现68家疑似失联机构。协会通过该68家机构在资产管理业务综合报送平台中登记的固定电话、手机号码、电子邮件等联系方式无法与其取得有效联系。根据规定,公告发出后5个工作日内仍未与协会联系的私募机构,认定为失联机构。在协会对此进行公示之后满三个月,且未主动联系协会并提供有效证明材料的私募基金管理人,协会将注销其私募基金管理人登记。