稀土永磁板块风云又起,龙头股金力永磁更是创下12天10个涨停的傲人战绩,成为近期两市最耀眼的明星。

在金力永磁的带动下,小金属板块掀起新一轮涨停潮。截至午间收盘,华伍股份、中科三环、德宏股份等个股涨停。

流通盘小 游资借机炒作

作为一只次新股,金力永磁的无限售流通股本只有4160万股,占总股本的比例约为10.07%,这为游资的轮番炒作提供了天然的有利条件。

从龙虎榜数据看,5月16日以来的这波炒作中,游资充当着绝对的主力。在7份龙虎榜数据中,并无机构席位身影,但有不少券商分公司营业部打榜,且获利不菲。

以中信证券上海分公司营业部为例,5月24日买入额高达4865.97万元,在5月30日清仓时的卖出额达到7125.11万元,净赚2259.14万元。

中证君梳理发现,除了习惯“有买有卖”的东方财富拉萨团结路第二营业部和东方财富拉萨东环路第二营业部外,还有多个席位在本轮金力永磁的炒作中采用这类操作。

以5月23日为例,中信证券上海牡丹江路营业部买入额为3958.35万元,卖出额为2151.74万元;国泰君安南京太平南路营业部买入额为2740.22万元,卖出额为1803.99万元;中泰证券深圳分公司营业部买入额为1885.65万元,卖出额为1027.87万元等。

值得注意的是,自3月1日以来,知名游资席位华泰证券深圳益田路荣超商务中心营业部未再现身龙虎榜。

实际上,目前已有大资金获利离场。昨日的龙虎榜数据显示,前五大买入营业部的成交额为4809.62万元,而前五大卖出营业部的成交额为11538.02万元,相差7297万元。

不可忽视的是,次新股炒作也好,概念炒作也罢,往往会在一段时间通过“击鼓传花”效应助推股价的持续上涨,但游戏终有结束之时,接到最后一棒的就倒霉了。所以投资者,尤其是中小投资者,对这类炒作尤需谨慎。

四发异动公告:不直接拥有稀土矿山资源

面对股价的异动,金力永磁自5月20日首次发布股票交易异常公告以来,已经发布四次类似公告。

5月30日晚,金力永磁再次发布异动公告表示, 公司为高性能稀土永磁材料高新技术企业,产品主要应用于风力发电、新能源汽车及汽车零部件、节能变频空调、节能电梯、机器人及智能制造等领域。

公告强调,公司主营业务未发生重大变化,公司并不直接拥有稀土矿山资源。截至目前,公司高性能稀土永磁材料的生产、销售情况持续稳定。

公告称,针对近期稀土原材料价格波动对公司带来的风险,公司具体措施包括:

第一,公司主要采用以销定产的生产销售模式,根据在手订单情况提前采购稀土原材料,以降低稀土原材料价格波动对公司业绩的影响;

第二,公司与部分主要客户形成一定的调价机制;

第三,公司会依据上游原材料价格走势,采购适量的稀土原材料作为安全库存;

第四,公司通过产业链上下游资源整合,与赣州稀土集团有限公司等稀土龙头企业建立了牢固的战略合作关系,以保证稀土原材料的长期稳定供应。

另外,公司、控股股东及实控人不存在应披露而未披露的重大事项,或处于筹划阶段的重大事项。

今年一季度显示,金力永磁实现营业收入3.59亿元,同比增长36.84%,归母净利润为2635.91万元,同比增长8.64%。报告期内,公司经营活动产生的现金流量净额为-1.49亿元,同比下降555.66%,主要系为满足不断增长的订单需求储备必要的原材料,本期支付原材料采购货款大幅增加所致。

金力永磁表示,营业收入增长主要受益于国内风电行业需求增长以及公司海外风电业务的增长,导致风电领域收入较去年同期大幅增长逾150%,同时,新能源汽车及汽车零部件等领域销售收入也较上年同期增加。

下游比上游发展空间更大

中证君注意到,自2010年以来,A股稀土板块出现过三次比较大的结构性机会。2010年、2014年和2017年,这三个阶段的稀土牛股层出不穷。

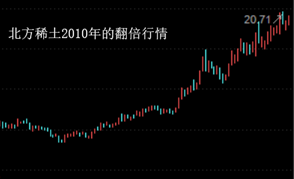

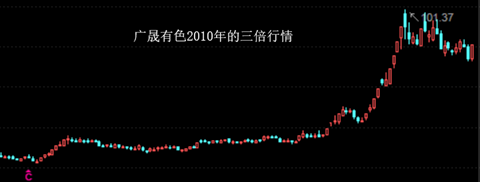

2010年,受益于国家对稀土行业进行整治,产量、新增产能、出口、准入、龙头企业战略储备等全面政策,促使A股稀土板块迎来第一次爆发。其中,北方稀土和广晟有色成为最大赢家。

北方稀土从当年6月初的9.07元/股(前复权,下同)左右,一度涨至当年10月底的最高价20.71元/股,涨幅翻倍。

广晟有色涨幅更为惊人,从当年6月的25元/股左右,涨至最高的101.37元/股,涨幅达3倍。

2014年-2015年,稀土收储对于现货市场带来阶段性的供需紧张,再叠加牛市效应,稀土板块再次迎来爆发。北方稀土从2014年的10元/股左右,上涨至26.69元/股,涨幅翻倍。

2017年,受益于稀土专项核查,稀土隔月收储,导致供给收缩,带来稀土价格上涨。在这波稀土板块的大行情中,盛和资源涨幅尤为惊人,其股价一度从最低的10元/股左右,上涨至最高的20元/股。

中证君发现,从此前几轮行情来看,资金炒作主力集中于上游资源股,特别是拥有轻重稀土配额的企业。

但从最近稀土股的上涨来看,金力永磁、英洛华、北矿科技、有研新材涨幅领先。这几家公司均处稀土市场下游,主要是永磁、磁材这类。对此,业内人士表示,下游个股更贴近新能源、新材料,成长空间巨大。尤其是龙头企业更加值得关注。

华泰证券研报认为,稀土下游约50%需求来自磁材,2018年主要磁材企业均呈现出“营收增加、毛利率明显下滑”状况,部分中小产能出清,市场集中度进一步提升。

中信建投研报认为,新能源汽车、轨道交通与机器人爆发有望成为未来稀土下游消费增量的最大看点。乘用和商用新能源汽车电机单耗钕铁硼分别为3kg和13kg。2019年,若新能源汽车产量达到250万辆的产量,则钕铁硼增量需求每年将达到2万吨。

另外,2016年我国首列永磁跨座式单轨列车在青岛下线,相比传统地铁可节能10%以上,该车在国内首次采用永磁同步电机驱动,中车四方也在继续研究开发采用永磁材料的高铁列车并已运行30万公里,给永磁生产企业带来新的下游需求点。上游稀土行业地位的提升,也将推动钕铁硼磁材行业的发展,预计未来相关产品价格有进一步上升潜力。