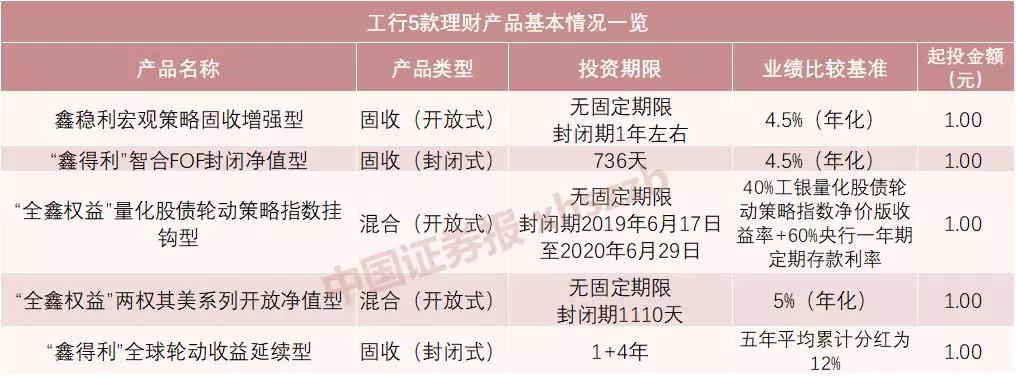

原标题:银行拼了!理财产品1元起购,业绩比较基准最高5%,基金还坐得住吗?

近期,工行推出多款1元起购理财产品,业绩比较基准最高可达5%。

来源:工行网上银行截图

值不值得买?

业内人士表示,除了投资门槛“几乎为零”之外,4.5%到5%的业绩比较基准也显著高于现有货币基金,甚至高于不少定期理财产品。但由于其封闭期均在1年以上,投资者若对赎回便利性有更高要求,可考虑公募基金固收类产品,比如:

货币基金:虽然收益率下降,但T+0快赎十分方便;

中短债基金:近年来热卖,原因就在于整体收益高于货基,也比定期理财更容易赎回;

摊余成本法估值的定期开放债券基金:能够在一定程度上避免净值的大幅波动,优化投资体验。

封闭期均在1年以上

先看这5款产品的具体情况。

产品类型:分为固收型和混合型。鑫稳利宏观策略固收增强型和“鑫得利”智合FOF封闭净值型均为固定收益类、非保本浮动收益型理财产品;“全鑫权益”量化股债轮动策略指数挂钩型和“全鑫权益”两权其美系列开放净值型均为混合类、非保本浮动收益型;“鑫得利”全球轮动收益延续型则为固定收益类、封闭式、非保本、浮动收益型。

风险等级:5款产品的风险等级均为PR3(最高风险为5级),工银理财对此等级的解释为“风险适中,产品不保障本金,风险因素可能对本金产生一定影响”。适合风险承受能力评估为平衡型、成长型、进取型的有投资经验的客户。

投资期限:鑫稳利宏观策略固收增强型、“全鑫权益”量化股债轮动策略指数挂钩型和“全鑫权益”两权其美系列开放净值型3个产品的投资期限均无固定期限,但均设置了1年以上的封闭期,而“鑫得利”智合FOF封闭净值型和“鑫得利”全球轮动收益延续型的投资期限分别为736天和1+4年。

产品收益:均不保本金,产品收益的标注方法均为业绩比较基准。其中,3款产品标明业绩比较基准分别为5%、4.5%和4.5%;有业绩比较基准为40%工银量化股债轮动策略指数净价版收益率+60%央行一年期定期存款利率,也有在业绩比较基准中陈述根据过去17年的历史数据回测,该策略五年平均累计分红为12%。

中证君正准备下手,结果发现未在工行购买过理财产品的投资者,需要去网点先进行风险评估。完成风险评估后,即可在手机端购买。

PK公募基金类似产品

这5款1元起购理财产品的推出时间均在6月6日,当天工银理财有限责任公司正式开业。面对几乎0购买门槛的理财产品,公募基金中是否有更具吸引力的类似产品呢?

业内人士表示,工行的5款1元起购产品都要求持有至少一年以上。从流动性看,公募基金中的部分固收产品仍有自身优势。

01 货币基金:收益率下降,T+0快赎仍具吸引力

今年以来,由于市场资金面较为宽松,货币基金收益率下降明显。从近期情况看,部分基金7日年化收益率在2.30%左右,吸引力有所下降。据中国证券投资基金业协会数据,截至3月底,货币基金规模约为7.86万亿元,较2月底的8.37万亿元,单月减少0.51万亿元,环比下降6.09%。

不过,虽然有单只货币基金单日1万元的快赎限额,但货币基金的赎回便利性仍然十分明显。

02 中短债基金:流动性好于定期理财

中短债基金是近两年的热销产品。Wind数据显示,截至6月5日,今年以来成立的中短债主题基金(不同份额分开计算)一共有37只,而2018年全年成立数量为30只,2017年的成立数量仅有8只。

北京某中短债基金经理表示,短期债券型基金属于纯债基金,主要投资于较短期限的债券及货币市场资产,组合久期通常在3年以内。短期债基根据债券投资期限的长短又可细分为超短债、短债和中短债基金。

中短债基金比较相似的对标产品是“随时可申赎的现金管理类产品”,市场上比中短债基金预期收益率更高的同类产品,往往风险比它大;比它风险更小的同类产品,预期收益率往往比它低。

中短债基金属于中低风险品种,净值波动可控。虽然在季末、年末等市场资金紧张的时点,短端资产可能受到一定影响,出现票息不能覆盖短期价差的极端情况,从而导致净值出现一定回撤,但这种情况下回撤幅度很小,而且当市场资金紧张时点过去后,净值修复很快。

如果投资者可以承担一定的风险,当前中短债基金是比较好的选择,中短债基金流动性也比定期理财产品更好。投资者投资短债基金至少要在一周以上,从而避免较高的赎回费,如果能够超过30天会更好。

03 摊余成本法定开债基:首只基金大卖63.45亿元

据北京某公募人士介绍,“摊余成本法”计价,是指计价对象以买入成本列示,按照票面利率或协议利率并考虑其买入时的溢价与折价,在剩余存续期内平均摊销,每日计提损益,这在一定程度上优化了投资体验。

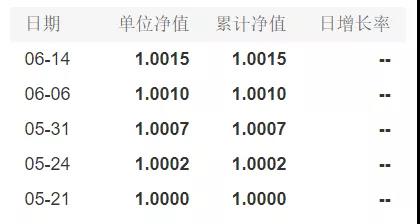

5月21日,首只摊余成本法估值的债券基金南方恒庆一年定期开放债券型基金成立,总募集规模达63.45亿元,总募集户数14906户。从成立以来的净值表现看,走势稳健。

南方恒庆一年定开债A成立以来单位净值走势

来源:天天基金网

该人士表示,整体上看,债券基金的客户以机构客户为主,个人客户较少。但长期看,债券基金的收益率,尤其是经风险调整的收益率并不比股票型基金差,而且在经济转型期间债券基金相对稳定的投资收益率具备很大优势。

据他们测算,截至2018年末,股票型基金最近五年的平均收益率为33.51%,混合型基金是37.45%,债券型基金是37.31%,债券型基金的收益率要优于股票型,与混合型产品基本持平。

该人士称,从投资体验上来讲,债券型基金收益率更加稳定。摊余成本法计价的债券基金能够在一定程度上避免净值的大幅波动,未来有望承接传统货币基金的外溢资金需求。