悄然之间,科创板企业的发行安排正在迅速推进,目前已有4家公布了中签率等网上网下发行情况。

透视来看,科创企业的吸金能力令人惊叹:3/4企业超募、投资者网上接近顶格申购,更有券商子公司轮番进行跟投,跟投额均超过4000万元。科创板企业发行中这些有趣的数据细节,你注意到了吗?

值得注意的是,下周将迎来科创板打新黄金周,21只新股同台:周一1只,周三9只,周四4只,周五7只。

三家企业超募,最高超募1.67倍

科创板企业“吸金”能力有多强大?从此次4家企业的发行数据即可见一斑。

从发行价格来看,4家企业中睿创微纳发行价格最低,为20元;华兴源创、天准科技、杭可科技发行价格则依次为:24.26元、25.5元、27.43元。从市盈率来看,睿创微纳市盈率居首,高达79.09倍;天准科技市盈率也达到了57.48倍,华兴源创、杭可科技市盈率均为40倍左右。

华金证券数据显示,目前A股IPO一般企业发行市盈率约在23倍,科创板企业发行市盈率较高,体现了市场对于优质科创企业给予的合理溢价。

而在近期发行中,科创板企业屡屡出现的超募现象引起市场高度关注。就当前4家企业而言,除华兴源创外,睿创微纳、天准科技、杭可科技均出现超募现象。

具体而言,睿创微纳和杭可科技超募较高,分别超募两倍左右。睿创微纳原本拟募资金额仅为4.5亿元,如发行成功,将募集资金总额12亿元(净额11.34亿元),超募达1.67倍;杭可科技原募资额为5.47亿元,预计募集资金总额11.25亿元(净额10.15亿元),超募1.06倍。另外,天准科技募资总额比原募资额也超出2.34亿元。

超募资金作何用途?对此,三家公司均表示将用于补充资金。

睿创微纳:超出部分将用于偿还公司银行贷款和补充公司流动资金。

天准科技:剩余资金用于补充与主营业务相关的流动资金。

杭可科技:超募资金将用于补充流动资金及其他生产研发等。

A类投资者获配超80%

在此次4家企业的网下发行中,A类投资者获配比例均超过80%,长线资金将发挥重要作用。

具体而言,参与4家企业的配售对象共有7571个,其中有效报价配售对象共有5344个,占比约在七成。

而从长线资金的角度来看,4家科创企业A类投资者获配数量占网下发行总量比例均超过80%,其中杭可科技A类投资者获配比例甚至达到93.25%。

A类投资者:公募产品(包括为满足不符合科创板投资者适当性要求的投资者投资需求而设立的公募产品)、社保基金、养老金、企业年金基金以及保险资金;

B类投资者:合格境外机构投资者(QFII);

C类投资者:除上述A类和B类以外的其他投资者,包括私募基金等其他机构投资者在内。

此前自律委建议的长线资金“抽签锁仓”在4家企业发行中均有体现。在网下发行部分,公募产品、社保基金、养老金、企业年金基金、保险资金和合格境外机构投资者等配售对象中,10%的最终获配账户(向上取整计算),应当承诺获得此次配售的股票持有期限为自发行人首次公开发行并上市之日起6个月。

而根据华兴源创公布的发行结果,共有104家配售对象摇号中签,对应的股份数量为2,201,616股,占网下发行总量的8.16%,占扣除战略配售数量后公开发行股票总量的5.73%。

网上平均中签率0.058%

不难想象,在万众瞩目之下,科创板打新受到全网青睐。不过,数据显示,科创板打新并不比其他板块更困难。虽然目前可参与打新的公司不多,但由于开通科创板权限的投资者数量也相对较少,中签率同样比较可观。

以最新完成网上网下申购的杭可科技来看,公告显示,杭可科技此次网上发行有效申购户数为286.6万户,有效申购股数为199.9亿股。网上发行初步中签率为0.03896349%,网上发行最终中签率为0.058%。

就目前4家企业来看,平均中签率(未加权计算)为0.058%,其中天准科技中签率最低,为0.055%;睿创微纳中签率最高,为0.0603%。

根据申万宏源研报测算,若发行后总股本小于4亿股,则科创板网上打新中签率约为0.044%至0.082%,较A股其他板块提升约91%至75%;若发行后总股本大于4亿股,则科创板网上打新中签率约为0.064%至0.12%,较A股其他板块提升约39%至16%。

而就申购情况来看,华兴源创、睿创微纳、天准科技、杭可科技4家平均每户申购股数规模分别为6949股、9434股、11734股、6975万股,对应网上申购上限分别为为7500股、10500股、13500股、7500股,距离顶格申购均不远。

4家券商1.82亿元跟投

对于科创企业上市进程不断推进,主承销商或许喜忧参半:在承销费落袋前,券商子公司跟投的细节已先一步敲定。

根据此前自律委建议,首次公开发行股票数量在8000万股以下且募资额不足15亿元的企业通过初步询价直接确定发行价格,不安排除保荐机构相关子公司跟投与高级管理人员、核心员工通过专项资产管理计划参与战略配售之外的其他战略配售,不采用超额配售选择权等。也即,对于发行量较小的企业而言,其战略配售将与券商子公司跟投划等号。

就此次发行的4家企业来看,保荐券商分别为华泰联合证券、海通证券、中信证券和国信证券,旗下子公司跟投额分别为4000万元、4,936.80万元、4,800.00万元、4,498.52万元,合计跟投额达到1.82亿元,均有24个月的限售期。

此外,仅有睿创微纳一家由员工持股集合资产管理计划参与战略配售,获配金额为6000万元,限售期相对券商子公司跟投较短,仅有12个月。据悉,该资管计划“睿知1号”为睿创微纳部分高级管理人员与核心员工参与本次战略配售设立的专项资产管理计划,成立于6月20日,目前正在运作当中。

网上网下均有弃购

在科创板企业发行如火如荼之际,各类机构纷纷钻营科创板打新机会。不过,对于这份来之不易的打新机会,并非每位投资者都高度重视。

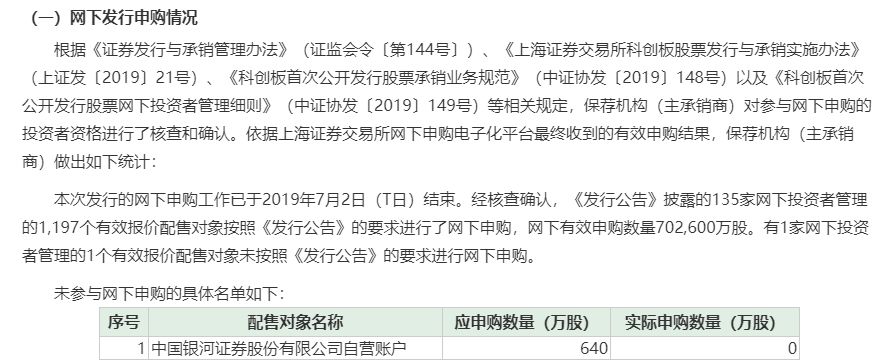

7月3日,天准科技公告显示,其网下申购共有135家网下投资者管理的1197个有效报价配售对象参与网下申购,有效申购数量702600万股。其中,仅有银河证券自营账户未按要求进行申报。从数量上看,银河证券自营账户应申购数量为640万股,实际申购数量为0。

就目前4家科创板企业网下配售情况来看,目前仅有天准科技一家遭遇网下投资者放弃申购,杭可科技、华兴源创、睿创微纳网下报价投资者均全部参与申购。

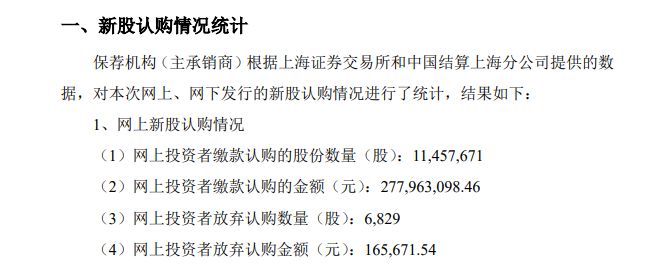

网下投资者询价后不申购,更有网上投资者直接弃购。根据华兴源创发行结果公告,在其网上新股认购中,网上投资者放弃认购数量为6829股,放弃认购金额为16.57万元。

事实上,在每家科创板企业发行公告的特别提示中均有强调:有效报价网下投资者未参与申购以及获得初步配售的网下投资者未按照最终确定的发行价格与获配数量及时足额缴纳认购款的,将被视为违约并应承担违约责任,保荐机构(主承销商)将违约情况报中国证券业协会备案。

而对于网上投资者,网上投资者连续12个月内累计出现3次中签但未足额缴款的情形时,自结算参与人最近一次申报其放弃认购的次日起6个月(按180个自然日计算,含次日)内不得参与新股、存托凭证、可转换公司债券、可交换公司债券网上申购。

由于科创板上市前五日不设涨跌幅,投资者对“打新”存在顾虑也属正常。但在进入申购程序后,“临阵脱逃”的行为将给自身诚信记录抹黑,更将错失更多的投资机会。