8月8日,农银理财在北京举办新产品发布会。至此,五大行理财子公司及其新产品已全部亮相!

随着各家理财子公司开业运营,新产品也纷纷面世,中国证券报(ID:xhszzb)记者发现,理财子公司发行的产品都具有一元起售、固收类居多、积极对接资本市场等特点。

接下来的问题是,你打算买吗?

五大行齐聚

理财子公司加速推出

作为农业银行从事理财业务的全资子公司,农银理财注册资本120亿元,注册地为北京,董事长为马曙光。截至目前,五大行理财子公司已悉数开业,并推出了新产品。

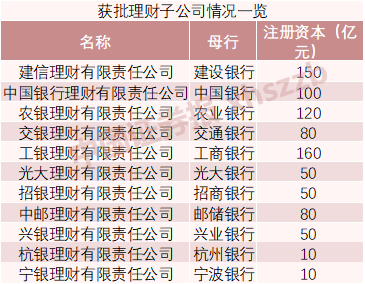

今年以来,多家银行理财子公司的筹建申请获批,包括邮储银行、光大银行、招商银行、兴业银行,城商行方面则包括杭州银行和宁波银行。还有更多理财子公司正在紧锣密鼓筹建中。

根据规定,理财子公司要在批准之日6个月内完成筹建。机构人士预计,这意味着今年将有一批理财子公司相继开业。

融360大数据研究院发布的报告显示,截至8月1日,还有28家银行公告称成立理财子公司,包括1家国有银行、9家股份制银行、16家城商行以及2家农商行。

理财子公司产品三大特点

今天,农银理财推出了“4+2”系列产品体系,包括:四大常规系列产品和两个特色系列产品。“现金管理+固收+混合+权益”四大常规系列产品是农银理财对标监管要求,推进理财产品净值化转型的载体,旨在进一步提升服务实体经济能力、满足客户多样化理财需求。

特色系列产品包括惠农产品和绿色金融(ESG)产品。其中,惠农产品是基于普惠金融理念,面向三农客户推出的专属产品。绿色金融(ESG)产品基于国际资管行业的绿色投资理念,重点投资绿色债券、绿色资产支持证券以及在环保、社会责任、公司治理方面表现良好企业的债权类资产,兼顾经济效益与社会效益。

随着理财子公司开业运营,新产品也纷纷面世,记者总结了理财子公司发行产品的特点。

1、“一元”起售

理财子公司发行的产品对于销售起点没有明确要求,即“一元起”。目前,一元起售的理财产品已经推出。

如交银理财推出的交银理财稳享一年定开1号净值型理财产品;

还有工银理财的固收产品等。

业内人士认为,理财销售门槛的降低将大大增加银行理财对长尾客户的吸引力,有助于银行理财产品覆盖更多的普通投资者,与公募基金等资管产品公平竞争,增加产品吸引力,提高资金募集能力。

2、固收类居多

从农银理财来看,在推进产品转型方面,马曙光介绍,农银理财将打破传统业务模式,回归“受人之托,代人理财”的资管业务本源,以客户需求为中心,以公募产品为主,私募产品为辅;以固收类产品为主,非固收产品为辅,逐步搭建涵盖固收、混合、权益等类别的净值型产品体系,丰富产品功能,提升客户体验。

光大证券分析师邓虎表示,银行理财子公司首批发行产品以固收类居多,目前已发行产品中并无直接对标公募偏股型基金的品种。

比如,工银理财发行产品的数量最多,种类也最为齐全,资产覆盖了从固收到权益,策略覆盖了从量化到FOF;建信理财选择了粤港澳大湾区指数相关的产品;中银理财发行的产品与服务长三角密切相关。偏债类产品和以往的理财产品更为接近,更适合作为过渡期的先行产品。

3、积极对接资本市场

《理财子公司管理办法》允许子公司发行的理财产品直接投资股票。对银行来说,这意味着理财产品投资范围得以扩大,产品创新的空间更大;对股市来说,将可以引入更多的长期稳定资金,投资者结构和投资风格也有望改变。

此外,当前银行理财产品也在积极参与科创板。目前,银行理财产品主要是通过资管计划或公募基金渠道参与科创板打新。

交通银行金融研究中心高级研究员武雯表示,未来银行理财产品投资科创板大致可分为两种:一级市场股权投资和二级市场权益投资,具体方向包括科创板企业上市后的权益投资、配资、投贷联动、Pre-IPO等。

从权益类投资看,民生银行首席研究员温彬表示,银行在科创板投资方面的经验相对薄弱,参与科创板或更多通过公募基金或资管计划。但从中长期看,科创板作为中国资本市场的创新,理财资金会积极参与。

银行为什么开设理财子公司?

农业银行董事长周慕冰指出,理财业务将迎来新旧模式转换的历史交汇点、生态格局的全面重塑期。发起设立农银理财是农业银行贯彻金融供给侧结构性改革、落实资管新规系列监管政策、服务实体经济高质量发展、积极应对理财行业变化的重要举措。

国家金融与发展实验室副主任曾刚此前表示,理财子公司的建立,将丰富银行理财产品体系、拓展营销渠道、创新运营模式,实现管理制度专业化、发展模式差异化。理财子公司建立之后,无论是在资金端还是资产端,均超越银行此前在体系内部经营理财的范围,银行理财产品体系将更加多样丰富。值得注意的是,因为资管新规对规范期限错配有较强要求,因此未来保障性产品、期限更长的产品将更多问世。这也表明,未来可能会出现更加多元化的产品形态,期限形态也将更长。

中信建投证券银行业分析师杨荣表示,从短期来看,理财子公司设立初期,资产配置品种仍以固定收益类和现金管理类为主,但是随着权益投研能力的提升,权益资产的配置也将提高,对权益市场构成一定的利好。

从中长期来看,银行理财子公司正式成立后,将进一步丰富机构投资者队伍,同时也将提高直接融资占比;流向权益市场的资金将稳步提高。而且理财子公司成立后,一方面,理财业务剥离后,风险隔离,将降低银行板块承担的隐性刚性兑付的风险,另一方面,理财产品收益率的下降也将逐步降低社会整体的无风险利率,这两点都将对银行板块的估值构成正面的贡献。

马曙光表示,国际银行系资管的发展经验表明,银行理财市场既是一个充分竞争市场,也是一个头部效应明显的市场,我国银行理财的发展历程也证明了这一点。理财子公司化后,预计业务资源将逐步向头部集中,形成“一超多强”格局。未来各家理财机构既要积极面对市场竞争,又要积极拓展合作空间。由于各家机构在客户群体、资金体量、渠道资源方面不尽相同,因此,可以在产品研发、流动性管理、产品销售方面加强合作,提高资源利用效率,更好、更全面地满足客户投资理财需求。