一则重组公告,“两船”双双一字涨停。

昨日晚间,中国船舶披露调整后的重大资产重组方案。根据公告,中国船舶、中船防务今天开市起复牌。受“两船”复牌涨停带动,中船系个股全线飘红,中船科技早盘大涨7%,中国应急、中国动力等个股纷纷拉升。

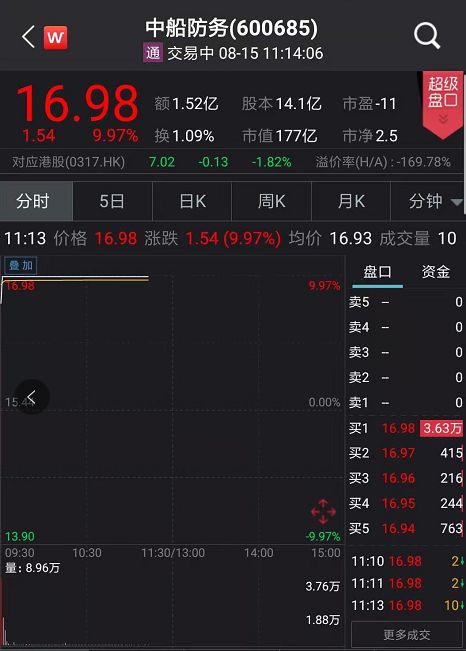

中国船舶、中船防务复牌涨停

中国船舶、中船防务于8月15日复牌交易,早间开盘后两只股票迅速涨停,分别报23.97元/股、16.98元/股。

受中国船舶复牌涨停带动,中船系个股全线飘红,中国应急、久之洋均一度涨超8%,久之洋、中国动力、中国海防等个股纷纷拉升。

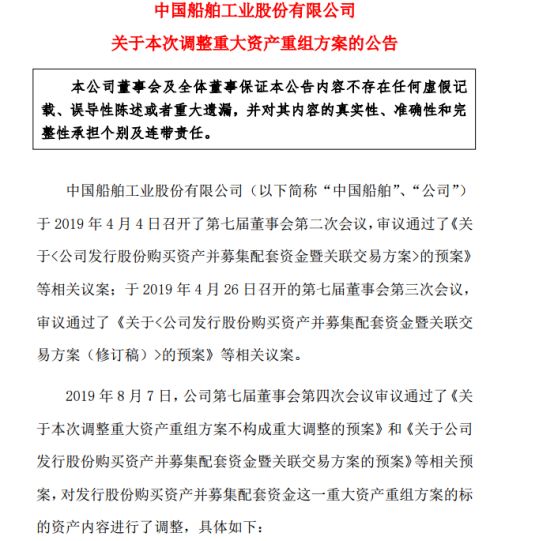

消息面上,中国船舶在8月14日晚披露了调整后的重大资产重组方案。本次交易发行股份购买资产涉及的发行价格调整为13.14元/股。募集配套资金总额不超过38.67亿元。

如果从2017年9月开始筹划的债转股算起,中国船舶与中船防务的资产重组已经耗时近两年,期间重组方案多次调整,最初的单一债转股也变为更大范围的资产重组。

根据公司公告,中船集团作为我国船舶工业的骨干力量,肩负海军装备现代化建设的神圣使命和发展海洋经济、建设海洋强国的历史重任。本次重组在提升中船集团军工资产证券化率的基础上,利用上市平台扩大融资规模,解决上市公司在快速发展过程中的资金瓶颈,为军工建设任务提供资金保障。

同时,此次重组注入的军民品业务,能够依托于上市平台的资本运作功能,在更高层次、更广范围、更深程度上融合发展,也有助于深化军工企业改革,加快体制机制创新,坚持市场化改革方向,进一步增强军工企业活力,促进国防科技工业全面、协调和可持续发展。

中船系重大资产重组方案披露

8月14日深夜,中国船舶工业集团有限公司核心民品主业上市的重要平台中国船舶披露了调整后的重组方案。

从草案来看,中国船舶此次重组相当复杂,仅涉及的交易对方就达到了20名,其中既包括关联方中船集团、中船防务以及中船投资,也包括17名非关联交易方。

新的重组方案将分三步进行。

步骤一:中国船舶拟向中船集团、中船投资、工银投资、交银投资、国家军民融合产业投资基金有限责任公司、国华基金、农银投资、国新建信基金、中银投资、东富国创、国发基金发行股份购买上述11名交易对方合计持有的江南造船100%股权;拟向中船集团、华融瑞通、新华保险、结构调整基金、太保财险、中国人寿、人保财险、工银投资、东富天恒发行股份购买上述 9 名交易对方合计持有的外高桥造船36.27%股权和中船澄西21.46%股权;拟向华融瑞通、中原资产、新华保险、结构调整基金、太保财险、中国人寿、人保财险、工银投资、东富天恒发行股份购买上述9名交易对方合计持有的广船国际 23.5786%股权和黄埔文冲30.98%股权;拟向中船防务发行股份购买其持有的广船国际27.42%股权。

步骤二:中船集团以持有的中船动力100%股权、中船动力研究院51%股权、中船三井15%股权出资,中国船舶以持有的沪东重机100%股权出资,共同设立中船动力集团。

步骤三:中船防务以持有的黄埔文冲69.02%股权、广船国际49%股权与中国船舶及中船集团持有的中船动力集团100%股权进行资产置换。

中国船舶在公告中称,上述方案的三个步骤不互为前提。此外,中船集团承诺在步中国船舶发行股份购买资产并募集配套资金实施时同步启动组建动力平台,同时承诺待前两步实施完成后,六个月内启动资产置换,以消除中国船舶和中船防务的同业竞争。

根据目前的预估值,调整后方案三个步骤实施完成后,中国船舶持有江南造船100%股权、外高桥造船100%股权、中船澄西100%股权、黄埔文冲100%股权及广船国际67.64%股权,与原方案相比仅减少了广船国际32.54%股权,新方案未构成重大调整。

至于为何要对原有重组方案进行调整,中国船舶在草案中谈到,目前,公司控股股东中船集团与中船重工正在筹划战略性重组,为有利于加快推进市场化债转股及船舶行业战略重组,拟对中国船舶和中船防务的重组方案进行调整。

交易标的资产的评估价值高达366.2亿元

据证券时报e公司报道,从草案来看,中国船舶此次重组相当复杂,仅涉及的交易对方就达到了20名,其中既包括关联方中船集团、中船防务以及中船投资,也包括17名非关联交易方。另一方面,相比此前的预案,草案中首次披露了交易标的资产的评估价值,高达366.2亿元。

事实上,市场对于此次重组标的资产的交易作价一直十分关注,其中比较核心的包括,江南造船100%股权的交易作价达225.2亿元,黄埔文冲100%股权作价82亿元。市场对于资产重组后中国船舶的财务指标十分关注,据测算,交易完成后,2018年中国船舶营业收入由169.1亿元万元增加至409亿元,净利润由4.89亿元下降至2.52亿元。不过,2019年1-4月中国船舶的营业收入由61.4亿元增加至144.3亿元,净利润由949万元增加至15.45亿元,业绩增厚显著。

中国船舶称,从长期看来,通过本次交易,公司新增军用船舶造修相关业务,行业地位进一步巩固,随着船舶行业未来回暖、公司业务协同进一步加强,公司的盈利能力及抗周期性风险能力将得到有效提升,预计未来公司的每股收益水平将得到相应改善。

草案显示,中国船舶发行股份购买资产的股份发行价格为13.14元/股,在不考虑配套融资的情况下,中国船舶本次将合计发行27.87亿股股份;重组后,中国船舶总股本将比当前增加约2倍。从发行股份后的股权结构来看,中船集团及其关联方合计持股比例将从52.98%上升至53.18%。

本次交易中的17名非关联交易方持股比例为31.26%,其它A股公众股东的持股比例由47.01%降至15.56%。除了资产收购,中国船舶还拟募资配套资金,募资总额不超过38.7亿元,募集资金将被投向广船国际中小型豪华客滚船能力建设、数字造船创新示范工程等项目,实施主体包括广船国际及江南造船;此外,17.5亿元还将用作补充流动资金。

军工板块重组预期升温

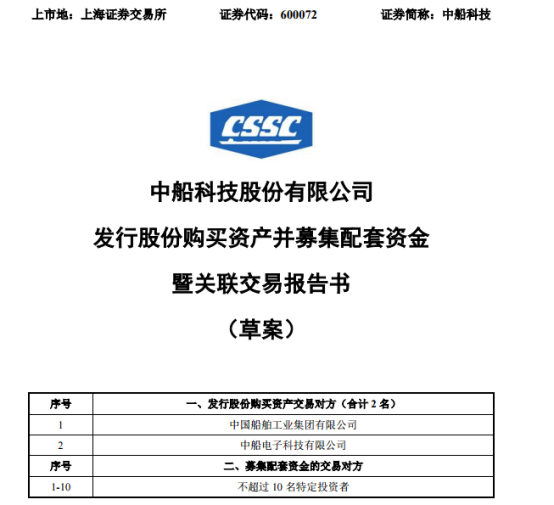

中船科技8月13日晚间发布公告称,拟以发行股份的方式购买中船集团和中船电科合计持有的海鹰集团100%股权。

稍早之前的8月7日,同为中船集团下的中船防务公布了调整之后的重组方案。根据新方案,中船防务拟向中国船舶出售广船国际27.4214%股权,交易作价28.91亿元,保留黄埔文冲的股权,同时放弃置入船舶动力类资产。

此外,今年7月1日,中国重工、中国海防等八家上市公司均发布公告称,接到实际控制人通知,中船重工正与中国船舶工业集团有限公司筹划战略性重组。

华创证券认为,一方面船舶板块的整合开始进入落地阶段,另一方面今年以来已经陆续有中船科技、航天长峰、中国船舶、中船防务、国睿科技、洪都航空以及中国动力等多家军工上市公司发布资产重组公告,此次“南北船”合并或将提升市场对军工板块的资产重组预期。整体判断军工板块资产证券化的趋势明确,推进节奏也有望不断加快。

(原标题:果然双双涨停!"中国神船"来了,336亿重大重组方案敲定)