消费股依然强劲。

今日(8月22日)贵州茅台高开高走,股价冲上1100元大关,再创历史新高,市值达到1.38万亿元。

不仅如此,五粮液、泸州老窖、中国国旅、海天味业等多只大消费白马股也刷新了历史新高。

来自券商、私募等投资机构的分析观点显示,近几年,A股市场复制了消费股在全球主要股市上锐不可当、牛股迭出的运行历史。在今年上半年中国一举超越美国成为全球第一大消费市场、国内经济增长更进一步依赖于内需驱动的背景下,未来有关于大健康、新兴消费、消费升级等方面的投资机会,也正在持续酝酿之中。

贵州茅台年内第20次刷新历史新高

截至收盘,贵州茅台涨3.56%,报1104元/股,成交金额40.99亿元,总市值达1.39万亿元。

这是贵州茅台2019年以来,第20次刷新股价的历史新高。

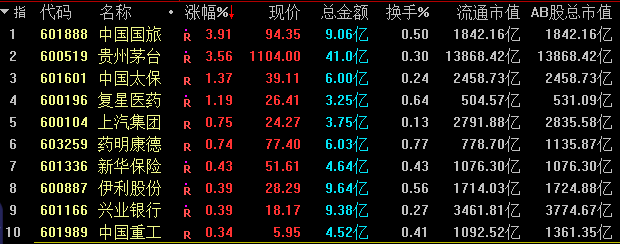

与此同时,今日上证50指数成分股涨幅前10名的个股,消费股占到5只,包括中国国旅、贵州茅台、复星医药、上汽集团和伊利股份。

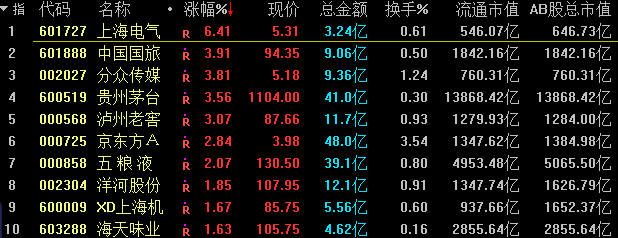

今日中证100指数涨幅在前十位的成分股中,则有多达6只个股来自于大消费领域,分别为中国国旅、贵州茅台、泸州老窖、五粮液、洋河股份和海天味业。

中国已成为全球第一大消费市场

来自国家统计局的统计数据显示,2019年上半年,中国社消零售总额达195210亿元,折合美元汇价计价为27659亿美元,首次超越美国同期26998亿美元的零售总额,这意味着中国已经成为世界上最大的单一消费市场。考虑到中国14亿人口和不断壮大的中产阶级规模,中国消费市场的发展潜力不可限量。

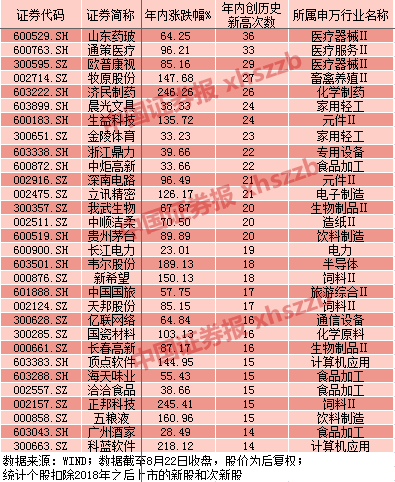

今年以来两市股价创新高次数最多的30只个股中,有多达一半源于大消费领域。

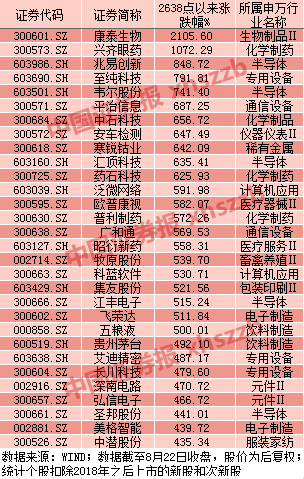

此外,自沪综指探底2638点(2016年1月27日,即本轮白马蓝筹行情启动时)至今,涨幅最大的前30只个股,也有一半左右来自于饮料、生物制品、化学制药、服装等大消费行业。其中五粮液、贵州茅台自2638点以来的涨幅均已达到5倍左右。

银杏环球资本创始人兼首席投资官张峰表示,近几年来,消费领域之所以有这么多牛股,主要是由于一些消费股具有适合长期投资持有的特质,比如公司业务相对容易形成品牌,可以形成大众规模,生意具有可持续性。尤其,消费者一旦养成消费习惯,那么这个消费品公司业绩的长期持续增长是有较大确定性。

另外,如果在市场扩张的过程中,一些品牌能够推出获得消费者青睐的产品,并且本身企业属于轻资产经营的模式,不需要持续的资本投入去获得高增长,这对公司来说就会产生很大的竞争优势,各类财务指标表现也会很优异。进而投资这类企业也会获得可观的财务回报,国内机构和境外的长线资金都比较青睐这类公司。

消费股在全球股市同样锐不可当

来自国泰君安的研究显示,来自美国、日本等发达经济体股市的历史经验均显示,海外资本市场中消费领域各大行业在历史上曾经诞生众多大市值巨头,大量消费牛股长期穿越了经济周期。

例如,在美国1980至1990年代,年化收益率前十的股票中,有多达8只属于消费股。2008年至2018年年化收益率排名前十的个股中,消费股则占据了4个席位。而在日本股市上,2008年至2018年表现最好的10只个股,也有3只为消费股,其中汽车股斯巴鲁和五十铃汽车分别位列第二和第四位。

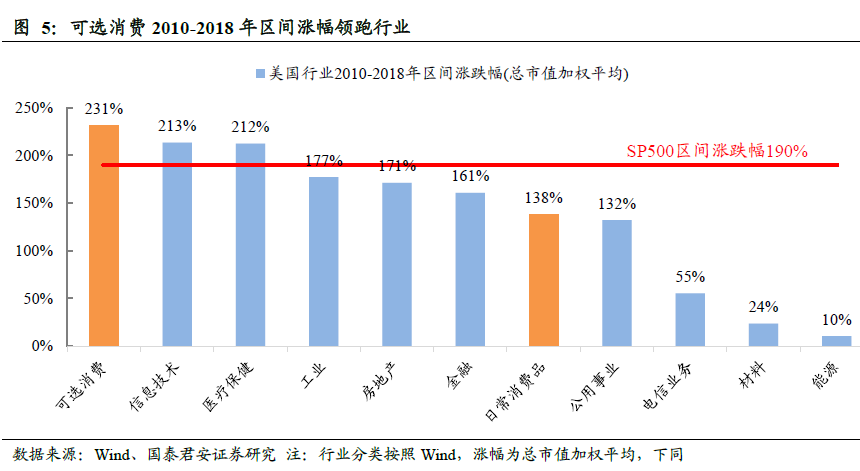

进一步从美股过去10年左右的运行历史来看,可选消费、医疗保健两大板块也大幅跑赢了其他多数行业板块和标普500指数的指数基准。

消费股新机会在哪里?

对于未来大消费领域的新投资机会,张峰分析表示,从自上而下的角度来看,中国正处于新旧经济结构转型的过程中,教育和医疗保健将是最热门消费服务领域。人口老龄化伴随的医疗保健需求,促使中国领先的制药企业与全球领先的制药企业差距变小。

宁波美港投资创始人、基金经理陈龙表示,老龄化相关消费在下个阶段的中国是个非常确定的需求爆发领域。而且在这个领域,由于这一代老龄化群体的支付能力非常强,所以他们对高端消费服务的需求会非常旺盛,使得这些子领域的企业呈现出高毛利率的特征。“我们非常看好老龄化相关的高端消费领域的优质供应商带给我们的投资机会,目前也配置了很多”,“相比于新兴科技类消费,老龄化消费领域的需求更具有不变性”,陈龙表示。

国泰君安等多家券商机构进一步分析指出,我国城镇居民消费支出中食品烟酒占比从1992年52.9%降至2016年29.3%;衣着支出占比也由14.1%下降至7.5%;人们在基本的物质生活得到满足后,消费支出向更高层次需求倾斜,出行、医疗保健、教育、文化和娱乐的支出占比也明显提升。整体来看,未来A股市场在医药医疗、大健康、新兴中高端消费、民族品牌等领域,都有望再度涌现新一批牛股。

原标题:涨破1100元!贵州茅台再创新高,大消费成牛股摇篮,谁是明日之星?