昨晚,八月十五中秋夜,正当大家赏月度佳节时,欧美金融市场也因“好的迹象”出现再次舒缓一口气。

除了国际贸易形势传出利好消息外,美国一个重磅经济数据也给市场带来惊喜。这个重磅数据就是被称为“恐怖数据”的零售销售情况。其显示,美国8月零售销售额继7月增长0.7%后,继续增长0.4%,高于预期的0.2%。

在前一日欧洲央行抛出“降息+重启QE”大礼包后,金融市场避险情绪再次升温,避险资产一度纷纷上扬。道琼斯指数连涨八个交易日,三大指数距离历史高点已是咫尺之遥,市场风格也经历了急剧切换。

有分析称,经济数据喜忧参半、内外因素盘根错节,美联储接下来的操作会更加“犯难”。

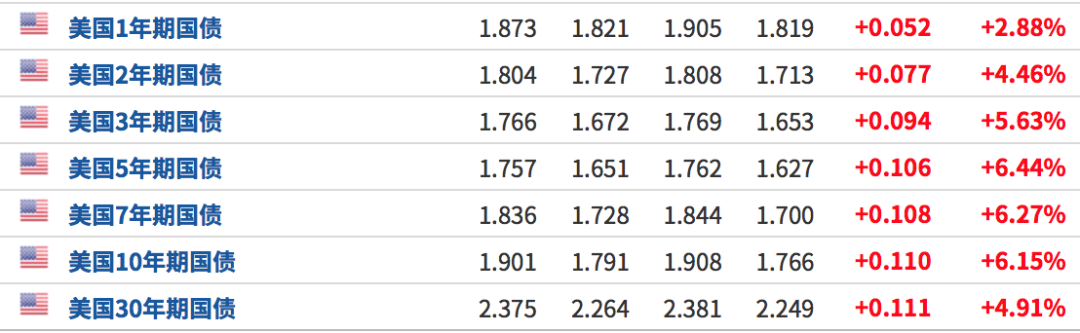

美债收益率大幅反弹

黄金回调 道指八连涨

零售业的表现一直被视为美国经济“晴雨表”之一。

美国商务部每月公布的零售销售数据,是零售业商家销售的商品价值总额,直接反映出消费者的支出变化,是判断经济现状和前景的重要指标,市场影响力较大,因此被称为“恐怖数据”。

据机构分析,美国8月零售销售月率好于预期,主要受汽车业销售回暖提振,“添置大物件”热情不减,表明消费者对未来前景仍有信心。而消费的强劲或能为经济增长提供支撑,并给其他经济板块注入一定能量。

美国零售销售数据公布后,避险资产普遍出现回调。美国各期限国债价格下跌,其收益率纷纷大幅走高。随着股市吸引力增加,美债市场压力大大减轻。

来源:英为财情

国际黄金、白银期现价格均下挫,白银出现较大跌幅。伦敦现货黄金价格以及美国纽约商品交易所COMEX黄金期货价格均跌至1500美元/盎司关口以下。

来源:Wind

周五盘初,标普500指数、纳斯达克指数、道琼斯指数一度全线上涨,由于多空较量激烈且部分权重股下跌,截至收盘上述指数涨跌不一,道琼斯工业平均指数上涨37.07点,收于27219.52点,涨幅0.14%。标准普尔500种股票指数下跌2.18点,收于3007.39点,跌幅0.07%。纳斯达克综合指数下跌17.75点,收于8176.71点,跌幅0.22%。变动幅度均不大,距离各自的历史高点仅咫尺之遥。道指实现“八连涨”,三大指数均实现“三周连涨”。

来源:Wind

美股FAANG组合表现不一。苹果被高盛唱衰,股价下跌近2%。此前,高盛称苹果TV+免费试用计划或对公司财务产生实质性的负面影响,股价有26%的下跌空间,苹果驳斥了此说法。当日,美国众议院要求Facebook、苹果、亚马逊和谷歌母公司Alphabet四家科技巨头提交反垄断调查文件。大型科技巨头频繁被监管部门“盯上”,对其造成一定压力。

美股风格切换

价值股估值修复能持续吗?

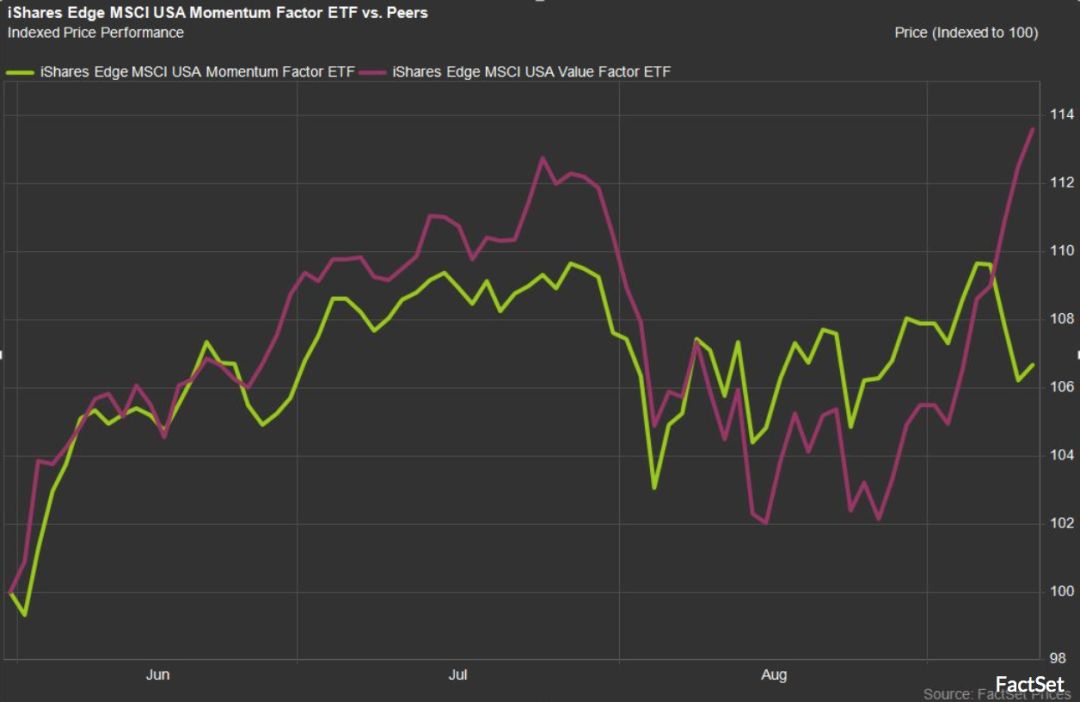

在近日美股重回上行通道、逼近历史高位的过程中,其市场风格也发生了急剧切换。

摩根大通分析师在研报中称,“本轮反弹行情的开端很大程度上是技术上的空头补进,而下一阶段很可能是商业/盈利周期拐点支撑的上攻。”

MarketWatch分析称,年初以来,成长股表现堪称市场领头羊。iShare Edge MSCI美国成长股ETF里的权重股年初至今的涨幅全部在三成以上,跑赢同期标普500指数,且让价值股相形见绌,价值股的整体估值明显低于标普500均值。不过近期,市场风格明显切换,价值股与成长股一度出现背离,其整体攻势明显强于成长股。

来源:MarketWatch

外媒报道称,近期市场的上攻与之前相比最大的不同在于参与到“上涨阵营”中的股票数量和种类都有明显增加,这种态势为美股未来更上一层楼奠定了更为广泛的基础。美股市场登高后依然有足够余力继续上行,周期性科技板块、半导体板块或贡献较大动能。

该报道也提及市场风格差异,如一些市盈率较低、之前并不怎么受青睐的价值型股票呈现出了强劲的势头;而之前的成长股大赢家们却表现不及大盘。

资产管理公司Lazard基金经理Williams称,美股价值股的估值在20年以来的低位,而成长股回调风险高企,因此价值股胜出的趋势有望持续。但他指出,这个趋势有个前提,即美国经济和美联储政策创造一个较为顺风顺水的环境。

摩根大通股票分析师Bujas认为,即便没有美联储的发力,价值股也有望“王者归来”。他说,其商业周期指标过去一年半里亮起了红灯,随着全球央行携手掀起的降息潮以及更多刺激经济的“礼包”落地,流动性条件开始好转,这通常会带来至少半年的增长。

瑞信全球股票策略师Strobaek是美股的坚定看多者,他表示,标普500指数将再创新高,建议投资者加仓。他称全球央行的宽松政策在提振市场情绪方面的作用不容小觑,在债券收益率走低背景下,投资者资金在股市能获得更大价值,防御型股票的魅力可能会消减,那些具有较高回报预期的周期性股票如银行股或迎来机会。

瑞银财富管理投资经理Haefele建议投资者,继续投资防御型股票,如日常生活消费品板块和公用事业板块的股票。

美银美林分析师Hartnett的态度是“短期积极而长期消极”,其认为短期内随着美债收益率的走高,股市有望进一步上攻,但2020年美债收益率还会下调,带领美股重新下行。

喜忧参半的数据面前

美联储更犯难了

此前有分析预计,8月美国零售销售数据若比预期逊色,可能倒逼美联储以更快节奏采取宽松措施。但该数据实际优于预期,可能让美联储更加犯难了。

此前美联储主席鲍威尔在杰克逊霍尔全球央行年会上就曾坦言,全球经济放缓、贸易形势阴晴不定等多重因素盘根错节的环境,让美联储失去了可以参考的“规则手册”,进入“趟水过河”的政策摸索时期。鲍威尔表示“我们正在研究历史上常态时期和危机时期使用的货币政策工具,也正在考虑是否应该扩大政策工具箱。”那时就有分析称,美联储自己对下一步的行动路径也是犯难的。

包括鲍威尔在内的美联储官员们不止在一个场合表示,货币政策路径将会视经济数据情况而定。

而美国近期的数据可谓“喜忧参半”。近日公布的数据还显示,美国9月密歇根大学消费者信心指数报92,高于预期值91和前值89.8;7月商业库存环比增加0.4%,高于预期的0.3%;8月核心CPI同比增长2.4%,超出市场预期和前值;8月非农就业岗位增加13万个,远不及预期;8月ISM制造业指数为49.1,跌破“荣枯线”,不及预期的51.1且创逾三年半以来新低。

12日晚间,欧洲央行放送宽松“大礼包”,宣布了三年半以来的首次降息,并决定重启量化宽松(QE)。但道明证券指出,其正接近货币政策工具的极限,将于11月接任德拉吉的拉加德上任后几乎没有进行额外刺激的工具,而“直升机撒钱”方式概率几乎为零。

有分析称,欧洲央行的这波操作,叠加此前全球多家央行掀起的降息潮,给美联储的货币政策造成压力。

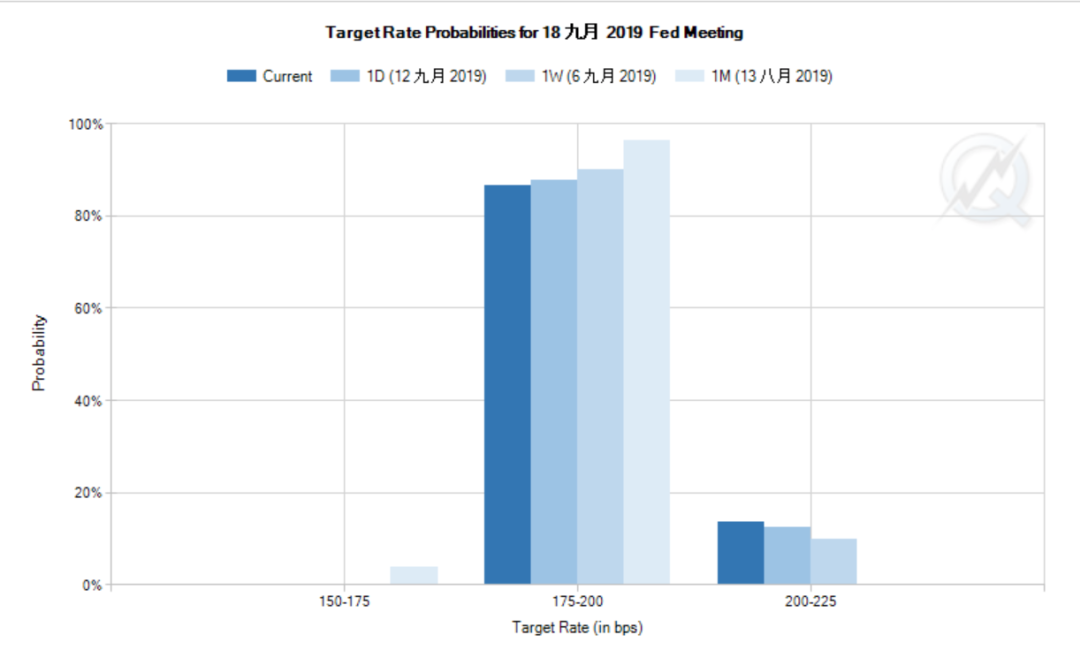

不过也有机构指出,市场可能高估了美联储放松政策的能力。瑞杰金融集团分析师称,目前美联储站在了一个左右为难的节点上,需在部分回暖的数据、特朗普施压和市场降息预期中权衡。

13日,美国芝商所“美联储观察”工具显示,一个月前、一周前、一天前再到当日,市场参与者预测美联储9月会议降息的概率呈“逐步走低”之势,降息概率已经降至90%以下,预期其维持现有利率的概率有所升高。值得注意的是,此前市场参与者还曾押注美联储9月降息50个基点,现在这种押注也消失了。