“农夫山泉有点甜,给点融资额度行不行?” 农夫山泉港股今日开始招股,各券商渠道融资额度秒光的情形再度上演。截至上午11点30分,农夫山泉已经获得超额认购,孖展总额117.42亿港元,超购19倍。

招股太火爆,投资者的热情把券商APP的服务器都挤爆了。富途证券等券商出现无法认购情况,客服在留言处表示,“尊敬的客户,因当前认购火爆导致订单积压较多,导致您的资金未能正常释放,富途工程师正在紧急疏通订单,处理完成后资金将会正常释放。”

入场费4343.34元港币

8月25日,农夫山泉发布公告,公司将在8月25日到28日招股,此次拟全球发售股份约3.88亿股,国际发售股份约3.61亿股,另有15%超额配股权,每股发行价19.5-21.5港元,每手股数为200股,每手入场费为4343.34港元。

农夫山泉预期将于9月8日在港交所主板挂牌上市,中金及摩根士丹利为联席保荐人。

打新火热额度秒抢

招股公告一出,市场反应热烈。

上午融资渠道开放后,立即就有券商表示,“上午放的100亿融资额已经没了,要银行融资认购的要等下午2点,会再放50亿”。

有投资者反应:“最近一年,港股打新参与人数增加得比较多,竞争越来越激烈,热门的大市值肉股,需要提前备好枪炮弹药,蹲点抢额度。”

由于认购火爆,富途证券等很多券商出现无法认购情况。有投资者留言表示:“扣了钱,但没显示认购成功,点进去也是服务繁忙。” 还有网友表示,等到券商APP恢复了终于进入打新页面,额度早就抢光了。

认购火爆程度从乙组金额也能看出一斑。

有消息称,农夫山泉今次公开招股部分,乙组的认购额由过往一直的500万元以上,上调至900万元,令乙组的入场成本增加。港股新股的发售分为两部分,国际配售和公开发售。公开发售的部分又会分为甲组和乙组。乙组一般是认购金额在500万元以上的大户。

农夫山泉会成为大肉签吗?

“大自然的搬运工”“比茅台还会赚钱”……自农夫山泉赴港递交招股书之后,诸多资本机构看好之声不绝于耳。

据悉,农夫山泉是中国包装饮用水及饮料的龙头企业,产品覆盖包装饮用水、茶饮料、功能饮料及果汁饮料等类别,是我国饮料20强之一。

根据弗若斯特沙利文报告,2012年至2019年间,公司连续八年保持中国包装饮用水市场占有率第一的领导地位。以2019年零售额计,公司在茶饮料、功能饮料及果汁饮料的市场份额均居于中国市场前三位。

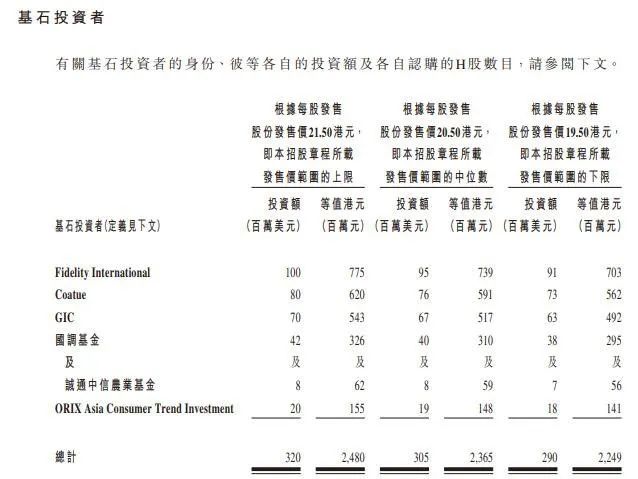

基石投资者方面,多名基石投资者同意按发售价认购可供认购的发售股份数目,以发售价21.50港元计算总额达3.20亿美元,其中富达(Fidelity International)认购1亿美元,新加坡政府投资公司(GIC)认购7000万美元,中国国有企业结构调整基金认购4200万美元。

筹资用途方面,农夫山泉拟将股份发售所得款项净额用于以下用途:约25%将用于品牌建设工作;约25%将用于购买冰箱、暖柜及智能终端零售设备等,以提升销售能力;约20%将用于增加现有生产设施的产能及兴建新生产设施;约10%将用于加强业务运营基础能力建设;约10%用于偿还人民币21.13亿元无担保无质押的贷款;约10%将用于补充流动资金和其他一般企业用途。