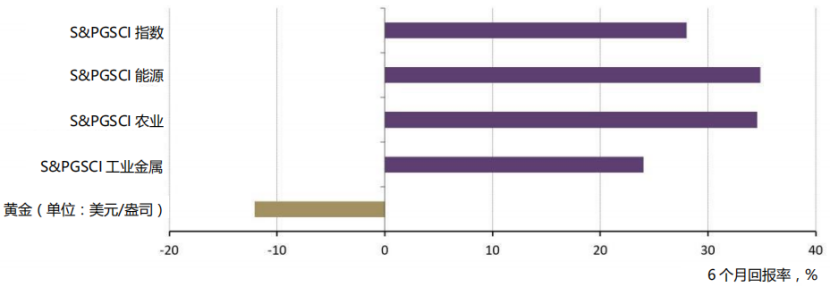

l 当前大宗商品价格上涨仅仅是又一波再通胀使然,还是有望成为某种普遍的现象?

l 近期的大宗商品市场走势,在1971年以来的六个月回报率中排名前5%;

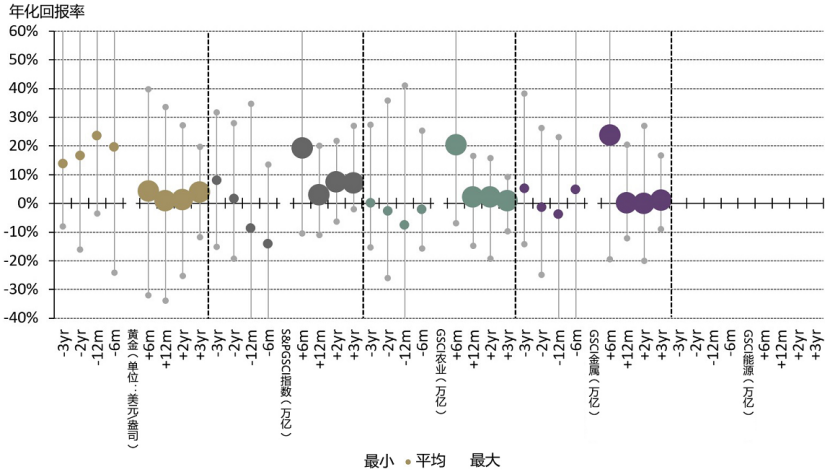

l 迄今为止,黄金的疲软表现与先前的再通胀经历一致,意味着属于黄金的高光时刻尚未到来。

2020年初新冠疫情引发大盘抛售之后,紧接着第二季度出现一轮大宗商品强势反弹:从金属开始,能源紧随其后,到夏季时连农产品也加入到了这轮反弹的行列。为了此类大宗商品反弹的出现,投资者已经等待了十多年,或许,他们的耐心即将有所回报。近期大宗商品市场反弹(2020年8月-2021年2月)始于近30年以来的最低点,其涨势在1971年以来的六个月走势中排名前5%,预示着这波行情后劲十足。

图1:漫长等待过后大宗商品市场从低基数强势反弹

1971年1月至2021年2月标普高盛大宗商品(S&PGSCI)

总回报指数[1]

来源:彭博社、世界黄金协会

图2:大宗商品涨势迅猛,黄金暂时落后

2020年8月至2021年2月标普高盛大宗商品(S&PGSCI)总回报指数,

GSCI大宗商品各版块和美元黄金现货走势[2]

来源:彭博社、世界黄金协会

在当前许多资产尤为昂贵的背景下,大宗商品脱颖而出,给渴望回报的投资者描绘出诱人的前景。然而,倘若此轮走势持续下去,在这个过程中很可能引发通胀,所以,为什么黄金还没有大放异彩?

首先,需要重申一点,虽然黄金与其他商品具有共同的特征,且在大宗商品指数中具有代表性,但黄金同时也是一种金融资产,这就决定了它与众不同的表现:在大宗商品顺周期时,黄金往往是逆周期的。而由于黄金供需来源呈现多样化,因此,黄金不会受到任何一个行业的干扰。

其次,如果近期大宗商品的走势引发再通胀,那么可以通过探讨某些先例,来帮助投资者把握当前的市场动态。

“再通胀”被宽泛地定义为经济增长复苏与通货膨胀和利率上升并存的市场环境。我们将“再通胀”定义为经济衰退后的时间段[3],图3显示的是自1991年以来黄金与大宗商品在再通胀期的前后三年的平均表现。图4通过结合1980年和1982年的经济衰退,使分析的时间跨度得以延长,虽然由于数据可得性,能源板块的分析有所缺失。不过,需要着重关注的是每个商品板块的第一个和最后一个大圆点,它们分别代表再通胀期开始后6个月和3年该板块的平均回报率。

图3:大宗商品变动趋势隆重地开启了再通胀期,但黄金已迎头赶上

美国经济衰退期前后的标普高盛大宗商品(S&PGSCI)

总回报指数和美元现货黄金表现[4]

来源:彭博社、世界黄金协会

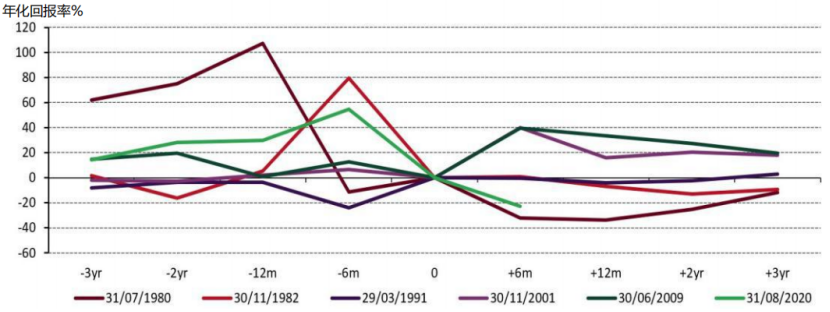

图4:加上1980年和1982年的再通胀时期进行分析

情况整体相似但绝对水平较低[5]

来源:彭博社、世界黄金协会

黄金在2020年8月至2021年2月期间表现不佳,与以往再通胀时期的平均表现如出一辙;同样,目前观察到的主流大宗商品类别的优异表现也与其历史表现相符。有趣的是,再通胀期之前的数月内,黄金无论相对还是绝对来看都表现出色;而其他大宗商品组合的情况则恰恰相反,能源在再通胀前六个月的平均表现最差。

因此,投资者近期从偏好黄金安全性到大宗商品回报潜力的初步“轮换”其实是有道理的。此外,黄金在2020年8月曾创下2,067.15美元的历史新高[6],或许引发某些投资者的获利抛售。

黄金表现相对不佳的另一合理原因在于,利率和股票回报率出现的初期回升,增加了持有黄金的机会成本。图5和图6显示,在实际利率上升的再通胀环境中,黄金的表现并不理想[7]。从1980年7月开始的三年的再通胀期间,实际利率上升了近12%。这无疑是导致金价下跌的主要因素:在该期间,金价年均下跌12%,这种情况也一直延续到1982年的再通胀时期。

图5:上世纪八十年代初期

金价的主要阻力为实际收益率的大幅上升

再通胀前和再通胀期间实际收益率的相对变化[8]

来源:彭博社、世界黄金协会

图6:再通胀时期黄金绝对表现疲软的因素之一

再通胀开始之前和期间的实际收益率相对变化[9]

来源:彭博社、世界黄金协会

尽管黄金会在再通胀初期遇阻,但平均来看,自1991年以来,黄金在再通胀开始后的第二年和第三年就赶上了多数主流大宗商品类别的表现。从1980年开始,黄金表现也赶上了金属和农产品。尽管绝对收益水平各不相同,但相对而言,黄金的表现优于大宗商品。

我们认为,使用1991年以来的数据进行分析能更好地说明当前的环境,因为央行所承诺的宽松政策应该能够防止实际利率出现类似于20世纪80年代初的上升势头[10]。

2009年的再通胀见证了黄金绝对和相对的最佳表现。黄金的高回报率可能反映了对全球经济形势的担忧持续存在,对量化宽松政策引发的通货膨胀也存有忧虑。

除此之外,全球经济在持续的不确定性中实现较高增长,意味着黄金的消费需求与投资需求都有望对金价形成支撑。如果今明两年各经济体能从疫情导致的经济衰退中实现复苏,我们或许可以预见到类似情况的出现:经济增长推动消费者需求,同时也令全球债务高企,持续的流动性刺激措施以及股票和债券市场创纪录的高估值,将能留住更多的黄金投资者。(作者系

世界黄金协会高级量化分析师)

备注:

[1]灰色阴影区域表示所有六个月回报率中的前5%。

[2]除美元黄金现货外,所有序列均为GSCI总回报率序列。

[3]通过彭博社使用美国国家经济研究局(NBER)的经济衰退指数(RINDEX指数)来确定分析起点。在我们的分析中,再通胀开始于NBER定义衰退期的最后一个月。

[4]图中每个圆点代表一个序列的年化收益率。大圆点表示再通胀开始之后的表现,小圆点表示再通胀之前的表现。每个圆点还显示了回报率的高低范围。除美元黄金现货外,所有序列均为GSCI总回报率序列。分析区间为1988年3月至2020年2月。

[5]同图3。

[6]基于2020年8月6日LBMA午盘金价(美元)达到的最高点。

[7]实际利率定义为美国10年期国债收益率减去美国整体消费者物价指数(CPI)通胀。

[8]该图表显示了“已实现的”实际收益率(美国10年期国债收益率减去美国整体CPI)在再通胀开始之前三年和期间三年的表现。0指NBER定义衰退期的结束。分析区间为1979年11月至2020年2月。

[9]该图表显示了美元现货黄金在再通胀开始之前三年和期间三年的表现。0指NBER定义衰退期的结束。分析区间为1979年11月至2020年2月。

[10]2021年3月17日,美联储联邦公开市场委员会(FOMC)发布声明。

欢迎访问世界黄金协会官网:https://www.gold.org/cn,获取更多黄金行业权威资讯。