1.2019年6月份全国乘用车市场回顾

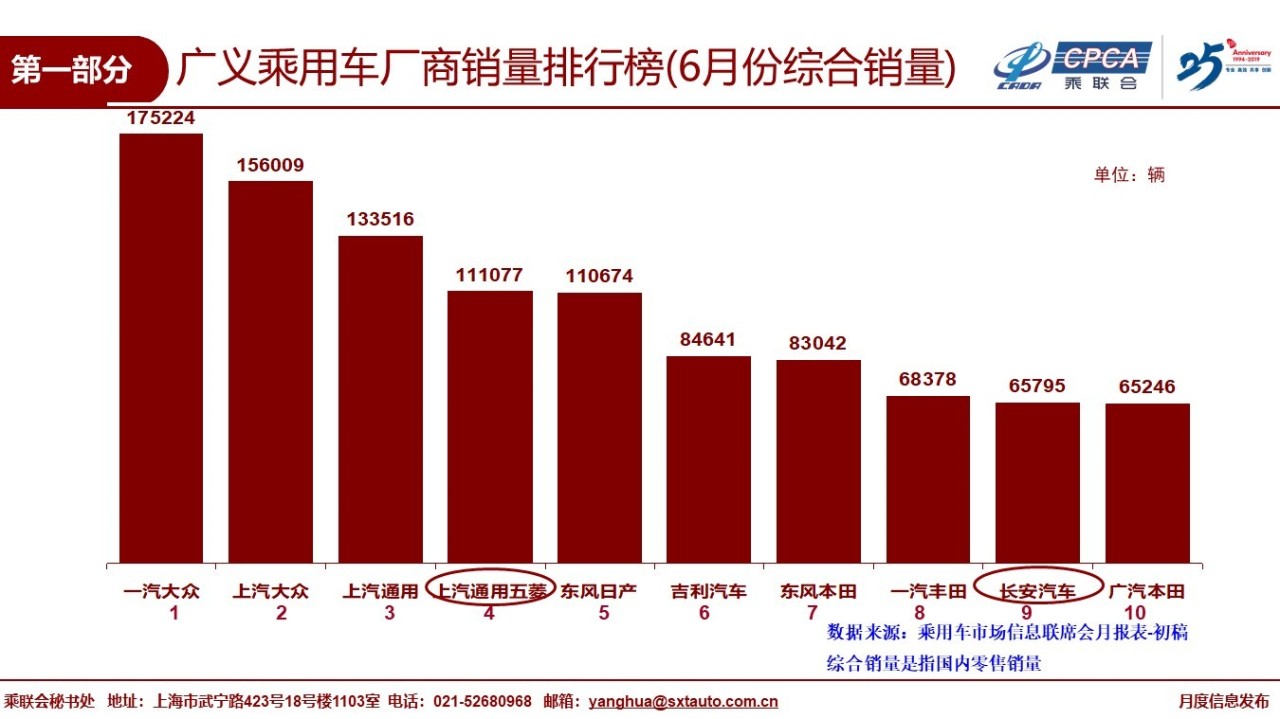

6月零售

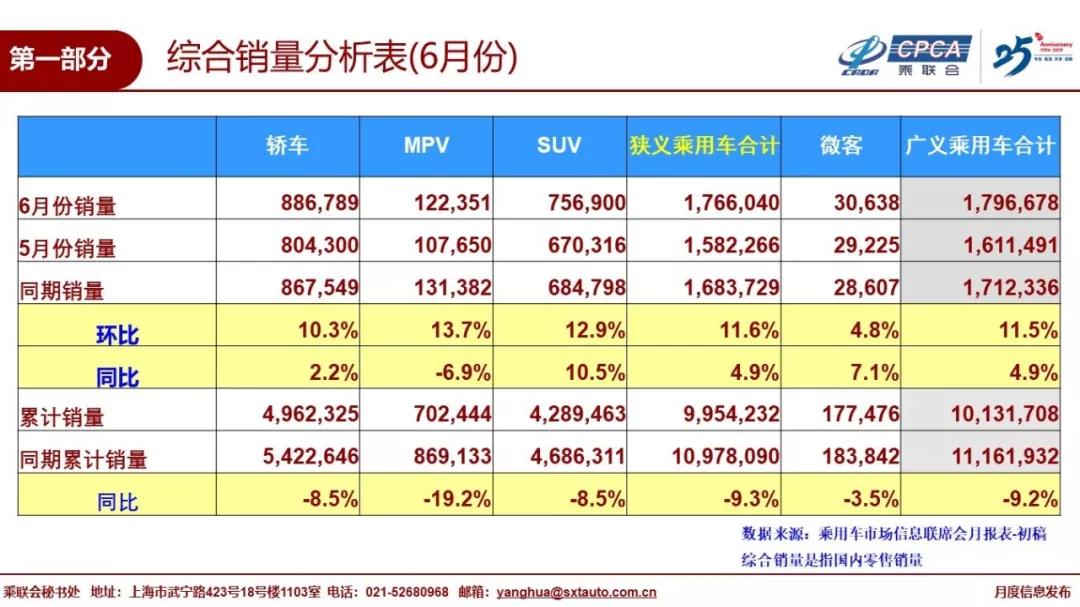

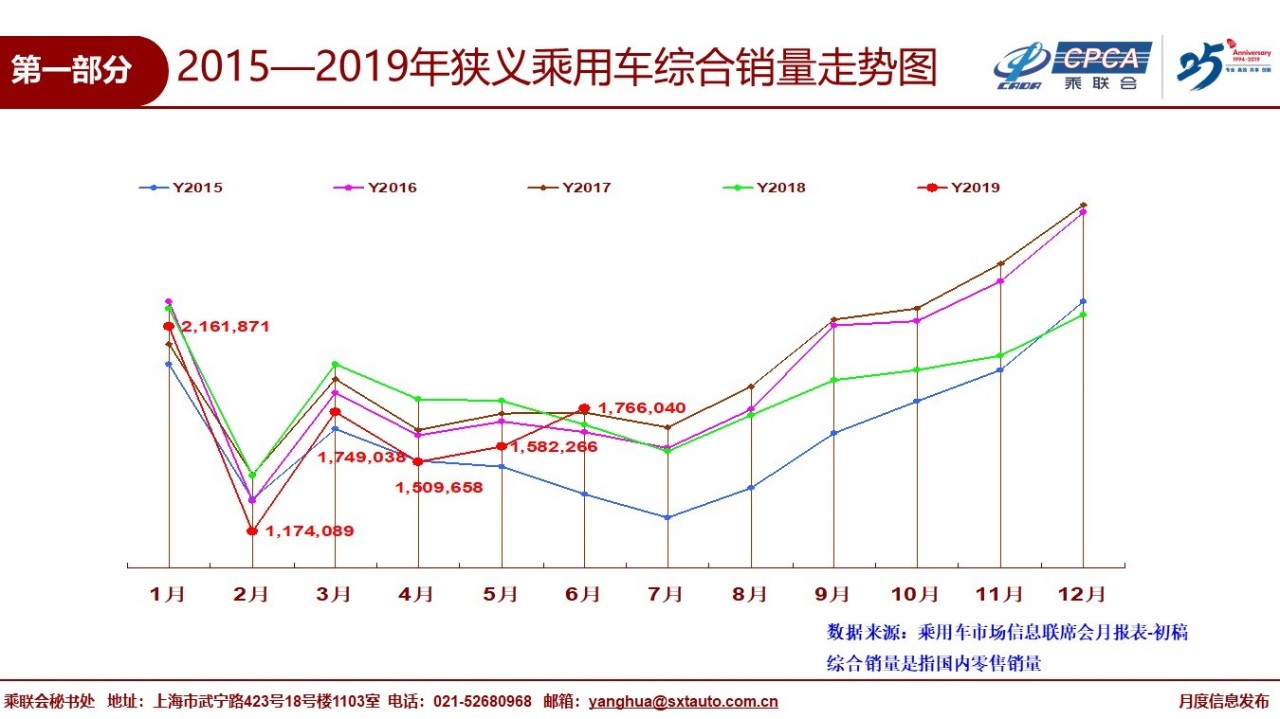

6月狭义乘用车零售达176.6万台,同比增长4.9%,相对于今年1-5月累计下滑11.9%的增速大幅改善,也是时隔12个月后的首次同比正增长。6月狭义乘用车零售环比增长11.6%,这也是本世纪以来6月环比增长最大的。

6月零售增量以国六区域在月底前须“被迫”完成清理的国五车型为主。由于国五库存消化的时间紧、任务重,加之今年上半年以来终端消费持续疲软状态,这给经销商和厂家带来巨大的压力。即便部分厂家安排了库存调剂等各种预案措施,大部分经销商也认识到只有实现自主销售才能使国五消化的综合损失降到最小,因此经销商仍是努力实现零售,也着眼半年或全年目标,同时期待通过金融、精品、保险等横向服务或争取主机厂模糊奖励等方面弥补价格倒挂带来的亏损,因此自6月初开始的厂家协同经销商开展大规模的有针对性的促销,利用一切渠道最终实现国六切换的硬着陆,从而激发了车市零售转正。

6月的渠道端的价格下滑较大,各品牌认识到国五车型大幅降价对品牌和渠道的健康发展造成了负面影响,很多品牌在实现国五车型清库后,价格及时回收,对国六车型实行价格理性保护,因此总体的渠道价格压力尚在可控范围。大部分国五车型通过价格促销激发了消费需求,自主的清库难度相较合资车型更大些,即使没有消化的库存也是通过提早上牌等措施实现了库存的切换,全国范围内国五车型库存消化还算较顺利,但清库过程中造成的损失应该不小。

6月的轿车零售同比增长2.2%,SUV同比增长10.8%,SUV库存消化压力更大一些。6月豪华车零售同比增24.9%,主流合资品牌增长9.1%,自主品牌下滑8.3%。6月自主努力实现的增量确实很辛苦。

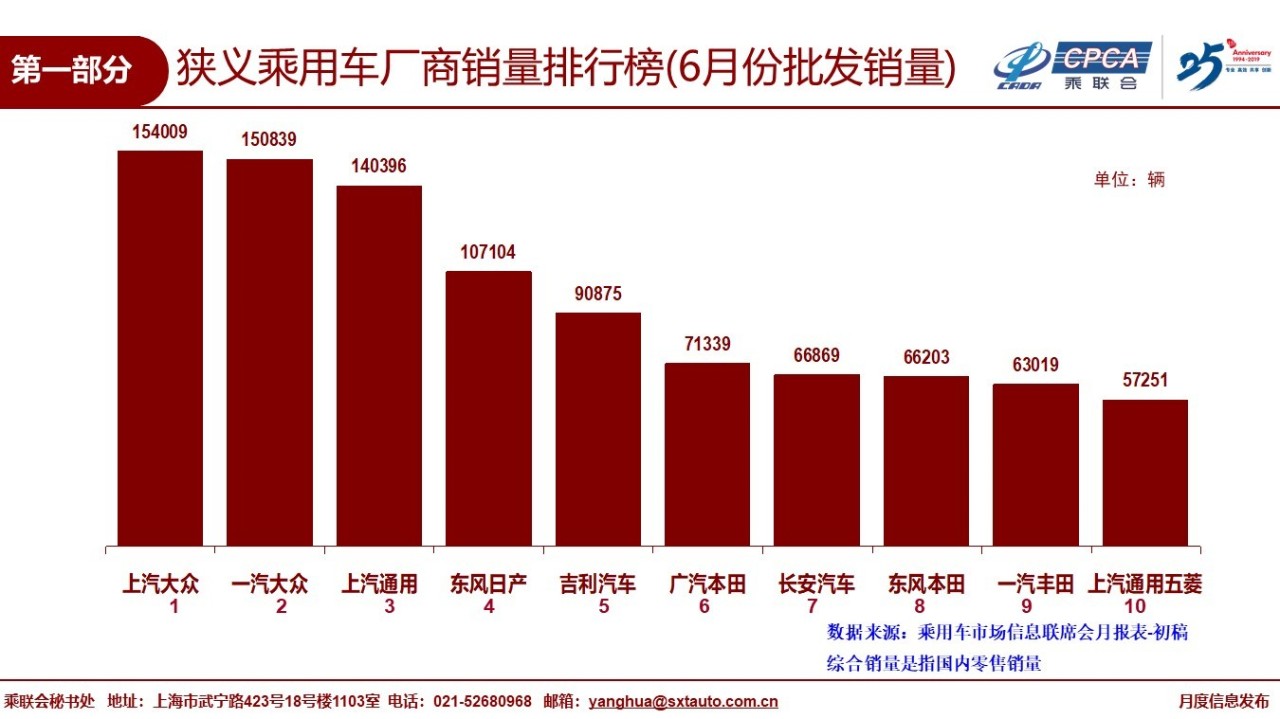

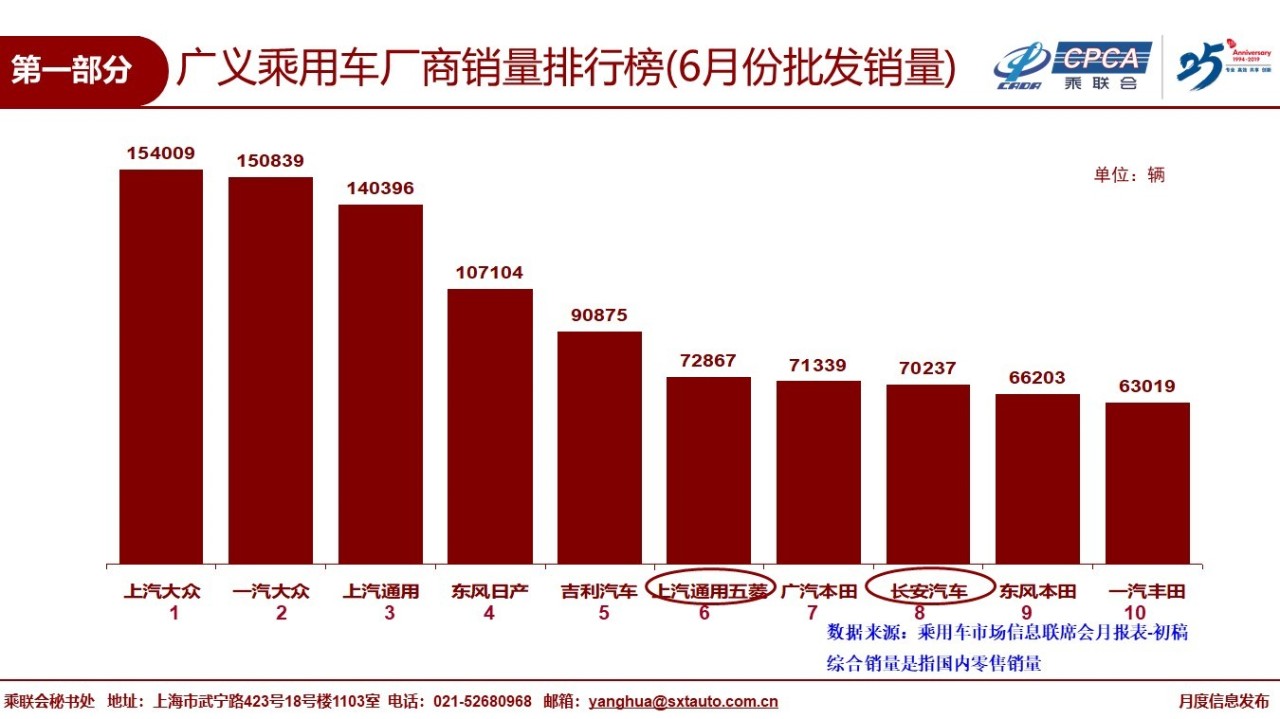

6月批发

6月狭义乘用车批发168.7万台,同比下降7.9%,厂商库存下降16.5万台,渠道库存下降10万台。这主要是因6月经销商为了清库,进货谨慎,致使零售偏高,出现正增长;批发偏弱,同比仍是负增长。

6月新能源

6月新能源乘用车市场虽然进入补贴过渡期,但厂商新能源车批发实现13.4万台的良好销售水平,环比增长38.7%,同比增长98.7%。说明新能源乘用车在逐步摆脱对政策的依赖。今年1-6月的全国新能源狭义乘用车销量57.7万台,同比增长65.9%。

6月纯电动乘用车的A级车增量最强,占比达到纯电动乘用车的58%。6月纯电动表现很强,插混车同比下降8%,合资车企逐步成为插电混动车型的核心力量。

2.2019年7月份全国乘用车市场展望

7月是全年销售的淡季,由于天气炎热和厂家高温假等因素,首购用户购车低迷,换购用户热情也不高,因此历年的7月都是市场的谷底。

上半年是以“去库存”为主特征,下半年的“补库存”趋势将进一步显现。上半年部分车型的国六车型刚刚申报定型,尚未生产到位,截至2019年6月20日,市场上仅有99家企业共2,144个国六车型,约占市场上销售车辆型号的一半左右,国六车型产品的供给是逐步推进的,需要一个过程。7月开始的生产供给逐步走强,一定程度上推动厂家批发持续恢复,但是受到今年上半年盈利状况不佳的影响,各经销商在7月需要休养调整,加上7月传统淡季,经销商进货热情预期仍不会高。

5-6月大幅促销扰乱了汽车市场正常的价格走势,终端价格修复需要一段时间适应,加上二季度超强的促销力度对下半年购车客户的消费透支效应。7月购置税新政策实施,购车具体是否优惠,消费者存在观望态势。总体来看,7月终端零售市场活力不强。

经历过上半年市场走势的艰难局面,厂与商两方面都需要修正未来的年度目标,实现有效的目标激励。从8月开始的厂家进货量会增长,车市走势会明显改善。

3.经销商库存转换周期进入补库存阶段

2019年上半年车市呈现极其艰难的局面,在消费信心不强,购买力不足的被动压力下,经销商库存压力相对较大。

随着7月1日国五排放标准大幅提早实施,在占全国销量60%以上的经销商面临巨大的清理库存压力,在不足3个月的时间内,国六提早实施区的经销商库存要完成清理国五车型的繁重任务,国六标准的实施导致经销商国五车型的库存剧烈下降。乘联会口径的厂家批发销量增速持续大幅低于零售走势,形成上半年的强力去库存特征。

大部分经销商在6月底前基本清理完成国五库存,6月末的经销商的总体库存水平也大幅降低到历史低位。

随着国六车型的定型和生产销售的逐步推进,7月开始的国六车型库存逐步补充,将形成厂家批发给经销商的销量远高于经销商零售的补库存周期。

下半年的行业补库存周期会大幅改善汽车供应链的生存状态,对抵御经济下行压力有很好的逆周期促进作用。

4.取消电池白名单体现更自信的开放态度

近日国家工信部停止了电池白名单的文件执行。取消电池白名单体现更自信的开放态度,是我们多年新能源产业发展的重大新能源利好,有利于行业充分竞争,有利于更强的产业链体系建设

中国汽车工业协会、中国汽车工程学会联合研究小组发布了《2018年新能源汽车产能、销量和市场分析》报告。《报告》中指出,受新能源汽车市场带动,动力电池产销量及装车量大幅增长。但目前,高性能动力电池仍属于供不应求状态,高性能动力电池成为制约新能源汽车产业发展的瓶颈。

取消电池白名单有利于自主品牌整车企业降低成本和取得更好的电池资源,是体现改革开放深化的好事,对车市发展促进很大。

尤其是6月末开始的补贴剧烈退坡,导致企业成本压力加大。此时放开电池企业白名单有利于整车企业的自主选择电池配套产品,有利自主品牌整车企业改变配套关系,实现更加自主可控的低成本发展,这对实现2019年的新能源产销提升有一定促进。

5.新能源车颠覆传统车趋势已经体现

2010年以前的微型车和经济型车市场是节能减排的重点,当时被称为小排量市场,其中的夏利、QQ等自主车型是销量的重点,国际车企的奔驰SMART等也是为了节能减排推出的特殊产物。

随着电动化的发展,微型轿车市场已经出现电动化颠覆传统燃油车的趋势。2016年电动车占微型车的30%份额,2019年的电动车占微型轿车市场的90%。目前的SMART品牌地位下降,铃木退出中国等都是小排量轿车降低油耗需求的价值降低。

汽油车的小排量节能概念已经被电动车节能概念取代。而在A0级车中,虽然自主品牌在轿车市场已经很小份额,但自主品牌在A0级SUV市场的表现很好,电动SUV的比亚迪、奇瑞、北汽等新车型的销量较好,成为经济型乘用车电动化突破的良好代表。

虽然主流中级车的电动化占比很小。但电动车在出租市场已经逐步启动,网约车的电动化需求也要看政策的引导。未来的电动车市场潜力巨大,在微型和公共领域用途的市场需求较强,电动车逐步的渗透将颠覆以传统车为主的格局。

6.2019年企业油耗积分压力加大

2018年度中国境内141家乘用车企业共生产/进口乘用车2313.91万辆,行业平均整车整备质量为1456公斤,平均燃料消耗量实际值为5.80升/100公里,相对于目标值6.33升为92%,整体车企的综合油耗表现良好。

2018年的总体油耗积分698万分,同比大幅下滑370万分,同比下滑幅度达到35%,油耗积分下行带来的对企业降低油耗的挤压效应逐步体现。其中国产车油耗积分717万分,进口车负19万分,两者均较2017年大幅下降。

2018年总体新能源车积分达到404万分,总体增长125%。其中国产车积分394万分,实现翻倍增长的提升效果明显,但进口车新能源积分10万,反而出现下降,国产车的转型从新能源车型看到突出的效果。

目前新能源车积分交易价值低是完全正常的,原因是一些国际势力对中国双积分政策不满,导致双积分政策实际交易执行期预计在2021年起。目前的新能源积分属于替代油耗积分的低价值期,未来作为新能源积分使用时的价值效果将完全不同,但那是2021年的事情。

2018年合资企业平均油耗总体持平于目标值,而自主品牌表现优秀。随着2019年的企业平均油耗从四阶段的120%降到110%,车企降低油耗的压力进一步加大。目前的合资企业传统燃油车的降低油耗速度偏慢,下半年需要在新能源车产品销售加速努力。