原标题:这些银行为何“资不抵债”?

活久见!这家农商行的核心资本充足率不仅不达标,而且还跌到负数了。

7月23日,贵州乌当农商行披露半年报,该行合并口径核心一级资本充足率为-1.36%,一级资本充足率为-1.36%,资本充足率为1.41%,不仅与监管7.5%、8.5%、10.5%的最低要求相差甚远,而且出现了指标为负值的情况。

不查不知道,一查吓一跳。核心资本充足率为负的银行还不止一家。

截至2017年末,贵阳农商行核心一级资本净额为-7.28亿元,发行二级资本债12亿元后,年末资本净额为4.71亿元。核心一级资本充足率为-1.41%,资本充足率为0.91%。

另一家是河南修武农商行,其2017年不良贷款率为20.74%,资本充足率跌到了-0.75%,拨备覆盖率仅43.44%。

为何“资不抵债”

具体来看,贵州乌当农商行的资本充足状况在2017年经历了拐点,三项资本充足率指标均骤降超过10个百分点。

出现类似情况的还有贵阳农商行。该行核心一级资本充足率在2017年骤降超9个百分点,由正转负。

一位国有大行银行业分析师在接受上证报采访时表示,资本充足率指标出现负值,是因为资本金已不能覆盖扣除项。

资本扣除项主要包括:商誉、无形资产、贷款损失准备没有计提充足的部分。从贵州乌当农商行半年报的数据来看,相关指标出现负值,主要是贷款损失准备没提足的部分较多。

上述分析师认为,究其根本,还是不良贷款过多,以至于贷款损失准备不够计提。

2017年末,贵州乌当农商行的不良贷款率从2016年末的2.02%飙升至14.96%,不良贷款余额从2016年末的2.30亿元翻了近9倍,达20.12亿元。

同一会计期内,贵阳农商行的不良贷款率从2016年末的4.13%增至19.54%;不良贷款余额较年初大幅增长64.69亿元至78.43亿元。

其中,贵阳农商行不良贷款率的骤增,与该行在2017年末对不良的认定更严格、不良暴露更充分有关。

中诚信国际在对贵阳农商行出具的信用等级通知书中指出,为贯彻监管部门降低不良贷款偏离度的要求,贵阳农商行在2017年末,将大部分逾期90天以上贷款纳入不良贷款计算,导致年末不良贷款激增。

天风证券分析师廖志明称,2017年银监会“三三四十”检查中关注不良偏离度问题,强监管之下,不良认定标准大幅变严。贵阳农商行因拨备计提不足产生的“贷款损失准备缺口”,大致形成了51.65亿元的资本扣减,对资本充足率形成-9.96个百分点的影响。

由此可见,不良认定标准趋严,成为农商行“资不抵债”的重要原因。

不过,廖志明也强调,贵阳农商行的资产质量状况不具备行业代表性,其资产质量问题主要由较大的历史包袱、较低的风控水平、及当地经济结构等多种因素造成。

而即便是贵阳农商行,其近几年逾期贷款率在显著下降,资产质量有所改善。只不过由于存量问题太严重,逾期贷款率与不良贷款率仍远高于行业平均。

农商行资本压力普遍较大

农商行面临的不良资产压力在今年尤其凸显。

山西侯马农商行2017年年报显示,该行2017年不良率高达26.28%,资本充足率仅为1.98%,拨备覆盖率只有33.5%。

6月份,侯马农商银行还召开了清收处置隐性不良贷款推进会,要求在进一步做实信贷资产五级分类的基础上,锁定余额,明确不良贷款余额和占比不高于5月底数据的目标。

廖志明表示,不良贷款率快速增长的背后是农商行业务基础较差,以及不良认定标准大幅趋严。因为相比上市银行,农商行公司治理水平较弱,不良认定标准较松,因而受不良监管趋严的影响较大。

银保监会披露的数据显示,2018年一季度,农商行整体不良贷款率为3.26%,高于其他各类商业银行的整体不良贷款率;资本充足率为13.39%。

而农商行不良率飙升带来的资本缺口压力,也促使农商行不断寻找资本补充方式。

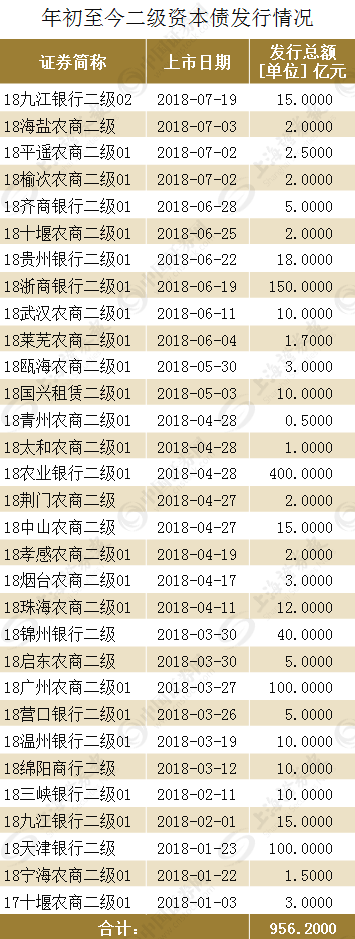

Wind统计数据显示,年初至今商业银行二级资本债累计发行了956.2亿元。

从下图可以看到,发行主体绝大多数都是农商行。不过从体量上来看,最大的一笔为农业银行的400亿元二级资本债,占据总发行量超过40%。

不过,目前我国银行能采用的资本充足水平管理工具并不多,债务型工具尤其稀缺,且补充资本的质量并不高,二级资本债也仅能补充二级资本充足率。

而大多数农商行为非上市银行,因此无法采用相应的权益型方式,来补充核心一级资本和其他一级资本。