时隔两个月,个税修订又有了新变化,共出现五处修改!

今日(8月27日),十三届全国人大常委会第五次会议二审个税法修正案草案。对比一审稿,二审稿拟作“赡养老人支出纳入专项附加扣除、稿酬所得先减除20%再按70%计算、明确公益慈善事业捐赠扣除标准”等五处修改。

但是民众关注的个税起征点并未作出修改,维持了一审稿中起征点调至每年6万元,即每月5000元不变。

同时,个税修改拟自2019年1月1日起施行。拟自2018年10月1日至2018年12月31日,先将工资、薪金所得基本减除费用标准提高至5000元/月,并适用新的综合所得税率等。

值得注意的是,今年前7月个人所得税收入已达到9225亿元,同比增长20.6%,已超过2015年全年8618亿元的个税收入。

解读一:个税起征点未做修改

此轮个税法修改,最引人关注的就是个税起征点的变化。

在一审时个税修订草案就将个税起征点由之前的3500元上调至5000元/月(6万元/年),修正案草案二审稿中对起征点并未作修改。

此前民众对个税起征点需高于5000元的呼声较高,有人建议需分地区制定个税起征点,有人表示可根据消费收入定期调整。

财政部的数据显示,今年1-7月累计个人所得税9225亿元,同比增长20.6%,这一数字已超过2015年全年的个税收入8618亿元。可以看出,个税的同比增幅呈现增加趋势,前7月的个税收入在超过2015年全年数据的同时,也达到了去年个税总收入的77%,按此趋势,今年个税收入超过去年是大概率事件。

但为何个税起征点未做调整呢?

全国人大常委会法工委相关负责人解释,看个税,不能单纯考虑一方面因素,而要综合考虑各方面要求。起征点除了考虑居民基本生活消费支出的变化情况外,还要考虑个人所得税作为一个直接税发挥调整收入分配的功能。“虽然有人觉得5000元的标准离预想的有一定差距,但是如果大家仔细算一下,这次改革是综合改革,除了提高5000元基本减除标准之外,同时增加了一些专项附加扣除,扩大了低档税率的级距。可能你以前适用的是10%的税率,个税法修改以后就适用3%的税率,这是一个综合减税的过程。”

中国人民大学财政金融学院教授朱青指出,这次个税改革的主导思想之一,就是要给中低收入者减税,但与以往几次改革不同的是,这次减税并不是单纯地提高费用扣除标准,而是采取了三项措施:

一是,将费用扣除标准从每月3500元提高到5000元,提高了近43%;

二是加进了专项附加扣除,包括子女教育、继续教育、大病医疗、住房贷款利息和住房租金、赡养老人等支出,从而使费用扣除标准从过去的“一刀切”变成个性化的费用扣除,让税前扣除标准更加贴近纳税人的实际情况;

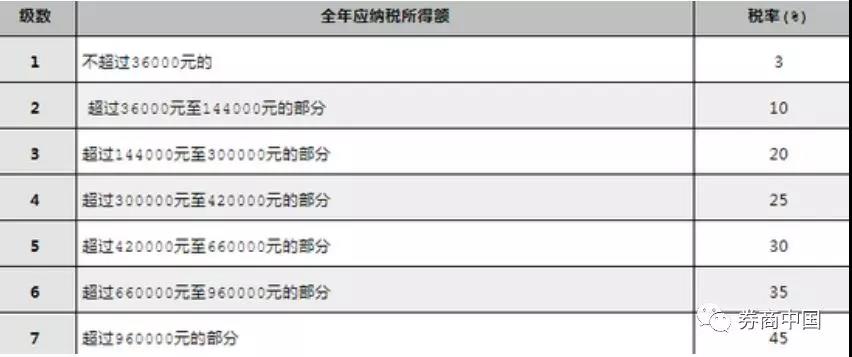

三是调整了累进税率表,拓宽了3%、10%和20%三档低税率适用的所得级距,如以前3%的税率只适用每月0-1500元的应税所得,修改后适用于0-3000元的应税所得。“应当说,这次‘三管齐下’的减税措施也是个税法修改的亮点之一。”

解读二:45%的最高边际税率未动

还有一个备受争议的问题在二审稿中也没有变动,那就是45%的最高边际税率。

草案规定,综合所得,适用百分之三至百分之四十五的超额累进税率。

在征求意见过程中,有人认为,税率过高不利于调动高收入群体创造财富的积极性,也不利于留住、吸引高端人才。

那么,目前个税法修正案草案规定45%的最高档税率,依据何在?45%的税率覆盖的是每年96万元以上的应税所得,在这之下的部分都是按照各档的低税率适用的。从我国现在的调节收入分配来看,高、中、低收入差距比较大,维持一定的税收调节率是保持包容性发展、促进包容性增长的必要。

朱青认为,在制定个人所得税的税率时,国家一定要在公平与效率之间进行权衡。当前我国收入分配差距较大,基尼系数常年在0.4这个国际警戒线之上,已经影响到社会稳定和居民消费能力的扩大,亟须国家通过财政税收手段加以调节。党的十九大报告也要求履行好政府再分配调节职能,所以从这个意义上考虑,这次二审稿维持了45%的最高税率不变,应当说是合理的。

解读三:赡养老人支出纳入专项附加扣除

这也是一审稿和二审稿的重大差别之处。

一审稿增加了5项专项附加扣除,包括子女教育支出、继续教育支出、大病医疗支出、住房贷款利息和住房租金。

二审稿在一审稿基础上,将赡养老人支出纳入到专项附加扣除范围,规定“专项附加扣除包括子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出,具体范围、标准和实施步骤由国务院确定,并报全国人民代表大会常务委员会备案”。

全国人大常委会法工委相关负责人表示,此次修法增加了专项附加扣除的规定,个人除了起征点以外,还可以根据家庭的具体情况,对于教育、医疗等支出予以税前扣除。在征求意见过程中很多人提出,养老支出对个人负担也比较重,特别是随着我国人口老龄化的日益加快,独生子女家庭居多,赡养老人支出负担很重。为进一步减轻他们的个人税负,二审稿在专项附加扣除里增加了赡养老人支出。

草案在征求意见时,网民对“专项附加扣除”提出疑问:专项附加扣除,怎么扣?是否需要凭证,比如子女教育的入学证明、赡养老人的证明等。

据了解,具体的扣除范围和方法在将来出台的个税法实施条例中会体现。“原则是尽量简化手续,便于操作。在设计流程时,能通过信息系统查验的,尽量不要求纳税人提供证明。”

解读四:稿酬所得先减除20%再按70%计算

一审稿将工资、薪金所得和劳务报酬所得、稿酬所得、特许权使用费所得等4项劳动性所得,作为综合所得,纳入综合征税范围,适用统一的3%至45%超额累进税率。

二审稿对此作出修改,规定“劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额。稿酬所得的收入额减按70%计算。”

这让稿酬交税大幅下降,此次个税法修改最大亮点是,开启了从分类税制向综合与分类相结合的个人所得税制的改革。全国人大常委会法工委相关负责人认为,这么多年来,个税改革一直朝这个方向努力,个税法修改终于迈出了关键的第一步。这次修改由分类税制向综合与分类相结合的税制转变,把以前的工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得作为综合所得,按照统一的超额累进税率进行征税。

解读五:明确公益慈善事业捐赠扣除标准

二审稿明确了公益慈善事业捐赠扣除标准,规定个人将其所得对公益慈善事业进行捐赠,捐赠额未超过应纳税所得额百分之三十的部分,可以从其应纳税所得额中扣除,国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。

全国人大宪法和法律委员会相关负责人表示,草案一审和公开征求意见期间,有的意见提出,在法律中直接对公益慈善事业捐赠扣除予以明确。从2016年9月1日起实施的慈善法中规定:“自然人、法人和其他组织捐赠财产用于慈善活动的,依法享受税收优惠。”

解读六:免税、减税报全国人大常委会备案

全国人大宪法和法律委员会相关负责人在作个税法修正案草案审议结果的报告时表示,有的常委委员和有关方面提出,按照税收法定的要求,应纳税所得的范围、减免税均属于个人所得税的税制基本要素,个人所得税法中关于“其他所得范围”、“其他减免税情形”由国务院财政部门确定或者批准的规定,不符合立法的有关规定,建议将相关事项尽量在法律中明确,确实无法在法律中明确的,也应由国务院作出规定。

二审稿采纳了上述建议。该名负责人表示,考虑到目前个人所得税法中列明的所得范围已经比较全面,可不必再由国务院或其有关部门确定“其他所得”,删除了现行个人所得税法第二条最后一项“经国务院财政部门确定征税的其他所得”的规定;将现行个人所得税法第四条第十项、第五条第三项“经国务院财政部门批准免征的所得、其他经国务院财政部门批准减税的”分别修改为“国务院规定的其他免征所得、国务院可以规定其他减税情形”。同时,二审稿分别增加规定:“国务院关于免税、减税的规定,应当报全国人大常委会备案”。

解读七:要求扣缴义务人提供相关信息

全国人大宪法和法律委员会相关负责人表示,有的常委会组成人员和有关方面提出,为便于纳税人了解相关信息,准确进行年度汇总申报,扣缴义务人在办理扣缴申报后,应当向纳税人提供相关扣缴信息。据此,二审稿增加规定:扣缴义务人应当“向纳税人提供其个人所得和已扣缴税款等信息”。

解读八:起征点上调、综合征税最快10月1日实施

提交本次全国人大常委会审议的决定草案提出:“本决定自2019年1月1日起施行”。“自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用五千元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照本决定的个人所得税税率表一(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用”。

决定草案同时规定:自2018年10月1日至2018年12月31日,个体工商户的生产、经营所得,对企事业单位的承包经营、承租经营所得,先行适用本决定的个人所得税税率表二(经营所得适用)计算缴纳税款。

上述规定意味着,个税的修改拟分两步实施,如果本次全国人大常委会审议通过了决定草案,那么修改后的新个税法,将于明年1月1日起实施,不过,“工资、薪金所得”拟先行一步,从今年10月1日起执行5000元/月的起征点。这相当于,以工资、薪金所得为收入来源的工薪阶层,有望今年10月1日起,按新的起征点缴纳个税,提前享受本次个税法修改的“红利”。