美国当地时间10月26日,奇虎360旗下的互联网消费金融平台360金融于美股盘后递交了赴美IPO申请,高盛和花旗作为上市承销商。招股书显示,360金融计划2018年在纽交所发行ADS(美国存托股份),交易代码为“QFIN”,最大募资额不超过2亿美元。招股书尚未给出IPO发行价区间。

据奥纬咨询(Oliver Wyman)统计,在BATJ等互联网巨头系金融科技平台中,从2018年二季度放款额规模来看,360金融仅位于蚂蚁金服、微众银行、京东金融、百度金融之后。360金融也是互联网巨头系中第一个冲击资本市场的金融科技平台。

上半年净收入同比大增近60倍

招股书显示,360金融是360的金融合作伙伴,2016年7月由360金服(北京奇步天下科技有限公司运营的集团)孵化,并于2018年9月拆分独立运营发展。360金融的定位是一家“连接借款用户与金融合作伙伴的科技平台”。

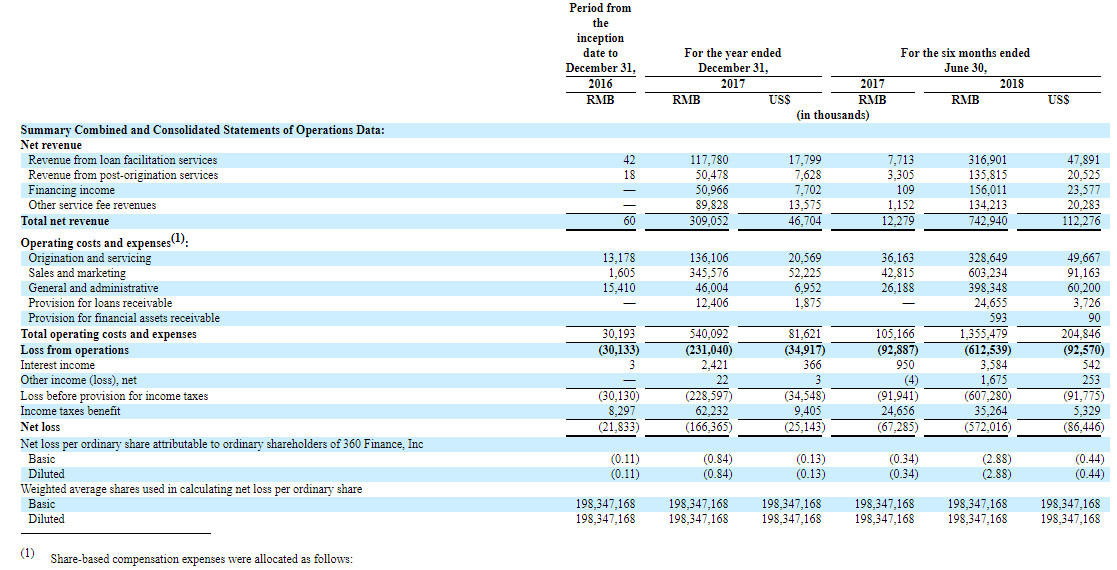

招股书显示,360金融自2016年7月开始运营,主要收入来自撮合贷款服务费和贷后服务费。2016年、2017年、2018前三季度的净收入分别为6万元(2016年7月成立)、3.091亿元、14亿元。

2018年上半年,360金融净收入约7.429亿元,2017年同期为1227.9万元,同比大增5950%。2018上半年净亏损为5.72亿元,2017年同期为净亏损6728.5万元。

核心产品为360借条 近八成用户年龄低于35岁

招股书显示,360金融的核心产品为消费信贷产品“360借条”,产品为用户推荐即时到账的贷款服务,用户借款主要用于消费支出。最高授信额度20万元,年化利率9%-36%,用户可选择最符合其消费需求的还款期限(1期、3期、6期、12期)。借款用途以消费支出为主,约95%的贷款申请可自动生成信用评估决策。

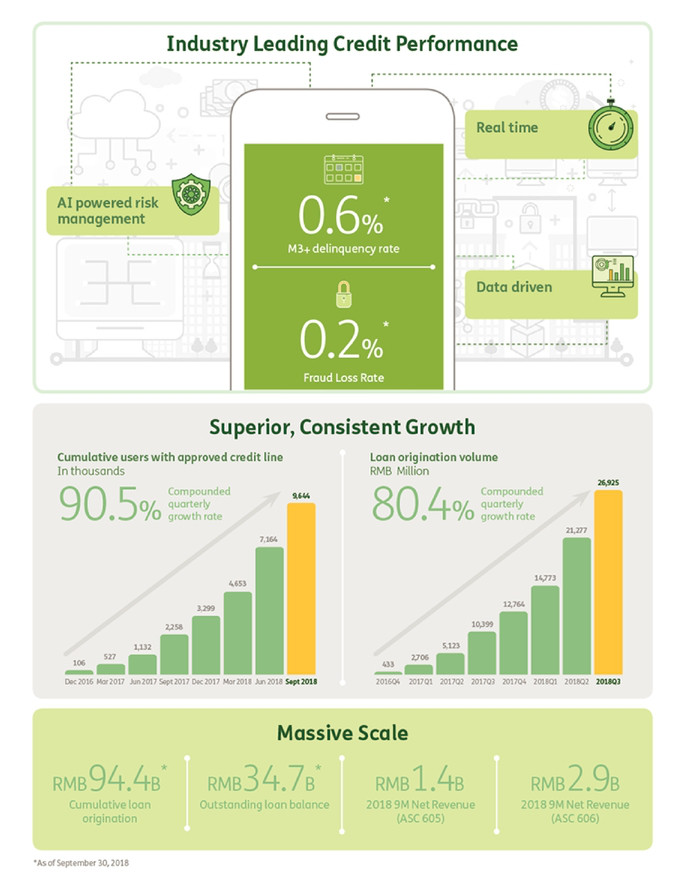

截至9月底,经其平台撮合用户可获得的平均授信额度9600元,平均期限8.2个月。同期360金融的获客转化率高达53.1%,累计撮合获得授信的用户规模达960万人,获得贷款的借款人640万人,2016年12月至2018年9月的季度复合增长率达90.5%。

360金融的用户是信用消费的新锐用户,具有明晰的信用记录,74.1%的用户持有信用卡,77.9%的用户年龄在18岁至35岁之间。

招股书显示,360金融与360签署达成了合作框架协议,360金融将基于360在互联网领域及大数据方面的技术累积,并结合360大数据、人工智能、数据安全等相关技术方面的优势,在云计算、人工智能技术、大数据分析和运用、大数据风控等领域开展合作、研究和运用。

截至2018年9月30日,360金融有332名专职从事研究、开发和风控的员工,占总员工数的48%。同时,360金融与360保持着密切的技术合作,以保持和提升技术方面的地位。目前360金融已自主研发了Argus智能风控引擎、宇宙魔方(Cosmic Cube)风险定价引擎,及Cloud Bank系统等基于人工智能的风控全流程体系。

截至2018年9月30日,经360金融撮合获得的贷款M3+(贷款3个月以上)逾期率为0.6%,因欺诈而产生的M3+逾期率低至0.2%。

周鸿祎家族为大股东间接持股14.1%

招股书显示,自2018年9月起,360金融董事长为周鸿祎,CEO为徐军。在担任360金融集团CEO之前,徐军曾担任麦肯锡亚洲区全球合伙人,曾联合创立宁波私银家投资管理有限公司。360金融总裁为吴海生,自360金融成立伊始即担任公司总裁,曾任百度地图、360导航、360影视、360手机浏览器等产品负责人。

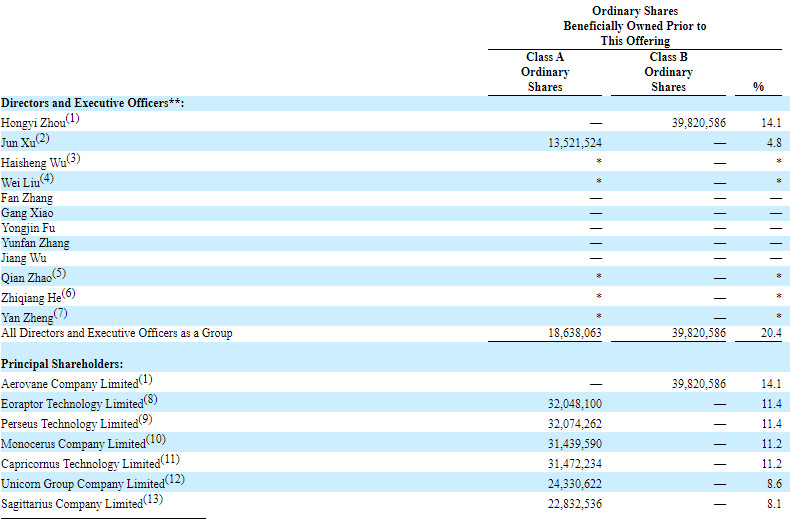

360金融的高管和董事总共实益持有18,638,063股A类普通股和39,820,586股B类普通股,总持股比例为20.4%。

IPO前,归属周鸿祎子女所有的英属维京群岛公司Aerovane Company Limited实益持有39,820,586股B类普通股,持股比例为14.1%;360金融CEO徐军直接持股为4.8%。

Eoraptor Technology Limited持股比例11.4%;Perseus Technology Limited持股比例11.4%;Monocerus Company Limited持股比例11.2%;Capricornus Technology Limited持股比例为11.2%;Unicorn Group Company Limited持股比例8.6%;Sagittarius Company Limited持股比例8.1%。

360金融上市待考

值得关注的是,奇虎360在2015年才开始涉足互联网金融业务。在分析人士看来,360金融起步较晚错过了行业红利期,场景少、牌照少也掣肘360金融发展。

与蚂蚁金服和京东金融相比,360缺乏消费场景。不过9月份,360曾推出“360分期”产品,选择与电商平台合作弥补这一短板,试图打造电商开放平台。不过,分析人士表示,该模式与同行竞品产生竞争关系,能否打开市场仍待时间检验。

除此之外,进入10月以来,美股市场的大幅波动也在打压IPO信心。复兴资本(Renaissance Capital)数据显示,在过去90天里,IPO后市场回报率(交易首日获得的回报率)平均下降5%。在过去三个月的55宗IPO中,约有一半低于发行价,包括互联网浏览器公司Opera、音箱制造商Sonos、房地产服务营运商戴德梁行、锂电池制造商Livent、互联设备制造商云米科技。去年上市的一些知名公司,如流媒体平台服务商Roku和云计算服务商Okta,股价在十月均下跌两位数。近期市场的动荡导致腾讯音乐推迟了在美国的IPO,该公司的估值在250亿美元至300亿美元之间。

复兴资本的Kathleen Smith表示:“IPO需要一个良好的市场来完成交易,我们没有看到这种情况。”此前据CNBC消息,一些年迈的科技巨头公司明年可能会上市,包括大数据公司Palantir、民宿网站Airbnb和共享出行巨头Uber,但如果市场波动持续到明年,其要么不得不大幅降价,要么推迟IPO。

值得注意的是,风险投资公司已经在这些公司中锁定了大量资金,其中很多已有十多年历史。曾在IPO Financial网站追踪IPO逾20年的Cindi Profaca表示,这些公司未来将有三种选择:“它们将不得不接受更低的价格,或发行更少的股票,或无限期推迟报价。”其选择取决于投资方和公司的实际需求。

据天眼查数据,计划IPO前,360金融曾获得包括IDG资本、奇虎360等在内的多轮融资。

360金融选择此时上市仍待市场检验。