中国财富网讯(王振旭)近期,股权质押成了资本市场绕不开的话题,沪深两市上市公司中,有3500多家公司进行了股权质押,占比达99.5%。所以有A股中“无股不押”的说法。股票质押的情况,与上市公司自身并无直接联系,属于股东行为。但股权质押的操作还是触动了市场敏感的神经。

股权质押真正的风险

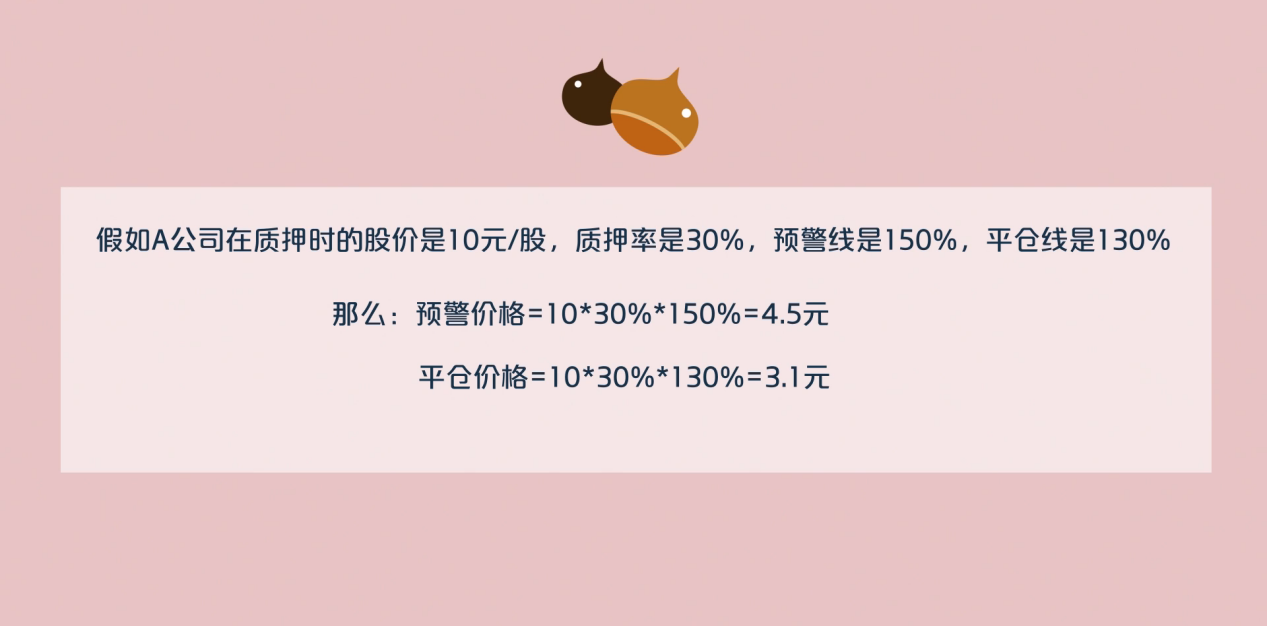

所谓股权质押,通俗的来讲就是公司股东把自己的股权当作抵押品向质权人借钱,质权人包括银行、券商等机构。融资的资金只能用于实体经济生产经营。股权质押率是融资额和质押股票市值的比例。质押率越低,投资者就越安全。平仓线和预警线是由出资方提前设立的风险控制指标,当质押股票的市值触及了预警线,质权方会要求公司追加股票或现金,当跌破平仓线时,一般是优先由股东赎回,如果资金不足将会被强制平仓。

虽然设置了预警线、平仓线,在波动的行情中,股权质押平仓风险,犹如高悬的达摩克里斯之剑,不少券商因此折戟。比如“ST长生”就成了兴业证券的“噩梦”。乐视网“爆雷”,贾老板个人股票质押业务违约,卷入其中的券商也不少,其中西部证券踩雷最深。

博星证券投顾公司研究所所长兼首席投资顾问邢星表示,股权质押达到了爆仓、平仓的阶段,股价的走势、中长期股价的稳定发展、上市公司的主体定位以及股东的变化都会受到一定的影响。

盈科(南京)律师事务所涂思淇律师表示,公司出质的股权没有被及时解除可能会导致公司的股权被冻结、拍卖,从而影响实际控制人,进而影响投资者的利益。对投资者的建议是,在投资前要观察公司股权的情况,其次,可以通过合同约定、公司章程来限制相关人员的出质行为。如果股权已经被出质,且相关出质人因怠于行使权力导致投资人受到损失,可以向出质人进行追偿。

险资第二支纾困专项产品加入“拆雷大队”

10月份以来,资本市场波动加剧,包括国资在内的多方力量正积极参与化解股票质押风险,一行两会也积极表态。

近期为支持民营企业发展,纾解股权质押风险,证监会会同沪深交易所发布了债券审核“绿色通道”,支持各类符合条件的机构发行专项债券募集资金,提高审核效率。

在由中保协举办的2018秋季投资策略沙龙中,不少与会的保险业内资产管理人士都在密切关注未来的投资策略。银华基金副总经理姜永康发言时称,中国资本市场缺乏长期资金,波动剧烈,而保险资金恰恰是长期稳定的资金。随着大众保险意识的增强,保险行业面临着非常好的发展机遇。

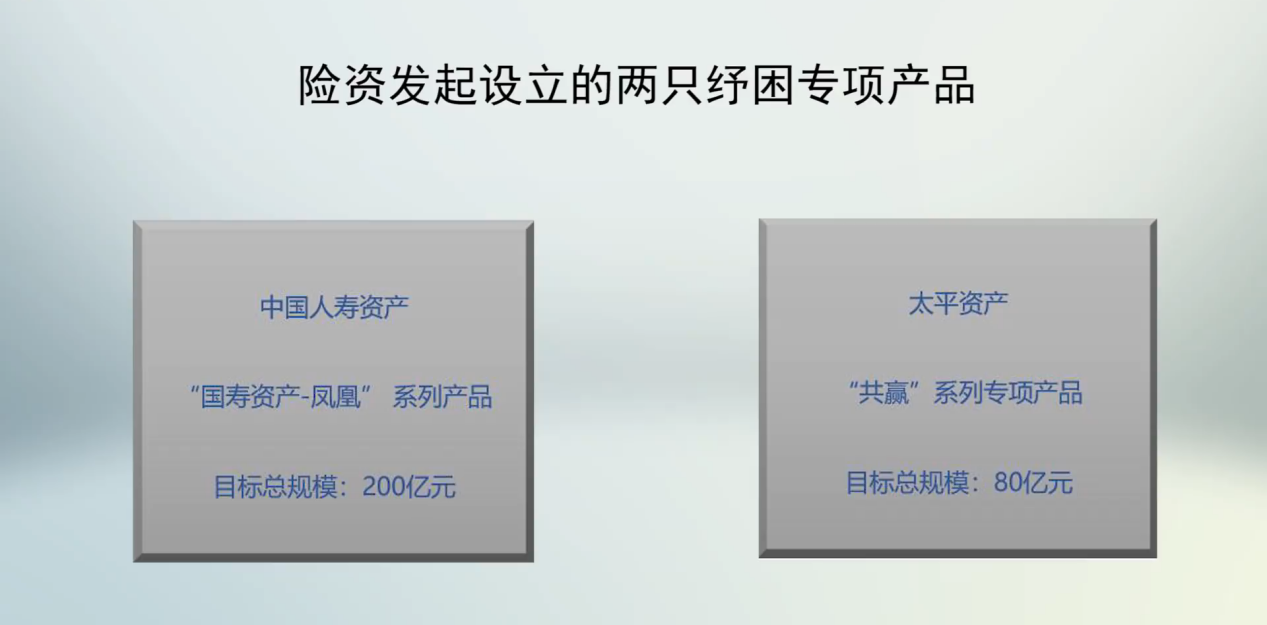

一周之内,保险业已经设立两支共计280亿元专项产品以纾困股票质押风险,11月5日,太平资产发起设立的“共赢”系列专项产品完成登记,产品目标总规模达80亿元。此前,10月29日,中国人寿资产管理公司设立保险行业首支200亿元专项产品。

北京勃尔金投资管理有限公司总裁陈江红表示,现在市场正处于震荡做底阶段,理性的专业投资人已经看到资产配置的绝佳时期,特别是并购重组,将迎来最好的时间点。相当一部分的上市公司将迎来产业升级,并购基金实现其市场价值与承担其社会责任是一体的,要帮助企业做好投前、投中、投后管理,这样并购重组才具有真正的意义。