亲,双11购物车加好了吗?

33.64亿元的上市公司债权要不要来一个?抵押物是北京东四环一地标建筑大楼。不包邮,买家自提哦!

这真不是开玩笑。由于连续20个交易日股价低于1元,今天深交所将作出中弘股份是否退市的决定,公司的A股之路可能走到尽头,或成为“1元退市第一股”。但是,由于身背78.16亿元的巨额债务,中弘股份的还债之路一眼望不到尽头。今年双11,公司将把一笔总额33.64亿元的债权放到网上拍卖,有望创下今年双11最“剁手”的一笔买单。

股价连续20个交易日低于1元面临终止上市

10月17日,中弘股份尾盘闪崩跌停,报0.82元/股。至此,公司股价已经连续19个交易日的收盘价低于1元。但由于10%涨跌幅的限制,中弘股份提前宣告触发“面值退市”的条件。10月18日,股价一字跌停,报0.74元/股。

当日晚间,深交所发布公告称,深交所已启动中弘股份股票终止上市程序,将自公司股票停牌起十五个交易日内作出公司股票是否终止上市的决定。

针对可能的退市风险,彼时中弘股份内部人士表示:“我们在想办法,在研究”。据记者了解,11月6日中弘股份奔赴深交所,参加了最后的听证会。

有业内人士分析,今天深交所做出终止中弘股份上市的决定,是大概率事件。

33.64亿元债权网上拍卖

日前,中弘股份全资子公司中弘地产的一户不良债权被债权人东方资管实际控制的合伙企业北京东富嘉吉投资管理中心拿到网上拍卖。这笔债权的本金为25亿元,债权利息(含罚息)及违约金为8.64亿元,总金额高达33.64亿元。

阿里拍卖网页显示,这笔债权的评估价是30.67亿元,起拍价是25亿元。也就是说,东方资管的心理底线是拿回本金。同时,这次拍卖的保证金高达1.25亿元。一旦拍下来,无论你喊不喊“亲”,东方资管是不负责“包邮”的,而是“买家自提”。

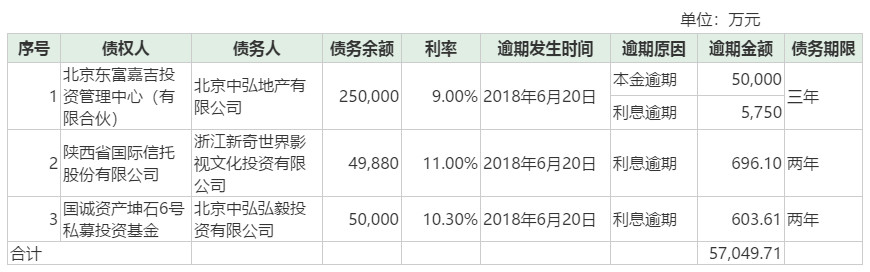

中弘股份发布的公告显示,该笔债务期限为三年,债务余额是25亿元,利率为9%,并已于今年的6月20日和9月20日两度发生逾期。不但6月20日逾期本金5亿元,连利息也无法按时偿付,两期合计逾期1.04亿元。

截至记者发稿,虽然有千余人次围观,百余人设置提醒,但还没有人有勇气报名。有意思的是,这笔债权的拍卖时间为11月10日上午10时至2018年11月11日上午10时。这意味着,一旦成功,这笔拍卖必将成为今年双11当天最“剁手”的一笔交易。

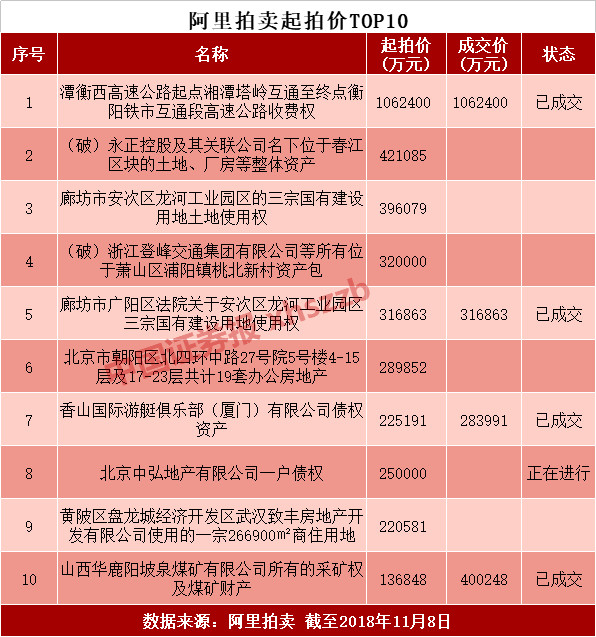

即便从历史数据来看,这次拍卖也能排到阿里拍卖起拍价的第8位。排名第一的是潭衡西高速公路起点湘潭塔岭互通至终点衡阳铁市互通段高速公路收费权,当时这笔拍卖的起拍价高达106.24亿元,最终以起拍价成交。

抵押物为中弘大厦

值得一提的是,这笔债权的抵押物为中弘大厦70624.77平方米在建工程及分摊的7850.66平方米土地使用权。从拍卖页面提供的图片来看,中弘大厦位于北京市朝阳区东四环路与朝阳路西南角,北临朝阳路,东临东四环,也算是东四环一处地标建筑了。

中弘大厦是中弘股份的一个明星项目。早在2012年年报中,中弘股份就对中弘大厦有所提及。在2014年年报中,中弘股份更是预计该项目将于2015年下半年内开工并实现预售,但直至2016年1月该项目才正式开工。

在推迟开工又迟迟不能完工的情况下,中弘股份对于中弘大厦的投资额也屡次出现调整:2015年预计总投资金额为22亿元,2017年增至25亿元,2018年又下调至22亿元,而2018年半年报显示成本已达28.03亿元。

在上述背景下,中弘大厦并没有给中弘地产提供稳定的现金流以缓解债务压力。公告显示,中弘大厦2016年和2017年合计的销售情况为:签约面积为1万平方米,占可供出售面积的15.24%;签约金额为8.05亿元,回款金额为3.93亿元。

今日一早,中国证券报(ID:xhszzb)记者来到中弘大厦现场,外面车水马龙,但项目现场一片沉寂。大厦外的销售接待中心也是大门紧锁,只有外面的展示板上还残存“中弘股份 上市地产百强企业”的大字。安保人员告诉记者,项目去年就已经停工。

11月8日上午9点,中弘大厦接待中心大门紧锁。

一个需要厘清的概念是,东方资管这次拿到网上拍卖的是持有的中弘地产的33.64亿元的债权,而不是作为抵押物的中弘大厦。所以,那些琢磨着双11当天拍下就能喜提大厦回家的小伙伴们真心想多了……

债务危机愈演愈烈

这次被拍卖的33.64亿元债权是中弘股份整体债务中的大头。截至10月30日,中弘股份及下属控股子公司累计逾期债务本息合计金额为78.16亿元,全部为各类借款。

中弘股份的债务危机爆发于去年年底。2017年12月,公司下属子公司浙江新奇世界影视文化投资有限公司被曝出债务利息违约,随后大公国际下调了中弘的主体评级。而中弘股份控股股东中弘卓业自今年年初以来,其持有的中弘股份股权也连遭轮候冻结。

债务危机的爆发或与公司实控人王永红的61.5亿元资金“黑洞”密切相关。公告显示,中弘股份于2017年12月29日向海南新佳旅业开发有限公司预付股权收购款61.5亿元。但截至目前,拟收购的公司股权尚未过户,相关股权收购框架协议已超出有效期。

对于上述这笔资金的去向,有知情人士告诉中国证券报(ID:xhszzb)记者:“这是一笔糊涂账,很难说清楚。”而中弘股份表示,上述交易是由王永红决策,财务总监刘祖明具体执行和操作,未经董事会和股东大会审批。

面对愈演愈烈的债务危机,中弘股份实控人王永红试图拉“外援”解围。中弘股份在今年2月14日、6月30日和8月27日,先后三次与深圳港桥股权投资基金管理有限公司、新疆佳龙旅游发展股份有限公司和加多宝集团谋求合作,但最终都宣告失败。