四大行终于来了!

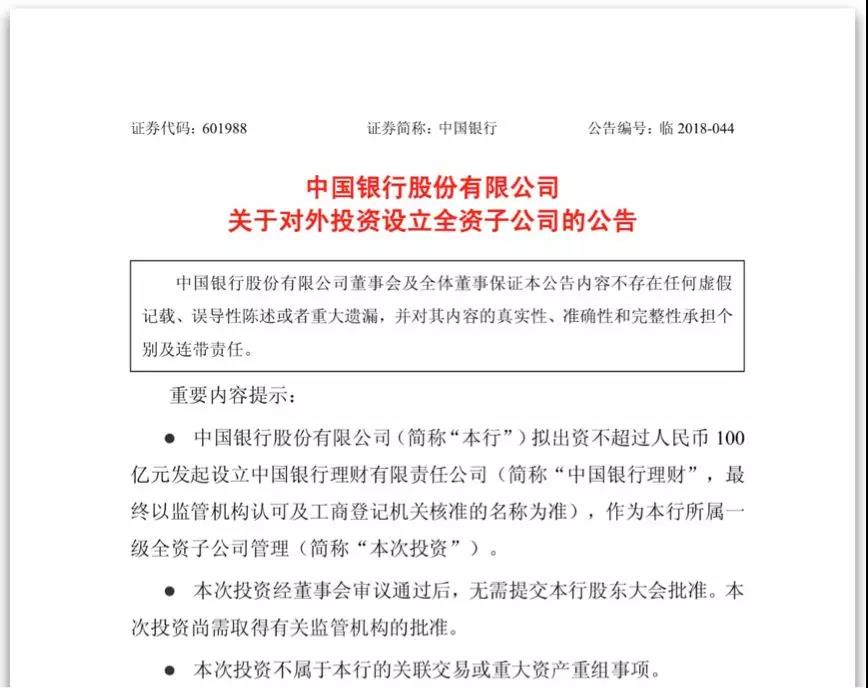

11月15日晚间,中国银行发布《中国银行股份有限公司关于对外投资设立全资子公司的公告》,率先宣布设立理财子公司。

公告显示,中国银行理财有限责任公司(简称“中国银行理财”)注册资本拟为不超过人民币100 亿元,注册地拟为北京,本行持股比例为100%。

中国银行理财经营范围为面向不特定社会公众公开发行理财产品,对受托的投资者财产进行投资和管理;面向合格投资者非公开发行理财产品,对受托的投资者财产进行投资和管理;理财顾问和咨询服务;经国务院银行业监督管理机构批准的其他业务。以上事项最终以监管机构批复及工商登记机关核准为准。

国有大行为何行动较慢?

事实上,早在2015年,便有股份行申请成立资管子公司。17年年底,资管新规颁布之后,陆续有银行公告设立资管子公司,据不完全统计,在此之前已有16家银行宣布设立理财子公司,招商银行、华夏银行、北京银行等。但国有大行一直迟迟未有动静。

某国有大行资深资管人士:

对于大行来说,目前存贷款业务还是盈利的主要来源。资产管理业务一定程度上会分流存贷款业务。此外,大行决策链条更长,决策所需的时间会比中小行长。

另一家国有大行资管部负责人:

第一,国有大行资本金充足,非标业务开展上受到的限制比其他股份制银行要小;

第二,对国有大行而言,其业务线较为完整,也是系统重要性银行,对他们而言,需要充分考虑资管业务留在母体和独立成立子公司二者孰优,包括对利润的影响等,当然二者各有利弊;

第三,四大行要协调的东西更多,要顾虑的东西也更多,股份制银行一直把理财业务作为突破口,相对于大行来讲,理财子公司是摆脱资本约束的工具,一旦政策允许,会毫不犹豫去发展理财业务。

股份制银行设立理财子公司是水到渠成的事情,理财业务发展为理财子公司更好,而且股份制银行本身资管业务也相对独立。但对大行而言,他们比股份制银行更有净资产优势,从集团整体发展的角度看,独立和留在母体差别不大,如果独立出去,反而不太好管理和协调。

一位私募基金公司负责人:

与大行资产管理部门接触时了解到,部分大行资产管理部负责人并无动力转移到理财子公司工作。理财子公司整体薪酬安排受制于大行的薪酬安排,如果资管部门的人到了理财子公司,很可能面临“活变多,但钱不变”的局面。

某股份行资管部负责人:

对国有大行而言,其资管部门对下属分支行有管理的权利,成立子公司之后,理财子公司会失去这部分权利,所以内部人士不太愿意成立子公司。此外,未来资管机构需要利用自身的成本优势、渠道优势或者投资能力来进行竞争,大行在这方面也没有想明白。

中国人民大学重阳金融研究院高级研究员董希淼:

理财子公司成立之后,它和商业银行将是两个独立的法人主体,它与母行部门、分行和其他子公司之间如何融合、协同、竞争将是一个不小的挑战。理财子公司是一块新的金融牌照。对大型商业银行来说,目前已经拥有基金、保险、期货、信托等子公司。

以公募基金公司为例,五大行旗下均已设立公募基金公司,分别是工银瑞信、农银汇理、中银基金、建信基金和交银施罗德。如果再成立理财子公司,那么很可能将与现有的基金公司构成同质化竞争。这也是除交通银行之外,其他四家大行均未发起成立理财子公司的重要原因。

设立理财子公司有哪些影响?

此前业内普遍认为,理财子公司将对公募基金行业带来一定的挑战。

一家银行系公募基金公司负责人:

公司正在逐步增加零售端产品研发和销售的投入,以减少对银行的依赖。此前,该公募规模的80%来自于银行委外。尽管业内人士指出,资管新规后,理财产品的净值化转型并非坦途。资金端不稳定,理财子公司成立之初并不能对银行系公募基金形成威胁。但中长期来看,资金来源和渠道上理财子公司和银行系公募基金都有诸多重合。竞争不可避免,有的银行系子公司已经行动了。

某公募基金公司负责人:

短期之内,公募可以不用太过担心这一问题,因为银行理财擅长固定收益投资,公募基金擅长股票投资,购买二者产品的客户分属两类不同风险偏好的群体,购买银行理财的客户通常追求固定收益,但购买公募基金的客户风险偏好较高,通常想通过基金博取更多超额收益。不过长期看来,公募基金还是会面临着来自理财子公司的压力,因为此前公募基金的产品都通过银行代销,如果未来银行在股票投资上也能树立起自身的优势,那将对公募基金带来一定的挑战,而在固收投资领域,银行一直都是公募强劲的对手。因而,未来资管行业投资管理能力强的机构才能够胜出。

天风证券银行首席廖志明:

中行在四大行中率先公告拟设立理财子公司,是顺应监管要求,稳健健康发展资管业务的必然之选。理财子公司管理办法预计在年内正式落地,而理财子公司作为银行理财业务的运营主体将很快登上舞台,拉开大资管行业新序幕。

中国银保监会主席郭树清日前接受媒体采访时表示,按照“资管新规”和“理财新规”相关要求,《商业银行理财子公司管理办法》已公开向社会征求意见。目前反应整体积极正面,本月下旬将正式发布,预计将可调动更多理财资金用于支持民营企业。

银行为理财子公司做了哪些准备?

北方一家已公告拟成立子公司的商业银行资产管理部负责人:

目前各家银行都在积极筹备子公司,公司方方面面也在为子公司的设立做准备,包括老产品的改造,新产品的准备和发行,内部机构的调整,监管层面的申请,投研体系的改造等。此外,公司一直在进行相关人才的储备和招聘,并同时正在积极向公募基金“取经”。

南方一家已公告拟成立子公司的商业银行资产管理部负责人:

未来将以资管部为基础向子公司转型,在资管新规发布之后,公司层面就开始了对老业务的整改。

平安银行金融市场总监王伟:

不一定要银行独资,银行作为主要控股,可以多吸取社会资金来进行补充。同时,在子公司的建立中引入多方股东以及更加积极的管理力量,缓释刚性兑付带来的诱惑。“对银行来讲,可以把银行的力量和证券、基金行业的力量更好地协同起来,利用银行资产配置的优势和渠道优势,使得资金顺畅地流转起来。”

董希淼:

比起战略定位或者利益分配,银行理财子公司还有一个棘手的问题是如何处置不良资产。据粗略估算,目前银行理财业务不良资产规模大约在1%左右,即3000亿元。如果成立理财业务子公司进行独立经营,如何处理这些不良资产将是可能要提上议事日程。虽然理财业务属于表外业务,未像表内信贷业务一样进行分类,但考虑到资本金压力,银行缺乏让表外业务回归表内的动力。如何化解不良资产,将可能成为子公司设立之后不得不面对的问题。(郭梦迪、吴娟娟、彭扬)