2018年在市场调整、发行审核趋严的双重压力下,券商投行业务分化趋势愈加清晰。今天券商中国的“盘点·2018”推出券商投行IPO业务盘点系列,以理清业务全貌。

券商中国记者根据wind统计数据梳理,2018年以来有102家公司完成IPO并登陆A股,首发募资总额共计1357.20亿元,IPO数量及募资规模同比都有大幅缩减。

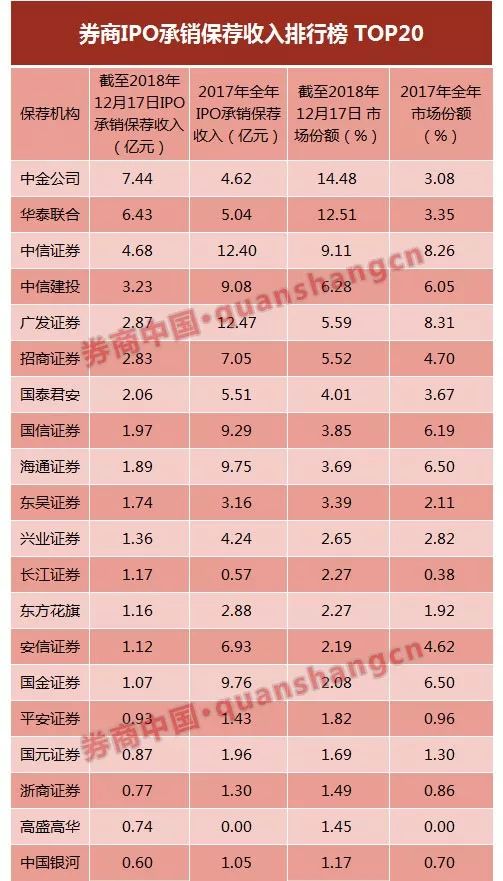

承销上述项目,40家券商共获得约52.79亿元发行费用,比去年全行业保荐收入减少近七成。IPO承销保荐进一步集中于头部强势券商,前十名分食了近八成的承销收入。其中中金公司、华泰联合证券券商分享超四成保荐收入。

券商中国记者梳理出A股IPO年度六大榜单,全方位呈现券商IPO业务的实力较量、全国各地区各行业的A股IPO实力版图。

中信建投证券研报分析认为,2019年投行业务集中度将持续提升,传统投行业务马太效应显现;新兴投行业务方面,不论是沪伦通存托凭证上市、科创板挂牌,还是并购重组财务顾问,大型券商更具胜任资格。

IPO承销收入:中金华泰跃居前两名

今年来,一级证券发行审核趋严、趋缓,券商投行业务收入下滑幅度在各业务板块中较为突出。截至12月17日,有40家券商在A股市场获得了IPO承销保荐收入,而去年全年则有60家券商在IPO项目上获利。

各家券商的IPO承销保荐项目数量及收入降幅明显。据wind统计,截至2018年12月17日,A股共有102个IPO项目,券商承销保荐收入总额约52.79亿元;与2017年全年436个项目(剔除“上海环境”和“招商公路”)收入约156.08亿元相比,下滑幅度约66.18%。

单家券商的盈利能力也较去年骤降。目前,在今年40家券商中,只有4家承销及保荐费超过3亿元,而2017年60家券商中有15家超过这个收入标准。

在这样的行业环境下,中金公司、华泰联合、长江证券等仍然取得了超过去年的收入。其中,中金公司与华泰联合的承销保荐收入排位更是从去年的十位开外上升到前两位。

截至12月17日,中金公司今年的IPO承销收入从去年的第11位跃居榜首,累计收入7.44亿元,较17年全年的收入4.62亿元增长了61%,市场份额从3.08%上升至14.48%。统计显示,中金公司主承销了8家公司首发上市,其中工业富联一单就为中金公司带来了3.40亿元的承销保荐收入,另外,美凯龙上市项目也为中金公司带来了1.36亿元的收入。

华泰联合今年的IPO承销收入从去年的第10位跃居第二,累计收入6.43亿元,较去年全年的收入5.04亿元增长了28%,市场份额从3.35%上升至12.51%。在华泰联合主承销的10个IPO项目中,鹏鼎控股一个项目就为其带来了近亿元的承销保荐收入。

紧随其后,中信证券、中信建投、广发证券、招商证券、国泰君安、国信证券、海通证券、东吴证券暂居前十位。

值得注意的是,在前十五席位中,东吴证券和长江证券上升幅度较大。东吴证券从去年的第15位上升至第10位,长江证券从第43位上升至第12位并且收入较去年翻倍。东吴证券的IPO项目注册地在今年IPO数量最多的省份——江苏,而长江证券的主承销项目分布在北京、浙江及新疆。

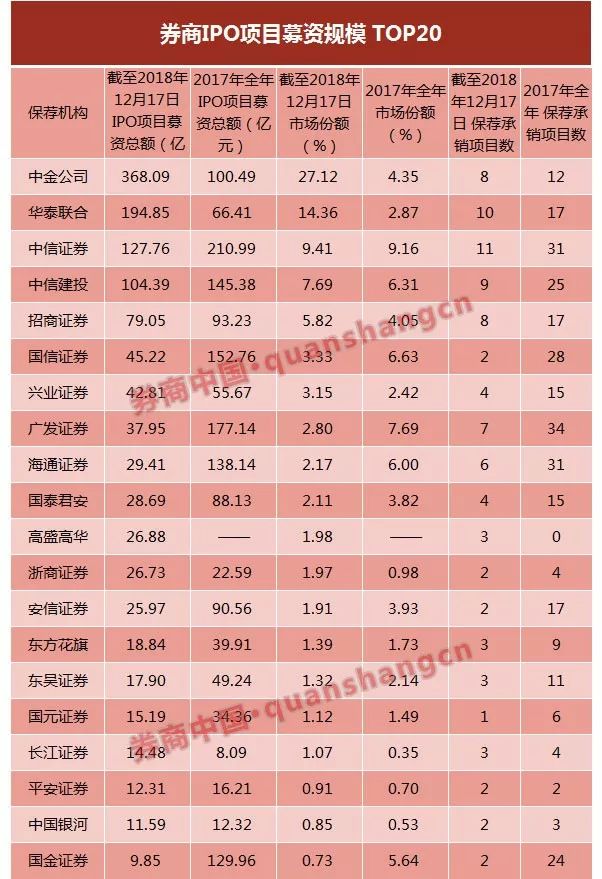

IPO募资规模:前四名占近六成市场份额

今年IPO进程放缓,募集金额也随之下降,截至12月17日,A股首发募资总金额达1357.20亿元,较2017全年的2304亿元减少约41.1%。

就IPO项目数量来看,今年以来共有102家公司完成了A股IPO上市,其中有30家企业的IPO募资金额超过9亿元;去年全年,共有436家企业完成了IPO项目,其中有57家企业A股IPO募资金额超9亿元。

就募资规模而言,今年承销保荐收入最高的中金公司,募资总额同样领跑行业。截至12月17日,中金公司已募资368.09亿元,主承销8家首发上市公司。市场份额从去年的4.35%增加至27.12%。

总募资金额在100亿元以上的还有华泰联合、中信证券、中信建投三家券商。其中,华泰联合总募资194.85亿元,市场占比14.36%,承销10家首发上市公司;中信证券总募资127.76亿元,市场占比9.41%,承销11家首发上市公司;中信建投总募资104.39亿元,市场占比7.69%,承销9家首发上市公司。上述四家承销了占据了近六成的市场份额,资源向头部券商聚拢的态势愈加明显。

值得一提的是,华泰联合和兴业证券的IPO承销金额跻身前十,华泰联合从第11位上升至第2位,兴业证券则从第15位上升至第7位。另外,高盛高华今年在首发承销保荐业务上发力,总承销规模排位第11位。而安信证券和国金证券则分别从第九位和第六位降至第十三位和第二十位。

目前IPO融资金额最大的公司是工业富联,金额为271.2亿元。前十大IPO项目共筹资人民币665.75亿元,占A股IPO融资总金额的49.05%。

据记者初步计算,今年来A股市场平均每单IPO项目实际募资金额约6.53亿元,而2017年的全年平均金额约5.28亿元。在当前IPO审核趋缓以及发行数量减少的情况下,A股IPO项目单笔金额有所增长,保荐机构集中度增强。

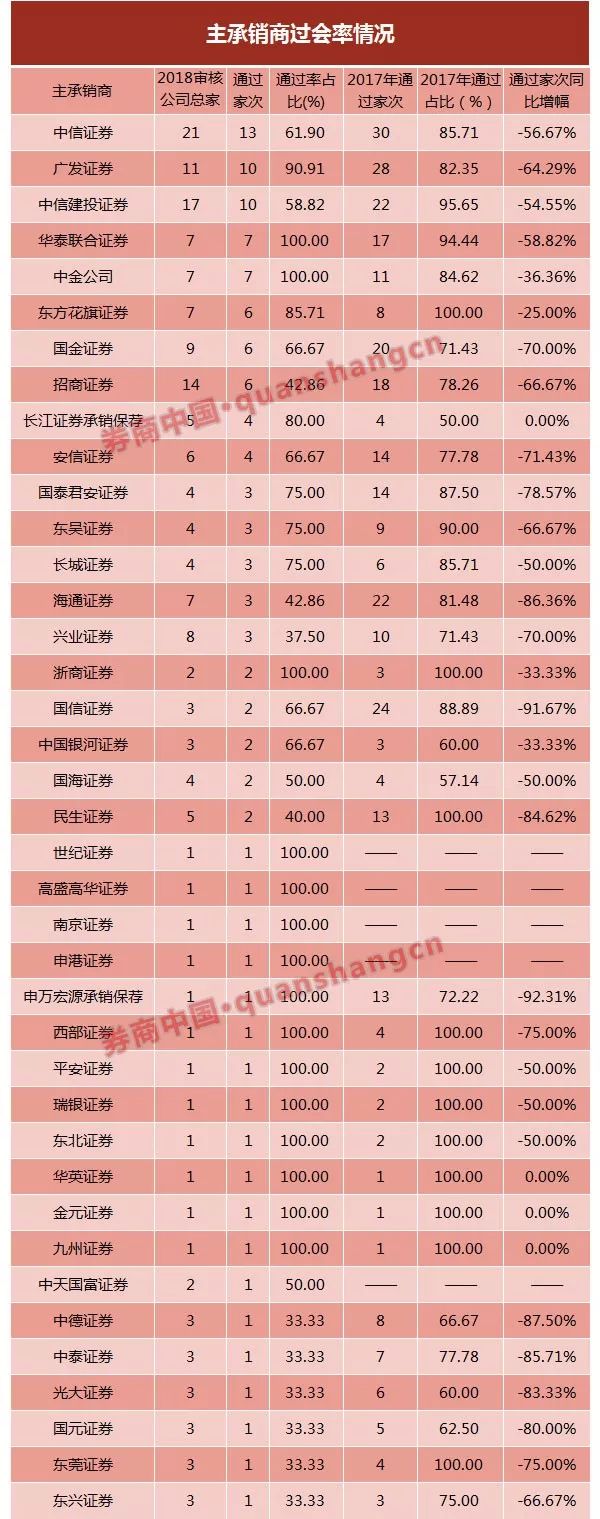

IPO过会率:新发审委上任,首发过会率59%创新低

新一届发审委上任后,IPO过会率创下历史低点。从2010年至今八年,除2013年IPO暂停不计入统计外,今年的首发过会率创下最低。

今年初至12月17日,A股首发上会企业数量共180家次,过会率为59.44%;而在过去八年里,过会率最低的为2011年,当年共有338家次企业上会,过会企业有263家,过会率为77.81%。

如果说去年IPO速度创下历史纪录,保荐机构迎来历史最好的时刻;那么今年,保荐机构的保荐业务则陷入暂时的冰点。

就过会企业数量来看,多家券商今年过会数量较去年腰斩。过会数量降幅最大的是申万宏源承销保荐和国信证券,下滑幅度均超过90%。去年全年,申万宏源承销保荐共有18家企业上会,13家企业过会,今年全年仅有1家企业上会,1家过会;国信证券去年共有27家企业上会,24家过会,今年只有3家企业上会,2家过会。

更少的过会企业,意味着更少的承销保荐收入。从今年的过会数量降幅来看,投行日子难过,可见一斑。

就今年的首发过会情况来看,过会数量最多的保荐机构是中信证券,共有13家企业过会;其次为广发证券和中信建投,过会数量分别有10家。不过相较去年,过会数量都有半数以上的降幅。比如,中信证券去年共有30家企业首发过会,广发证券去年有28家企业过会,中信建投去年有22家企业过会。

从过会率来看,共有15家保荐机构今年来的过会率为100%,其中华泰联合证券和中金公司分别有7家企业上会,全部过会;浙商证券有2家企业上会和过会;剩余12家均有1家企业过会。值得一提的是,世纪证券、高盛高华证券、南京证券、申港证券等今年来实现了零的突破。在投行寒冬的背景下,这个成绩对中小券商来说难能可贵。

IPO企业区域版图:广东融资额第一,江苏IPO数量第一

IPO项目多的地方,经济活力普遍比较强,而分布在这些区域的券商,投行收入通常也比较亮眼。

从区域分布看,今年A股IPO分部在全国19个省(市、自治区),广东、江苏、北京三地的首发募资额排名前列。其中,广东省的融资额排名第一,江苏省的IPO项目数量排名第一。值得一提的是,江苏省国资券商东吴证券今年承销保荐收入排名从去年的第15位上升至第10位。

IPO数量方面,今年以来,江苏省共有18家企业上市,在全国占比17.65%;广东省共有17家企业上市,在全国占比为16.67%;浙江有16家企业上市,在全国占比达15.69%。这三个省份今年来的IPO数量刚好占到全国IPO数量的50%。

IPO募资额方面,今年来IPO募资额共有1357.20亿元,其中广东省首发募资额最多,有470.79亿元,占A股IPO募资总额的34.69%;其次为江苏和北京,江苏省今年来的首发募资额为173.11亿元,北京为127.25亿元。

就首发募资额和IPO数量对比来看,广东省平均一单IPO募资27.69亿元,北京平均一单IPO募资14.14亿元,江苏平均一单募资9.62亿元。

全国范围内,平均单家企业募资额较多的省份为福建,首发共募资71.49亿元,2家企业完成IPO,平均一单IPO募资35.75亿元。今年内,福建省完成了宁德时代和盈趣科技两个IPO项目,其中宁德时代一单募资54.62亿元,是今年以来国内排名前列的IPO项目之一。

值得注意的是,今年来有十个省份没有一家公司完成IPO,分别为山西、陕西、黑龙江、甘肃、内蒙古、吉林、重庆、海南、辽宁、云南等。其中山西省近三年来都没有一单IPO项目,而内蒙古从2013年至今六年都没有一家公司完成上市。

IPO行业分布:技术硬件与设备行业最热门

技术硬件与设备行业成为最热门的融资行业,今年来IPO家数为15家,融资金额为420.93亿元。其中,6月份上市的工业富联募资额为271.20亿元,也成为今年来A股最大的一单IPO项目。

资本货物行业IPO融资金额位列第二,为159.45亿元。这个行业去年为最热门的融资行业,去年的融资额高达385.91亿元。今年内完成IPO的宁德时代就分属这个行业。

今年内,食品与主要用品零售行业、能源行业、媒体行业无一家公司登陆A股。

股权融资全貌:可转债融资规模超千亿,再创历史高点

今年至12月17日,A股市场股权融资规模为1.13万亿元,较去年全年减少了34.32%。

虽然整个股权融资市场都较为低迷,但是可转债的规模却再创高点。今年来可转债融资规模已经超过了1000亿,近5年来的高点。在今年来股市低迷的背景下,可转债配置结构发生了巨大变化。最为显著的是,以社保资金为代表的长期资金后来居上,成为增持主力,基金仓位占比则小幅下滑。

就券商行业来讲,今年长江证券完成50亿元可转债发行,另有5家上市券商的可转债发行预案已获股东大会通过。中信建投研究认为,不断扩容的可转债融资将在长期为券商净资本提供增量来源。

值得注意的是,增发仍然是股权融资市场的主力,今年来募集规模达6789.06元,占股权融资总规模的60%。

中信建投证券研报分析认为,2019年投行业务集中度将持续提升,传统投行业务马太效应显现;新兴投行业务方面,不论是沪伦通存托凭证上市、科创板挂牌,还是并购重组财务顾问,大型券商更具胜任资格。

申万宏源研报分析原因在于,头部大券商优势主要体现在两大方面:一是机构客户资源深厚,询价优势突出,可更好满足公司上市融资需求;二是综合金融服务能力突出,除承销保荐费外,后续可提供多种其他业务服务获取收益,因此在定价招标上更具优势。