2018年,是教育行业公司赴港IPO势头最强劲的一年,他们看准了香港的沃土,今年以来已有10只教育股成功登陆港交所,12月27日卓越教育集团(3978.HK)将在香港主板上市,独家保荐人为招银国际,也是港股主板教育行业2018年登陆的最后一家。

港交所披露易数据显示,后面还有银杏教育、新东方在线、中国东方教育、科培教育、嘉宏教育、莲外教育、辰林教育、尚德启智、沪江教育、益达教育、华图教育11家教育企业已提交招股书,正在排队上市。

Wind数据显示,今年上市的10只教育股自上市以来股价均呈现下跌,其中腰斩的有3只,跌幅最大的为希望教育,跌幅为57.75%,年内上市的教育股总市值蒸发逾158亿港元。

K12教育股卓越教育登陆港交所

12月27日,卓越教育集团将正式登陆港交所,成为今年教育行业在港股主板登陆的最后一只标的,招股书显示,卓越教育是华南地区最大,全国第5大K12课外教育服务提供商,主要聚焦于中小学校外辅导培训的教育机构。

根据发售价及配发结果显示,卓越教育此次每股发售价为2.4港元,每手1000股,入场费为2400港元,募集资金净额为3.43亿港元,总市值为20.35亿港元。

先来看其主要财务数据:

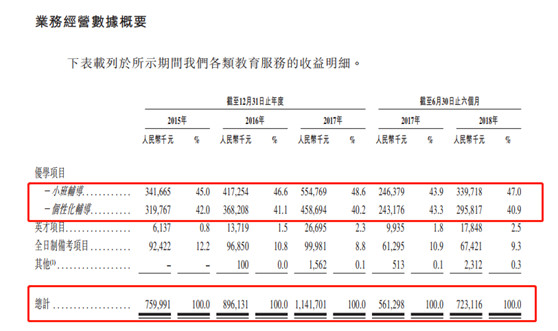

招股书显示,公司总收入自2015年至2017年度,分别为7.6亿元、8.96亿元以及11.4亿元。截至2018年6月30日,公司营业收入为7.23亿元,若按照细分业务划分,其中优学项目里面的小班辅导以及个性化辅导是营业收入的主要来源,小班辅导自2015年至2017年分别实现营收为3.42亿元、4.17亿元以及5.55亿元,占总营收比例为45%、46.6%、48.6%,截至2018年6月30日,小班辅导营业收入为3.4亿元,占总营收比例为47%。

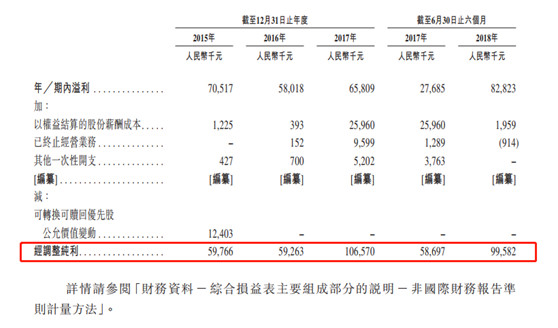

净利润方面,招股书中显示,自2015年至2017年度,经调整后的净利润分别为5976.6万元、5926.3万元, 1.7亿元,截至2018年6月30日,净利润为9958.2万元。

此外,卓越教育的办公场所数量由截至2015年12月31日的136间增至2017年12月31日的180间,复合年增长率为15%,截至2018年6月30日,增至213间,招生总人次自2015年至2017年度分别为31.26万、36.58万、50万,复合年增长率为26.4%,截至2018年6月30日,招生总人次为28.9万。

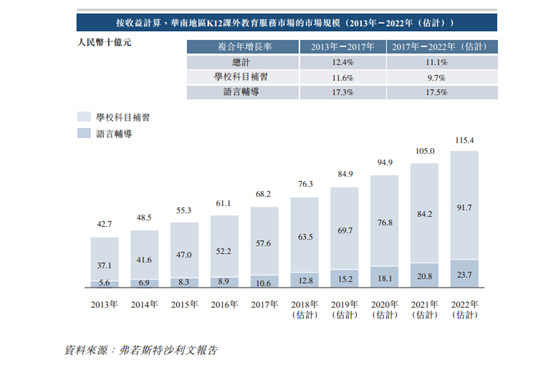

关于K12课外教育市场及规模,弗若斯特沙利文报告称,由于K12教育招生人次的增加,以及父母对孩子学业成绩的重视程度提高,华南地区K12教育服务招生人次自2013年的730万增加至2017年的830万,并预计2022年达到1000万,由于成本上升以及优质教育服务的需求不断增加,华南地区K12教育的平均辅导费自2013年的每小时38.7元增加至2017年的每小时人民币46.7元,并预计2022年达至每小时57.2元,因此,预计华南地区K12课外教育服务收益总额将于2022年达至人民币1154亿元。

年内九成赴港教育股破发,市值蒸发逾158亿港元

近两年来,教育公司赴港上市的热潮一直未曾降温,Wind数据显示,去年有5家教育企业赴港IPO,而2018年已经登陆港交所的有的10家。

此前司法部发布了关于《中华人民共和国民办教育促进法实施条例(修订草案)(送审稿)》(以下简称《送审稿》),其中最受资本市场关注的是其中第十二条:新增“实施集团化办学的,不得通过兼并收购、加盟连锁、协议控制等方式控制非营利性民办学校”条例,有分析人士认为,港股教育公司主要依赖外延并购来提升盈利能力,因此第十二条等于将港股教育公司未来增长的路径掐断,同时对港股教育公司自身的造血能力提出更高的要求,港股教育股也一度承压。

Wind数据显示,今年已经上市的教育企业除了皇岦以外,其余9家均处于破发状态,其中希望教育破发幅度为58.85%,天立教育最新收盘价相对发行价跌幅为47.36%,精英汇集团破发幅度为42%,这10只个股自上市以来总市值累计蒸发逾158亿港元。

如果将样本扩大化,港股教育板块23只股票中,16只破发,有17只自上市以来股价处于下跌通道,其中香港教育国际自上市以来跌幅达到98.15%,中国网络信息科技跌幅为96.72%。

虽说教育板块整体表现不尽如人意,但依然阻挡不了教育企业赴港IPO的步伐,港交所披露易数据显示,后面还有银杏教育、新东方在线、中国东方教育、科培教育、嘉宏教育、莲外教育、辰林教育、尚德启智、沪江教育、益达教育、华图教育11家教育企业已提交招股书,其中银杏教育、沪江教育、新东方在线已通过聆讯,由此可见,民办学校、职业教育、在线教育、母婴家庭服务平台、K12辅导等泛教育主要品类公司已“齐聚港股”。

资本寒冬,香港最佳融资时间已过

据时报君了解,卓越教育最初想法是希望能够在A股上市,但由于A股审批程序及上市时间存在不确定性,于是改变计划寻求港股上市,加快上市步伐。

中泰证券(香港)策略分析师颜招骏向时报君分析称,A股市场不允许主营教育服务行业的公司上市,主要是《送审稿》对9年义务教育作出不允许营利的严苛规定、非企业法人的身份、VIE结构等因素导致难以在A股上市融资。因此教育公司倾向选择美国或香港进行IPO融资。

众所周知,教育公司的增长主要依靠内生增长及并购,而内生增长主要是取决于学费增长、学生人数增长及学校容量,因此向外并购是教育公司能够加速发展的最大动力,港股教育股如中教、新高教、睿见教育等在上市后都有不同形式的并购。

颜招骏认为,教育公司来港上市,一方面是在A股市场上市很难,另一方面教育公司通过加快上市融资,增加自身资本实力,再进行并购发展。8月份公布《送审稿》新增“实施集团化办学的,不得通过兼并收购、加盟连锁、协议控制等方式控制非营利性民办学校”条例,大家都担心这方面会影响教育股未来的并购步伐。因此,教育公司争取在香港IPO,是希望在过渡期前加快并购步伐,以确保未来的增长。

数据显示,目前教育股板块的总市值约830亿港元,除被纳入沪、深港股通的中教控股及首只上市的教育股枫叶教育能够有较多的日均成交外,其他教育股的成交量及流动性也比较差。颜招骏表示,若未来有更多教育公司来港上市,增加整个板块市值,将有望吸引更多投资者关注,增加整体流动性,对估值提升也有帮助。

但他同时认为,香港最佳融资时间已过,今年第二季下旬及第三季是IPO的高峰期,小米、中国铁塔、美团等巨型IPO先后在港分别集资370亿港元、543亿港元及331亿港元,同时间生物科技公司在港交所通过上市修例后也加快上市,抽取市场资金。由于港股大盘在下半年跌势扩大,二级市场的估值也大幅回落,除非新股的估值能够下调,否则难以吸引投资者认购。

事实上,从第四季度上市的IPO情况来看,整体认购反应不算热烈,除小部份市值低,集资额少的新股能够吸引游资认购外,其他拥有概念的新股认购表现未如理想。但即便如此,香港资金成本仍然低企,不仅是教育类公司,其他类公司也都会赶在资本市场寒冬前加快上市步伐。

(原标题:卓越教育抢滩港股,教育股扎堆香港IPO背后,九成股价已破发)