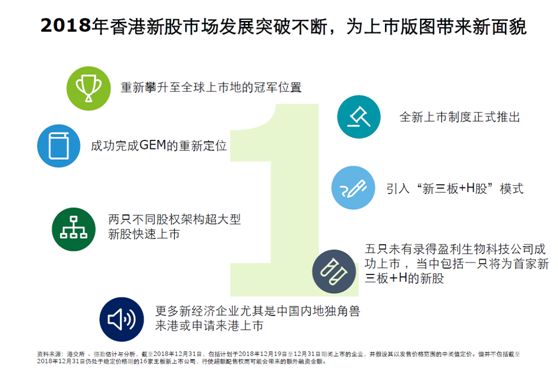

2018年,对于香港市场来说,也是一个历史大年,这一年,港交所修订主板《上市规则》允许同股不同权、非盈利生物医药公司以及将香港作为第二上市地的公司来港上市,这是香港市场近25年来最重大的一次上市机制改革,也是最具争议的一次改革。

这一年,港交所金融交易大厅锣鼓喧天,“独角兽”创业公司上演了一场集体IPO盛宴,香港IPO募资额重登全球第一宝座,其中小米、美团、中国铁塔贡献了香港IPO集资额47%。但热闹的另一面,是新股破发率超7成,总市值蒸发逾7万亿港元。

历经五年,香港上市制度改革完成

2014年,阿里巴巴放弃香港,改为赴美上市,成为当年香港市场最大的“滑铁卢”。

今年年初,香港特首林郑月娥会见阿里巴巴董事长马云时,公开邀请阿里巴巴考虑将香港作为第二上市地,此时香港上市制度改革已箭在弦上。

2018年4月29日,港交所行政总裁李小加在网志中写下这么一句话:明天将是个值得纪念的大日子,从明天起,修订后的主板《上市规则》将正式生效并开始接受新经济公司上市申请,这次改革是香港市场近25年最重大的一次上市机制改革,也是最具争议的一次改革,过去5年,我们已对这次改革进行了广泛深入的谈论与思考,从五年前做的关于投资者保护的梦到今天新上市制度的起航,这不是一次容易的改革。

新制定的《上市规则》新增内容包括容许未盈利生物科技公司、不同投票权架构公司来港上市,以及新设便利第二上市渠道接纳大中华及海外公司来港作第二上市。

其中,同股不同权新政为小米和美团上市铺平了道路,接受未盈利生科股为创新药企融资提供了渠道,而便利第二上市渠道使越来越多诸如赣锋锂业、山东黄金等A+H赴港上市。

(图片来源:德勤报告)

亢奋的投行,灯火彻夜通明的中环,背水一战的港交所时刻处于备战状态,在错过2000年的和2010年的互联网上市热潮后,香港再也不愿错过移动互联网的“最后一口肉”。

此外,得益于香港的上市制度改革,未盈利的生物科技公司在香港上市成为可能。2018年全年,共有5家生物科技公司登陆港交所,分别是歌礼制药、百济神州、华领医药、信达生物以及君实生物。

香港重夺全球IPO市场第一宝座

今年港股市场中IPO的“巨无霸”基本都在下半年发力,7月9日,小米登陆香港市场,打响了新经济的第一枪,也打开内地新经济企业“扎堆”赴港上市的序幕,这家被市场期待1000亿美元的IPO估值,最终被香港市场给出的估值为500亿美元,腰斩一半。

小米上市的2个月后,港交所迎来了第二家同股不同权公司美团点评,首发募资额为331亿港元;今年港股募资王为“中国铁塔”,发行价定在1.26港元,发行431亿股股份,募资额为588亿港元。

Wind数据显示,今年以来一共有208家公司赴港上市,募集资金总额(含股东售股)为2878亿港元,2018年港交所重夺全球交易所IPO集资额冠军,超过纽交所、纳斯达克和东京证券交易所。

根据德勤统计,按照融资规模来看,2018年全球集资额前五名的公司,分别是软银公司(1652亿港元)、中国铁塔(588亿港元)、小米集团(426亿港元)、西门子医药(390亿港元)以及美团点评(331亿港元),港交所独揽三家。

数据统计显示,中国铁塔、小米集团、美团点评、平安好医生、江西银行集资额合计为1519亿港元,占总集资额53%,整体较去年的591亿港元增加157%,由此可见新经济新股在香港新股市场的重要地位,剩下47%的集资额,则被203家公司瓜分。

以下是今年以来集资额前十的个股名单:

港交所披露易数据显示,目前仍有约240家公司排队等候上市,李小加此前表示,预计2019年香港IPO发行仍会非常强劲,2019年应该会有超过250家企业赴港IPO,当中包括很多科技和生物科技企业。

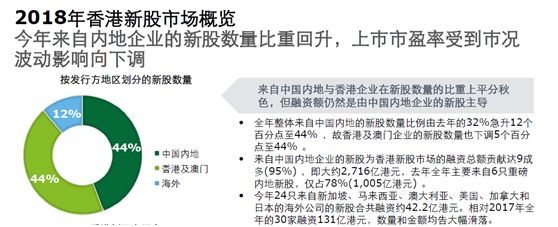

德勤报告显示,今年来自内地企业的新股数量比重回升,上市市盈率受到市况波动影响下调,全年整体来自中国内地的新股数量比例由去年的32%急升12个百分点至44%,而来自中国内地企业的新股为香港新股市场的融资总额贡献达9成多(约95%,即大约2716亿港元,去年全年主要来自6只重磅内地新股,仅占78%(1005亿港元)。

新股破发率超7成

恒生指数今年以来跌幅达到14.76%,恒生指数成分股瑞声科技更是在今年股价腰斩,年初以来跌幅达到67.58%,白马股吉利汽车年初以来跌幅49.13%,舜宇光学科技跌幅逾30%,就连香港资本市场版图上的绝对主角腾讯股价也一路败北,最新收盘价较年内高位跌幅达35%。

加上中美贸易摩擦仍存变数,市场资金紧缺,信贷政策收紧等背景下,虽然赴港上市公司爆棚,但破发率高企。

Wind数据显示,今年上市208只个股中,上市首日出现破发的个股达66只,占比32%,其中创升控股上市首日跌幅达到46%,千盛集团控股上市首日跌幅达到31%,截至今日收盘,股价相对发行价出现破发的有150只,占比达72%。

上市首日跌幅在20%以上的个股:

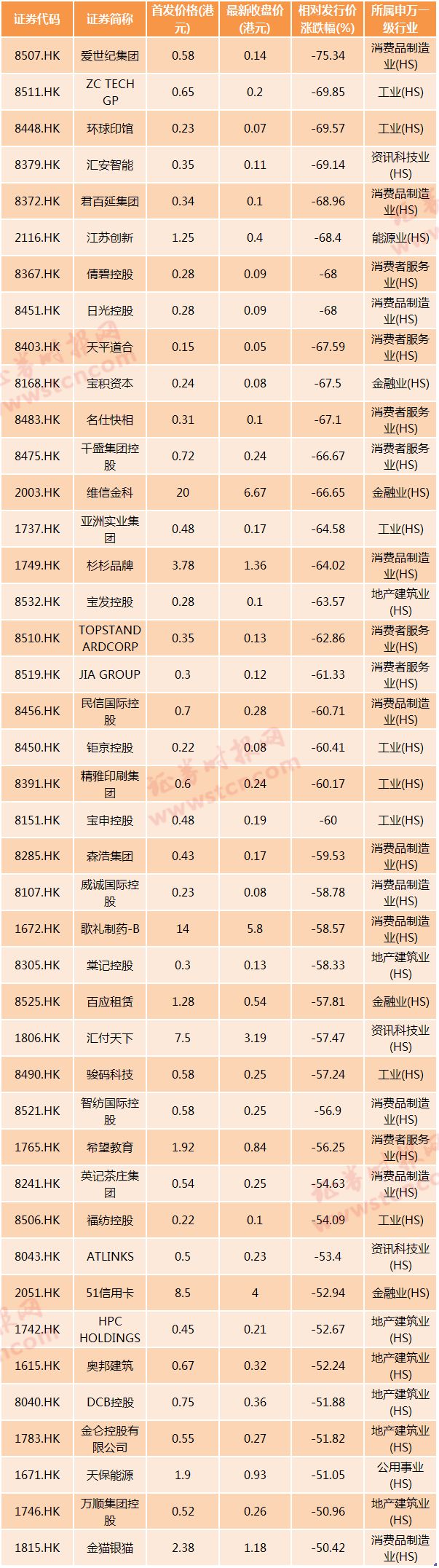

今年上市股价破发幅度在50%以上的个股名单:

值得一提的是,此前被市场热议的明星公司统计有32只,其中26只都处于破发状态,比如科技金融公司51信用卡自上市以来股价跌幅达到56%,汇付天下股价跌幅为51.81%,生物医药公司歌礼制药自上市以来跌幅达到58.57%,百济神州跌幅为23%,还有新经济金融服务第一股华兴资本股价跌幅为22.33%,破发幅度为37%,同股不同权的两家公司小米以及美团点评,自上市以来跌幅分别为22.98%、39.37%。

以下为今年赴港上市明星公司股价表现:

德勤报告显示,若以新股是首日平均回报率分析,主板和所有新股的首日平均回报率则较去年失色,今年所有新股的收入平均回报率为15%,比去年的17%下降2个百分点,主板新股的首日平均回报率约为13%,2017年这一数字为18%,下降5个百分点。

Wind数据显示,今年港股总市值为59.02万亿港元,而2017年12月底港股总市值为66.19万亿港元,港股总市值一年蒸发逾7.17万亿港元。

红星美凯龙成为今年港股回购王

股价跌跌不休,不少上市公司认为自家股票被低估纷纷出手回购,Wind数据显示,今年以来港股一共有213家公司斥资回购自家股票,累计回购金额为303.28亿港元,累计回购股票85亿股,其中红星美凯龙以要约回购方式,直接回购3.9亿股,回购金额为45.8亿港元排名第一,其次为中国恒大以集中竞价交易方式15次回购股票,累计回购1.6亿股,回购金额为33.6亿港元。回购金额在2亿港元以上的有29家公司,回购金额在10亿港元以上的有6家公司。

以下为今年以来回购金额在2亿港元以上的个股名单:

川财证券在研报中指出,公司回购股票可以释放其股价低于内在价值的信号,能够有效维护上市公司的投资价值不被过分低估,当公司股价相对于公司净资产被严重低估时,会向市场传递不利于公司发展的错误信号,上市公司通过实施回购,传递出公司判断其股价被低估的信息,以提升公司的投资价值。因此,股票回购机制对于整个股票市场的重要作用之一就在于它能避免上市公司投资价值被普遍低估的现象长期存在。

安信国际认为,虽然短期内股份回购会对股价产生一定的托底或促涨作用,但从中长期来看,股价的波动更多是受到市场变化和企业自身发展的影响,与股份回购的关联性不大,股价的表现更重要还是靠企业的业绩支撑。

2018年港股十大牛股与十大熊股

Wind数据显示,今年来港股有480只个股实现上涨,占比12%,其中有41只个股股价翻倍,兆邦基地产今年以来股价涨幅达到1978.35%,成为港股今年第一牛股, 1782只个股今年以来均处于下跌通道,占比76%,跌幅在90%以上的有10只个股,其中龙辉国际控股今年以来跌幅达到96.27%,成为港股今年以来表现最差个股。

港股2018年十大牛股:

港股2018年十大熊股: