自2014年1月首只券商系公募产品——东方红新动力混合成立以来,证券公司或证券资管子公司“涉水”公募业务已有5个年头。

经过多年发展,当前13家券商系公募基金的管理规模仅2000亿元,不足公募行业总规模的2%。与此同时,券商系公募基金公司发展冷热不均也备受诟病。

多位业内人士认为,随着资管新规落地和大资管行业的迅速发展,未来会有更多券商及资管子公司申请公募牌照,若想打破当前公募业务发展缓慢的僵局,中小券商需要打造自己擅长的特色产品,在差异化竞争中寻求突破。

公募业务发展停滞不前

2013年6月1日新《基金法》的正式实施,无疑成为引领公募基金扩容潮的重要节点。伴随公募管理资格逐步放宽,券商、保险、信托、私募、期货等各类机构闻风而动,纷纷加入公募牌照的争夺大军。

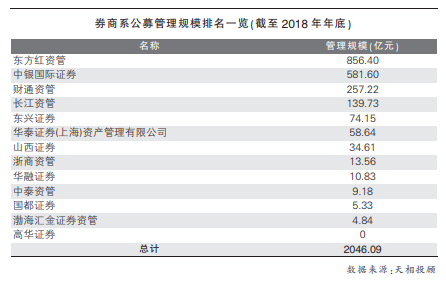

最新数据显示,目前已取得公募基金管理资格的券商或券商资管子公司达13家,分别为东方红资管、华融证券、山西证券、国都证券、浙商资管、渤海汇金证券资管、东兴证券、高华证券、中银国际证券、财通资管、长江资管、华泰资管和中泰资管。

据天相投顾统计,截至去年年底,13家券商系公募基金的管理规模合计为2046亿元(其中高华证券至今未发行公募产品),在接近13万亿元的公募基金管理总规模中,占比不足2%。

与此同时,券商系公募基金的发展速度也明显冷热不均。最早获取公募牌照的东方红资管的总规模达到856.4亿元,几乎占据“半壁江山”。此外,中银国际证券、财通资管、长江资管3家公司分别以581.6亿元、257.2亿元和139.7亿元的管理规模排名第二至四位。

与之相比,更多券商系公募基金则在百亿“温饱线”下挣扎。去除尚未发行产品的北京高华证券,中泰资管、国都证券和渤海汇金证券资管等3家公司的产品规模甚至不到10亿元。

主动管理能力有待提高

事实上,由于拥有多年A股投研和实战经验,券商系公募在发展之初便被市场寄予厚望,认为其将充当公募界的“鲇鱼”,从而影响行业整体格局。

然而,经过5年发展,除了个别公司权益投资表现较为突出外,更多券商系公募仍在通过货币基金或债券基金“试水”公募市场,并未展现出应有的投研实力。从其已发行的产品类型来看,代表权益投资能力的股票型基金和混合型基金数量偏少,而中低风险的类固收产品占比最大。

以财通资管为例,东方财富Choice数据显示,该公司旗下共有22只公募产品,其中仅有财通资管消费精选混合基金1只偏股混合型产品,6只偏债混合型基金,其余均为债券基金或货币基金。此外,长江资管旗下的13只公募产品中,除了一只偏股混合型基金之外,也均为固定收益产品。

在沪上一位基金分析人士看来,相对于公募基金而言,注重绝对收益的券商资管排名的考核压力较小,进军公募之后,大概率会沿用以往的考核方案,会将发展绝对收益产品放在首位。

“另一方面,销售渠道上的劣势和公司内部结构的制约,也是券商系公募发展缓慢的主要原因。”上述人士补充道。

更多“新鲜血液”亟待加入

近几年来,公募业务已成为券商及其资管子公司重点关注的业务之一。随着资管新规落地和大资管行业的迅速发展,为方便开展业务,越来越多的券商倾向于获取一张公募牌照。

证监会网站显示,华林证券尚在等待公募基金管理业务资格的审批。去年12月3日,天风证券在互动平台上回答投资者提问时也表示,该公司正在积极推进公募基金牌照的申请工作,相关申请材料已上报证监会。

“在资管新规等政策出台后,部分业务被重新划分,券商存在寻求新通道承接资管业务的需求。而获得公募牌照,无疑将带来主动管理的优势。”沪上一位私募人士向上证报记者透露。

上述人士进一步表示,当前券商青睐公募牌照,是资管新规之下的自然选择。公募业务不仅会拓宽券商资管的产品线和客户群,还能为券商的财富管理转型提供重要支持。

对于当前券商系公募业务面临的瓶颈,业内人士分析称,任何公司的发展均无法一蹴而就,即便是龙头品牌“东方红”也经历了近十年的积累和沉淀,其他中小券商若想脱颖而出,需要打造自己擅长的特色产品,在差异化竞争中找到突破口。