原标题:美股大涨银行股功不可没,华尔街银行们财报亮眼,又要拉动美股创新高?

摩根大通和富国银行率先拉开了美国银行业一季报的帷幕,两家美国银行业绩均远超预期,摩根大通净利润同比增长5%,富国银行净利润同比大涨15.7%。

4月12日,美股三大股指全线上行,道指收涨1.03%,纳指收涨0.46%,标普500收涨0.66%,三大股指点位距离历史新高仅差一步之遥。

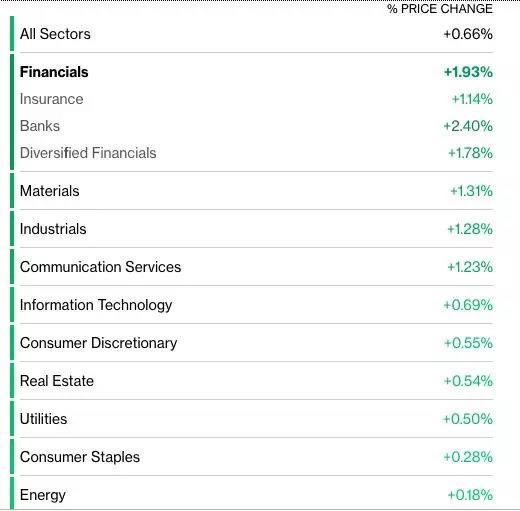

摩根大通和富国银行实现了一季度业绩开门红,银行板块成为拉升主力,标普500银行业指数收涨2.4%,然而,对于上述2只银行股,投资者却做出了不一样的选择:

摩根大通股价上涨4.63%,报111.21美元,创2016年11月以来最大单日涨幅。

富国银行股价表现与业绩背道而驰,下跌2.64%,报46.49美元,或受虚假账户事件风波影响。

多位美国银行业分析师认为,美国银行业正在经历结构性难题,资金成本上涨速度明显快于利息收入,这一趋势不仅不会逆转,随着2019年净利息收入增长由正转负而将会变得更加糟糕。

美股普涨,银行板块领涨

4月12日,美股普涨,标普500涨0.66%重回2900点;纳斯达克指数涨0.46%报7984.16点,道琼斯工业指数涨1.03%报26412.30点。

标普500金融指数涨1.93%,标普500银行业指数涨2.4%。其中,摩根士丹利涨4.22%,美国银行涨3.78%,德意志银行涨2.62%,高盛涨2.47%,花旗涨2.29%。

值得注意的是,美股盘前富国银行和摩根大通公布其一季度财报,业绩均远超预期,不过股价却给出不同表现:摩根大通股价上涨4.63%至111.21美元,市值3611.95亿美元;富国银行股价下跌2.64%至46.49美元,市值2111.55亿美元。

此外,保险业指数涨1.14%,多元金融涨1.78%。材料业涨1.31%,工业涨1.28%,通信服务涨1.23%,信息技术涨0.69%,可选消费涨0.55%,房地产涨0.54%,公用事业涨0.50%,必需消费涨0.28%,能源涨0.16%。

中概股涨跌不一,绿能宝、人人网和趣店领涨。网红第一股如涵控股止跌反弹大涨9.74%;未来金融科技集团、ATA公司、敦信金融领跌。

摩根大通业绩增长强劲

4月12日,摩根大通交出2019年一季度业绩成绩单,强劲的业绩表现令其当日股价大涨4.63%至111.21美元,市值达到3611.95亿美元。

摩根大通的消费银行业务的利润依旧保持强劲,同时,该行企业和投资银行的利润开始反弹回升。

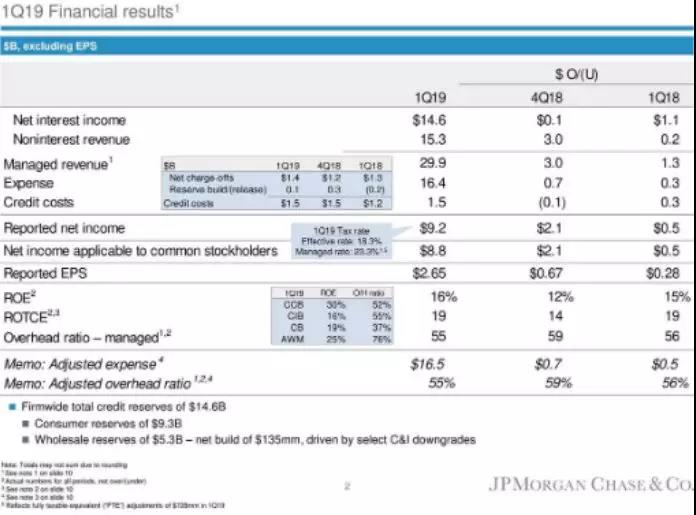

摩根大通一季度实现营业收入298.5亿美元,去年同期为285.2亿美元,同比增长4.66%,高于此前市场预期的284.39亿美元;实现净利息收入146亿美元,同比增长8%,该行预计全年净利息收入至少为580亿美元;非息收入153亿美元,同比微增1%。

截至一季末,摩根大通每股盈利2.65美元,这一数据超过分析师平均预期的2.35美元。第一季度每股盈利优于去年同期的2.37美元和去年第四季度的1.98美元。

具体来看,FICC业务销售和交易营收为37.3亿美元;股票销售和交易业务营收为17.4亿美元;投资银行业务营收17.5为亿美元,均超市场预期。此外,费用成本的增幅与收入增幅相近,公司季度费用达到72亿美元,增长4%。

在消费银行业务方面,平均核心贷款增长4%,客户投资资产增长13%至312亿美元;信用卡销量增长10%。第一季度核心贷款总额为916.6亿美元,同比增长6.45%。

企业与投资银行营业收入为3.25亿美元,第四季度为1.98亿美元,去年同期为3.97亿美元。

商业银行业务营业收入为1.05亿美元,第四季度为1.04亿美元,2018年第一季度为1.03亿美元。

资产和财富管理营业收入为6.61亿美元,第四季度为6.04亿美元,去年同期为7.7亿美元。

2019年3月31日每股有形账面价值为57.62美元,而2018年12月31日为56.33美元。ROE从去年第四季度的12%增加到16%。

摩根大通 CEO Jamie Dimon在公开信中表示,“2019年第一季度,我们实现了创纪录的收入和净利润,各大业务表现强劲,业务环境也更具建设性;即使在一些全球地缘政治不确定性的背景下,美国经济仍在继续增长,就业和工资都在上升,通货膨胀温和,金融市场健康,消费者和企业的信心依然强劲。投资银行业务业绩强劲——尤其是债券承销和咨询业务方面——公司在全球投资银行业务方面保持第一名的位置。”

对于今年业绩的展望,摩根大通预计,2019年净利息收入将超过580亿美元;2019年调整后的支出将低于660亿美元,冲销支出将不到55亿美元。

富国银行业绩意外高于预期

4月12日,随着富国银行一季报出炉,美国银行业正式进入业绩披露密集期,花旗集团、高盛、美国银行以及摩根士丹利也即将公布2019年第一季度的财报。

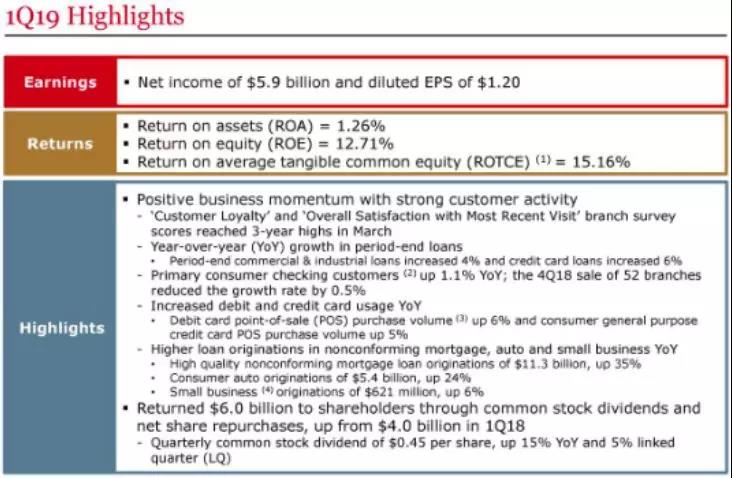

今年一季度,富国银行实现营业收入216亿美元,同比下降1.4%,不过这一数据高于市场预期的210.12亿美元;每股收益为1.20美元,同比增长0.96%,高于市场预期的1.09美元;净利润为59亿美元,同比增长15.7%,环比小幅下滑。此外,净利息收入与非息收入环比均出现下滑,第一季度净息差2.91%,略低于市场预期2.93%。受此影响,富国银行盘前涨0.75%,报48.10美元。

在业务方面,富国银行的净利息收入主要来自于抵押贷款银行业务、消费者和小企业银行业务、向企业提供银行及其他服务等。

富国银行临时CEO Allen Parker表示,“我们很荣幸每三个美国家庭中就有一个成为我们的客户,过去我们的一些行为损害了客户利益。我和我的团队致力于解决过去的这些错误,在接下来的几周和几个月里,我计划花大部分时间倾听客户的意见,并努力了解我们如何为他们提供最好的服务。”

据悉,目前,富国银行拥有26万名员工,Allen Parker表示,“2018年我们的企业风险管理团队增加了大约1300名成员,预计今年将会再增加1300名成员,绝大多数新员工将致力于加强我们的合规和运营风险管理工作。”

为何投资者不买账?

富国银行作为中国各大银行学习效仿的对象,近几年经历了不少风波。

2016年10月,时任富国银行董事长兼CEO的施通普夫因虚假账户事件辞职,放弃了4100万美元尚未行权的股票和遣散费。接任者Timothy J. Sloan在被任命为CEO之前已经在富国银行工作了29年,Sloan履新总裁兼CEO后,一直致力消除丑闻的影响,并修复与监管和政界的关系。

然而事与愿违,直到现在,虚假账户事件还未平息,反而愈演愈烈,2019年3月,Timothy J. Sloan在国会听证会受到强烈质疑,面对外界的质疑,富国银行董事会表示会全力支持Timothy J. Sloan。

令人意外的是,2019年3月底,Timothy J. Sloan对外宣布他将于2019年6月30日退休并立即卸任。富国银行董事会表示已选任富国银行总法律顾问C. Allen Parker为临时总裁兼CEO。

《富国之本:全球标杆银行的得失之道》作者王礼对券商中国记者表示,迄今,富国银行仍未走出“帐户门”阴影,其监管处罚依然不断,又一任CEO黯然去职,股价更是持续低迷,在虚假帐户丑闻曝光前富国银行是全球市值最高的银行,但目前市值仅约为摩根大通银行市值的0.6倍。

尽管如此,富国银行根基犹在,2019年一季度经营业绩远超预期,特别是股民关注的每股收益指标特别亮眼。王礼分析表示,一是监管政策、合规成本是影响上市银行股价的关键变量;二是大零售银行的经营业绩具有特别好的稳定性和抗压能力;三是对富国银行的投资价值长期看好,终有守得云开见月明的一天。巴菲特是富国银行股票的坚定持有者,其掌控伯克希尔•哈撒韦公司一直是富国银行的第一大股东。

银行股一季度净利增幅预估值被下调6个百分点

根据路孚特数据显示,市场对标普500银行股第一季度获利同比增幅预估,由六个月前的8.2%调降为2.3%,美国银行业一季度整体表现可能不太乐观。从富国银行来看,一季度业绩高于预期,但整体增速在放缓。

一位银行业分析师表示,这一趋势并非富国银行独有,所有美国的银行资金成本增速都快于利息收入,到2019年底,银行业净息差和净利息率将进一步收窄。

正如富国银行一季报显示,该行利息总收入同比增长11%,而利息总支出同比增长51%。