中国财富网讯(毛超)7月1日,贵州茅台股价站稳千元大关,报收1031.86元,成为A股历史上第三只“千元股”。随着股价创下新高,贵州茅台市值也于当日达到了12962亿元,成为A股市场总市值第四大个股。

A股市场中总市值前12大企业。数据来源:Wind

“现在买一手茅台股票需要10万块,茅台的股价越来越高。”相比之下,中国石油股价一路下滑,这只曾让“股神”巴菲特大加赞许的股票,已经被市场冷落了许久。

茅台和中石油股价一个向上,一个向下,是企业所属行业的稀缺性导致定价权、话语权的不同,还是资金盲目从众、非理性的选择?资金为何追逐白酒——高端“可选”消费品,而抛弃石油——日常生活“必须”的“工业血液”。茅台和中石油的区别,在哪里?

茅台股价“登顶”第一高价股

贵州茅台股价正式“登顶”千元,创个股历史新高,成为目前市场上第一高价股。7月1日收盘,贵州茅台股价上涨4.86%,报收1031.86元每股,总市值达12962亿元。

7月1日,贵州茅台股价报收1031.86元。

7月1日,贵州茅台股价涨幅为4.86%,上涨47.86元,有财经人士调侃道,茅台股价一天涨幅就接近50元,而A股市场中,在A股市场3600只中,股价超过50元的个股尚不足100只。“股比股,气死人啊。”

不仅是单日大涨,其实茅台已经“涨了很久”,股价可以用一骑绝尘来形容。早在今年1月2日,贵州茅台每股股价为601.08元。仅仅半年时间,到7月1日,贵州茅台股价涨幅为77.48%,而同期A股市场股价平均涨幅不到25%。

“酒企”上市个股集体创新高

不仅是茅台大涨,A股市场中,白酒股也在集体大涨,迎来“高景气”时期。截至7月1日,白酒指数(884705)单日大涨4.43%,续创历史新高。2019年以来,“白酒指数”上涨78.97%。

五粮液、古井贡酒、今世缘等6只个股股价,今年以来已经实现翻倍,其中五粮液股价涨幅更是达151.97%,成为白酒行业“涨幅王”。

7月1日五粮液股价上涨6.82%。来源:Wind

“油企”门可罗雀

在“酒企”股价大涨的同时,从事石油生产加工的“油企”没能得到市场资金青睐,股价走势恰好与“酒企”相反,“油企”股价萎靡、甚至接连下跌。

截至7月1日,2019年以来Wind综合性石油天然气指数(882402)涨幅为3.83%,该指数成份股只有两只个股,中国石油和中国石化,两家“油企”的股价表现萎靡。

在上述期间内,“白酒指数”涨幅为“石油指数”的20倍,涨幅为78.97%;上证指数涨幅为“石油指数”的5倍,涨幅为22.09%。

石油是“工业的血液”,生产石油的“油企”,遭到资本市场一致看衰,中国石油股价更是跌得只剩“零头”。

数据显示,中国石油股价接连下挫,2019年初至7月1日,下跌2.63%;自2007年上市以来,其间股价跌幅近80%,由历史最高的36.72元,跌至如今的6.88元。

中国石油季线图。来源:Wind

缘何“酒企”向上,“油企”向下

以贵州茅台和中国石油为代表,“酒企”股价不断上涨,而“油企”股价一路下行。

2009年7月1日至2019年7月1日,贵州茅台和中国石油股价相背而驰,分别上涨1017.37%和下跌38.71%。

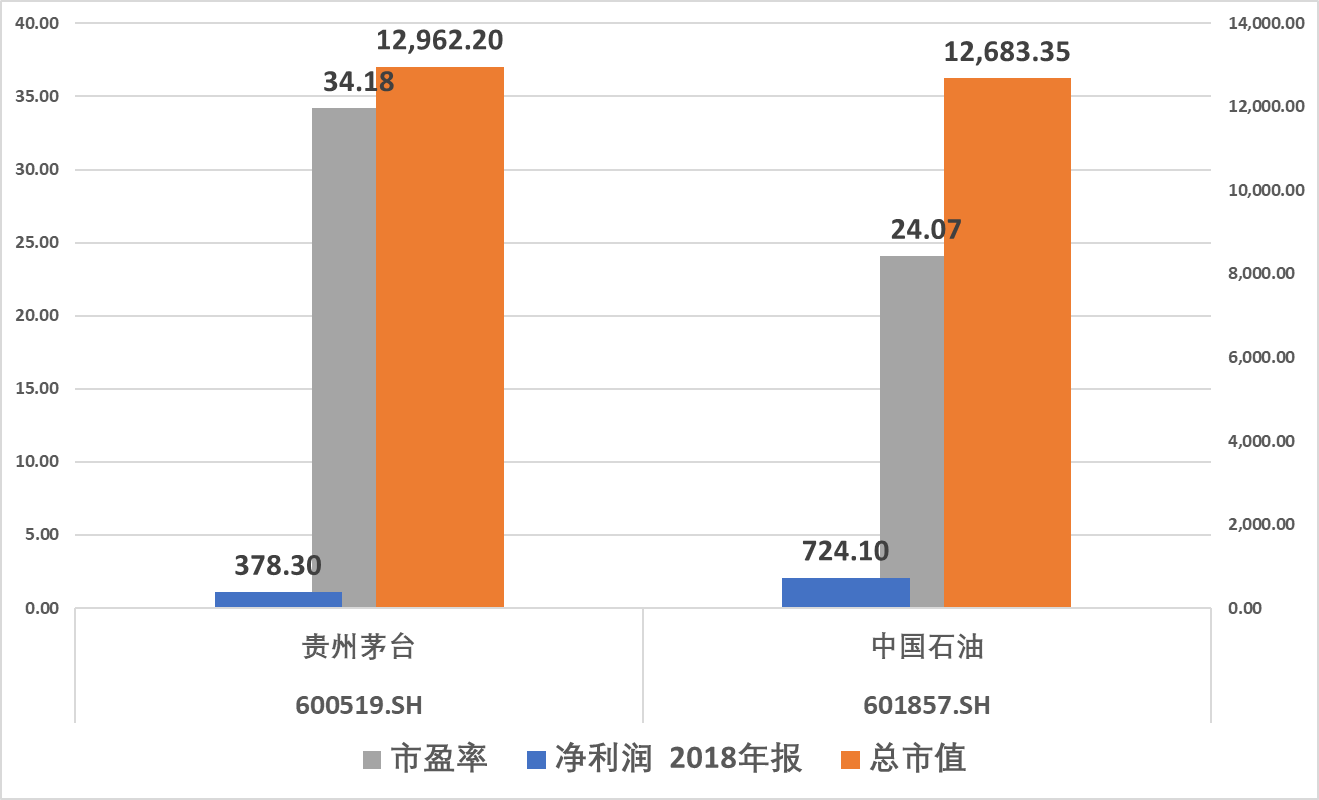

股价上涨,拉动市值上行。截至7月1日,贵州茅台的市值达12962亿元,超过中国石油的12683亿元,位列A股市场中第四大市值公司。

在10年前,不会有人想到将茅台和中石油来作对比,而现在“油企大哥”市值不断缩水,“酒企”获得越来越多的“眼球”,并在市场的验证下不断获得更多的认可,市值“屹立不倒”。

巨丰投顾投资顾问总监郭一鸣说:“相比于贵州茅台的主营突出、业绩稳健,回报率高以及天然的护城河属性,中国石油容易受到外界的干扰,其主营业绩也不是很稳定,虽然其有垄断优势,但显然和当下时代机构的主要倾向还是有些不相符”。

联讯证券首席策略分析师朱俊春表示,茅台和中石油股价背道而驰,影响其股价主要是盈利和估值两方面,其中盈利情况是股价的根本。

“过去几年白酒行业一直处在高景气通道中,而石油行业的景气度随着油价波动而波动,景气度一直有限。白酒行业高端化浪潮下茅台作为品牌老大,受益最为稳定,国际化资金最青睐的品种,一直享受高估值和估值溢价。 ”朱俊春说。

茅台和中石油相比,谁更“挣钱”?

郭一鸣表示,近年来,资本市场开放步伐加快,国外机构和资金的涌入以及国内市场机构的成熟,价值投资逐步盛行,低估值、高回报大蓝筹得到了机构投资者普遍的认同,以贵州茅台为首的价值标的股成为机构追捧的受益者。

从财务数据来看,贵州茅台2018年净利润为378.3亿元,动态市盈率(PE(TTM))为34.18倍,净资产收益率(ROE)为34.48%;中国石油2018年净利润为724.10亿元,动态市盈率为24.07倍,净资产收益率为4.37%。

换句话说,目前贵州茅台和中国石油市值相当,虽然茅台净利润只有中石油的一半,但从被推高的股价可以看出,市场认为茅台估值更高、盈利预期更好。

机构喊出茅台还能涨20%

德邦基金首席市场分析师吴煊表示,茅台30倍的估值属于可以接受的范围内,从茅台历史PE来看,市盈率最低到过10倍,最高超过50倍,30倍的市盈率应该算是历史估值中枢偏高的位置。

华创证券分析称,茅台酒作为国内顶级的高端消费品代表,具有海外顶级奢侈品的特征,理论上可参考爱马仕的当年40倍PE估值,茅台以外的白酒更类似欧美烈酒,以饮用为主,业绩也相对稳定,估值可参考在25-35倍之间。

太平洋证券食品饮料黄付生团队判断,贵州茅台的估值会继续上行,根据2020年EPS(每股盈利)预测情况,按照30倍市盈率来估价,贵州茅台目标股价为1240元。

从目前茅台1000元左右的股价来看,茅台股价上涨的空间还有20%左右。

“酒企”大涨,因价值投资、消费升级受追捧

前海开源基金首席经济学家将贵州茅台比喻为白马股中的龙头股——“白龙马股”,代表了价值投资的旗帜和方向。从任何一个时点来看,贵州茅台的股价都不便宜,但投资者忽视的是好公司能够用利润的增长来消化估值压力。正所谓好的公司会不断给你制造惊喜,而垃圾股则不断地给你带来惊吓,杨德龙表示。

华创证券表示,长周期行业结构繁荣之下,高端白酒为代表的中国品牌消费品仍有巨大成长空间,随着机构成熟度提升以及价值投资理念深入,以白酒为代表的品牌消费龙头的估值和稳定性都会提高。

郭一鸣认为,以贵州茅台为代表的高端消费品是消费升级时代的利益既得者,也是消费升级时代的风口标的。尤其人们财富积累以及消费能力包括品牌意识的提高之后,对于贵州茅台的消费以及业绩提升带来极大的刺激。以贵州茅台为代表的国内品牌消费品仍有较大的成长空间。

“酒企”本就比“油企”估值要高

朱俊春表示,“酒企”估值普遍高于“油企”,该现象合理,消费股估值要比资源股周期股要高。中国经济在向高质量发展过程中,将越来越依赖于国内消费拉动而非投资拉动,消费行业具有庞大的人口基础和消费升级的行业红利。

郭一鸣表示,制造业当中,石油“最赚钱”、白酒最“暴利”,但酒类企业盈利能力具备稳定持续性。预计未来,白酒的消费以及文化还将继续,石油或许会有更多的替代能源,从稀缺性角度,品牌酒类的“贵”可能才刚刚开始,而石油提升的空间或较为有限。

此外,“酒企”受热捧而“油企”遇冷,工业基础企业遭到冷落引发了市场担忧,对于这种情况,朱俊春认为不用过度紧张。

“中国经济就业需求大、产业结构全、区域纵深大,无论是能源还是更为广泛的制造业,都能够出现行业龙头或隐形冠军。在未来全球化过程中,我国不会向全球大范围转移产能,而是利用国内庞大的产能服务于‘一带一路’,服务于全球。在走出去的过程中我们的能源、基建会越来越有竞争力。”朱俊春说。