中国财富网讯(田欣鑫)上市险企半年报业绩即将浮出水面,基于此前上市险企保费收入的披露,市场对保险股的整体业绩表现充满期待。

多家券商机构预计,今年龙头险企在保费结构转型成效显现、降税政策、权益投资提升等利好因素推动下,中期业绩表现有望超预期。且公募基金已在二季度超配保险板块,其中,对中国平安、新华保险、中国太保和中国人保均有所增持,持仓市值也出现不同幅度的增长。

券商坚定看好险资下半年表现

影响上市险企中期业绩的因素主要有三大方面:保费、投资和政策。

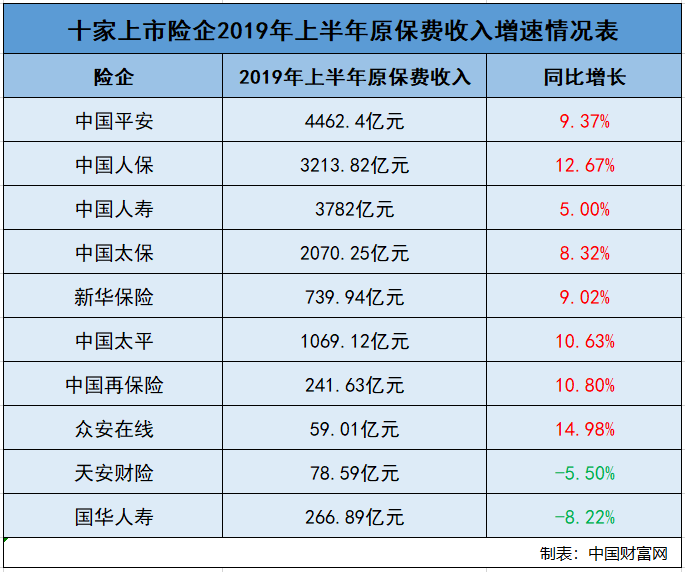

在保费端,随着转型持续深入,今年上半年上市险企推动保障型业务,为未来利润增长带来后劲。具体来看,沪港两地十家上市险企上半年共实现保费收入约15984亿元,同比增长8.48%。

在投资端,随着转型持续深入,今年上半年上市险企推动保障型业务,为未来利润增长带来后劲。多位机构人士日前表示,2019年上市险企中报利润或超出当前的市场预期。寿险方面,保障型业务持续较快增长;财险方面,非车险业务增速较快。保费增速回暖,将大概率拉动行业投资收益率明显回升。

另外,MSCI宣布将大盘A股纳入因子提高至20%,中国平安、中国人寿、中国太保、新华保险均纳入MSCI指数。MSCI扩容不仅为保险板块带来增量资金,而且对保险板块投资端也具有推动作用。

在政策层面,随着保险业减税降费政策落地,上市险企利润有望大幅增厚。券商分析,公司手续费率税前可抵扣比例提升将减轻2019年税负,且2018年因佣金超支多交的部分所得税可用于冲抵2019年所得税。经测算,税收新政下2018年平安、太保、国寿、新华所得税分别减少109亿、43亿、52亿、18亿,如这部分利好全部在中报释放,对于上半年利润增长的贡献分别为19%、52%、32%、31%。

同时,准备金利率预期在年末才具备下行压力,中期业绩持续释放;手续费及佣金税前扣除比例提升,预期税费结转将于半年报有所体现,进一步提振净利润表现。

基于此,近期已有包括光大证券、天风证券、国信证券、广发证券在内的十家券商发布策略坚定看好保险行业下半年的表现。

天风证券预计,2019年上半年,平安、太保、新华、国寿分别净利润同比增长约73.5%、70.2%、50.5%、122.7%,其中,二季度分别同比增长约70.7%、90.4%、68.0%、263.0%。从利润来源的角度来看,剩余边际为寿险提供了稳定的利润来源,预计2019年上半年平安寿险及健康险业务税前营运利润同比增长18.7%,税后营运利润同比增长49.7%。

公募悄然超配保险板块

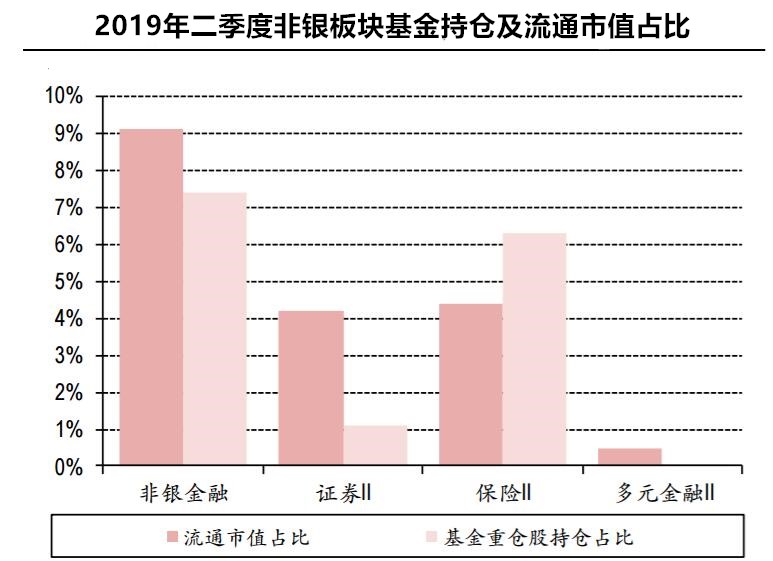

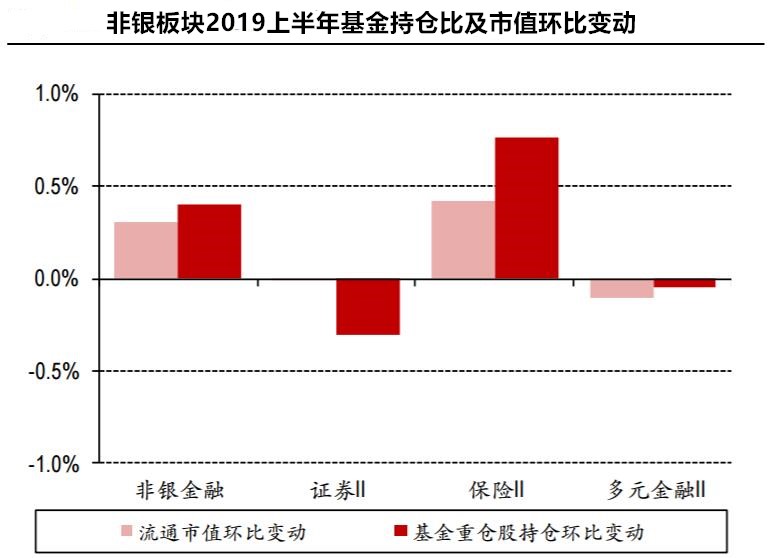

近日,公募基金发布了2019年二季度前十大重仓股数据,非银板块基金重仓持股占比为7.42%,低配1.69%,其中保险行业基金重仓持股占比为6.30%,较一季度上升0.77%,持仓超配1.89个百分点。

( 资料来源:Wind 中银国际证券)

( 资料来源:Wind 中银国际证券)

重仓股市值方面,今年二季度公募基金券商板块重仓股总市值为90.79亿元,较一季度减少了15.08%;保险板块重仓股总市值为517.9亿元,较一季度增加了23.61%。持股基金数方面,6月末重仓券商机构713家,较上季度末增加了50家;保险板块重仓持股基金数为1216家,较上季度末增加了411家。

从保险板块具体来看,今年二季度公募基金对中国人寿有所减持,持仓市值较上季度末减少23.31%至4.77亿元;公募基金对中国平安、新华保险、中国太保和中国人保有所增持,持仓市值分别为411.05亿元、40.39亿元、34.48亿元和27.21亿元,较上季度末增加了25.83%、11.52%、46.13%和3.52%;重仓基金数分别为915家、131家、125家和5家,较上季度分别增加339家、5家、51家和1家。

以持股总市值计算,截至二季度末,中国平安仍然为公募基金第一大重仓股,共有1177只基金将其纳入前十大重仓股进行持有,持股总市值为730.33亿元,占流通股的比例为7.61%,相比一季度末,持股数量增加3708万股,达到8.24亿股,占基金股票投资市值的比例也达到3.6%。

多重利好下警惕投资风险

前海开源基金董事总经理、首席经济学家杨德龙向中国财富网分析,保险在我国仍属朝阳行业,当前上市险企估值整体不高,加之多数保险公司业绩都取得不错的增长,股价也相应提升,因而继续看好其后市走势。保险股具有非常明显的中长期投资价值,尤其是龙头险企,值得投资者关注。

凯丰投资也表示,当前上市险企估值位居历史估值底部,横向对比高渗透率和低利率的日本险企,整体估值也没有高很多,因此具备很好的中长期投资价值。“国内保险市场广阔,大型保险公司拥有规模、客户、渠道和资本上的优势,竞争格局较好,内含价值有望保持15%-20%的增长。同时,产品类别与期限结构优化有助于剩余边际的稳定积累和摊销,从而将价值增长传导至利润与现金流的增长。”

虽然有多重利好,但多家券商研究员也提到了上市险企的投资风险:外部金融环境发生重大变化带来系统性风险的传导,保险行业风险发生率发生重大变化带来的死差损风险、利率风险、巨灾风险等,以及资本市场波动对业绩影响的不确定性。同时,寿险行业还存在人力增员及保费增长不达预期,以及保费结构调整缓慢、价值提升幅度低于预期的风险;产险行业受商业车险费率市场化改革影响,存在利润下行的风险。