关于保险的投资,你了解多少?

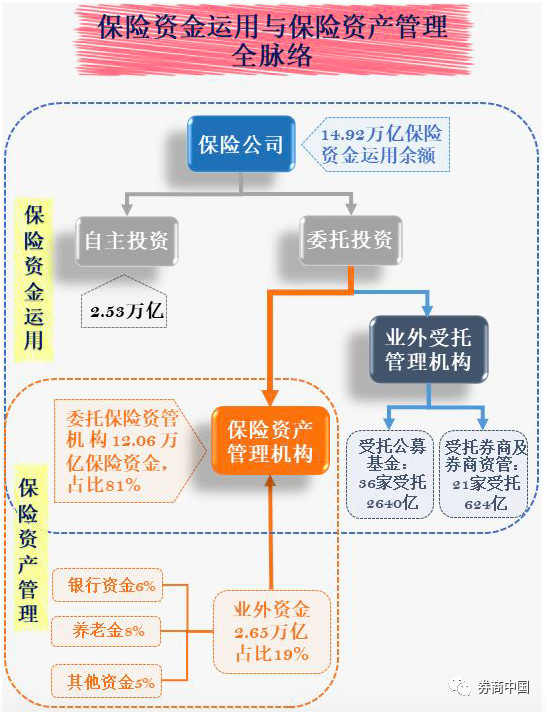

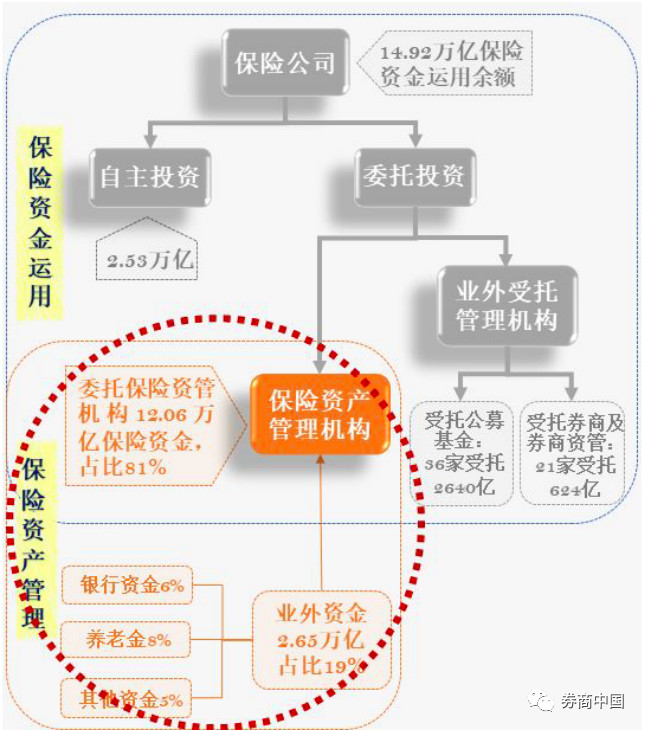

你可知,2017年末保险资金投资规模14.92万亿,其中,保险公司自己负责投资的只有2.53万亿,而委托给外人投资的有12.39万亿!

这些帮助保险公司管理这12万亿多资金的“外人”又是谁呢?大致分为两大类:一类是保险资管公司,受托管理资金量占据大头,2017年末为12.08万亿,占比八成。另一类是公募基金、券商及券商资管等业外机构,是近年来险资逐步新增的委托对象, 2017年末这两类机构分别受托险资2640亿、624亿,合计3264亿。

也就是说,保险公司、保险资管公司以及业外的受托机构,构成了共同管理保险资金的群体。如果你有以下疑问:

它们内部各自的投资软硬件实力如何?

一共有多少保险投资从业人员?

保险公司哪些投资业务自己做,哪些委托外人来做?

保险资管公司除了管理保险资金还做什么?不同业务贡献了多少管理费?

业外机构有多少家?成为险资的管理机构需要经过几轮“面试”?现在的业外管理规模哪家大?

中国保险资产管理业协会近日最新发布的调研结果,将这些问题悉数解答,而关于保险投资以及保险资管业务全貌也得以揭开面纱。

保险公司:98%设置了投资部,有2717名投资人员

调研显示,负责2.53万亿资金投资的保险公司,在组织设置上,98%的公司设置了投资部门,24%的公司设立了首席投资官机制,93%的保险公司设立了独立的投资风险管理部,具有较强的独立性。

截至2017年末,保险公司投资人员一共2717人。若加上保险资管公司从业人员6894人,保险业投资人士一共9611人。

从保险公司来看,平均每家有投资人员16人。其中,97家(占57%)的保险公司投资部人数在10人以下,其余公司投资部人数从11人到100人不等:投资部人数在11-20人的有29家公司,21-50人的有35家公司,51-100人的有7家公司,超过100人的有1家。

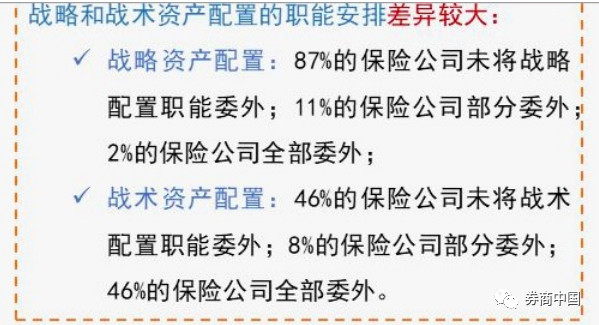

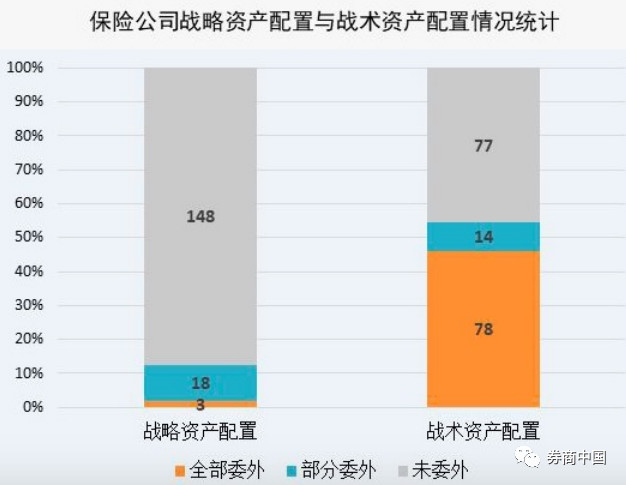

各家保险公司对战略资产配置职能、战术资产配置职能安排的差异较大,大多数保险公司倾向于自己做战略资产配置,而战术资产配置职能方面,自己做和委外的,约各占半数。

具体看,战略资产配置职能方面,87%未将这一职能委外,11%的公司部分委外,2%的公司全部委外;战术资产配置职能方面,46%的公司未委外,8%的公司部分委外,46%的公司全部委外。

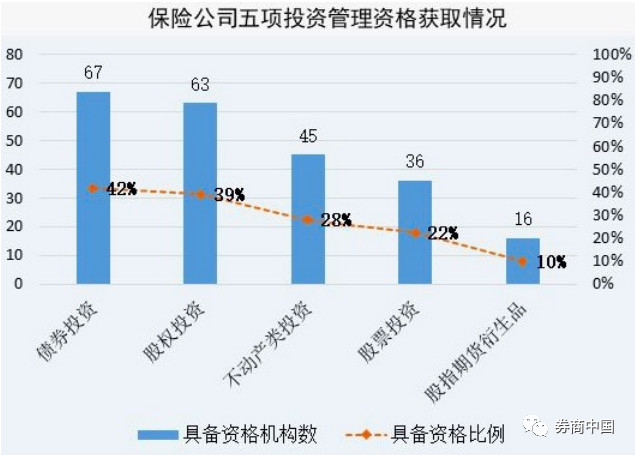

在五项投资资格上,保险公司具备资格的比例从高到低依次为债券投资(67家)、股权投资(63家)、不动产类投资(45家)、股票投资(36家)、股指期货衍生品投资(16家),具备资格比例分别为42%、39%、28%、22%、10%。

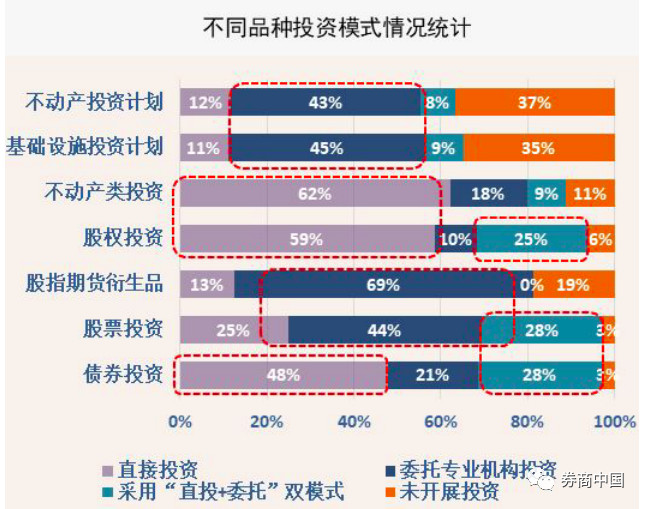

保险公司直接投资最多的业务是不动产投资、股权投资、债券投资,委托专业机构投资最多的是股指期货衍生品、基础设施投资计划、股票投资、不动产投资计划。

115家保险公司已开展委托外部投资业务,占比68%;49家险企未有计划委外投资,占比29%;另有5家险企准备开展委外投资。

外部管理人筛选轮次,17%的公司需要1轮,32%的公司需要2轮,37%需要3轮,14%需要3轮以上。

保险资管公司:平均管理资金规模近4600亿,人均管理规模21亿

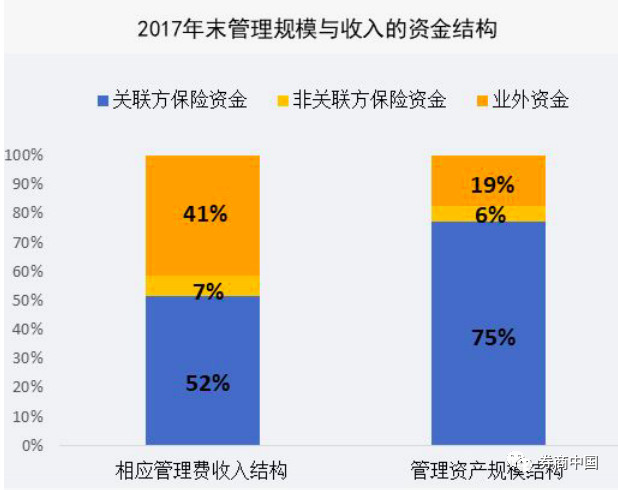

保险资管公司管理费收入方面,业外资金仅占19%的规模,却贡献了41%的收入,是增厚收入的主要业务;关联方保险资金占75%的规模,贡献收入比例在52%;非关联方险资规模占比6%,贡献收入占7%,较为均衡。

保险资管机构从业人员6894人,各家保险资管机构的人数,主要集中在100-300人之间,有16家保险资管机构人数在这一区间;不足100人的有8家,6家在300-500人,超过500人的有2家。

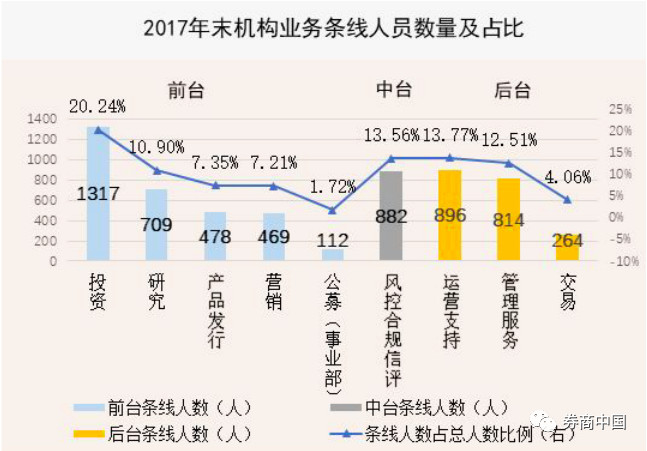

其中,投资人员占比最高,为20.24%;运营、风控合规信评、管理服务随后,在12%-14%区间。

2017年末,保险资管机构的平均管理规模4596.88亿元、人均管理规模21.33亿元,均高于其他资管同业。其他主要资管机构方面,信托机构平均管理3859.60亿元、人均管理13.03亿元;公募基金机构平均管理规模1026.55亿元,人均管理规模1.61亿元;证券资管机构平均管理2058.54亿元。

2017年末,保险资管机构第三方资产管理规模达到5.06万亿,占行业管理资产总量的34%,同比增长24%,超过同期管理总规模增速(7.18%)约17个百分点。其中,半数保险资管机构的第三方业务规模占比超过50%。

保险资管机构第三方业务管理,以保险资管产品(占比53.56%)、第三方专户(41.30%)管理模式为主,另有少量投资顾问业务,占比4.15%,公募基金(仅事业部)占0.99%。

业外管理机构:四年从75家增至113家,五家基金管理最多

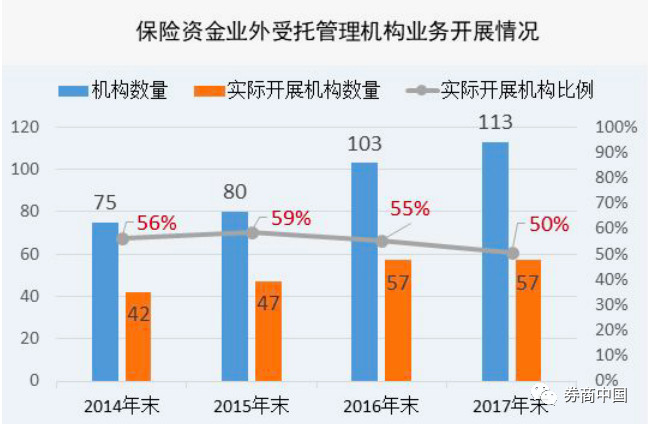

受托管理保险资金的另一支队伍,是保险业外机构,主要是基金公司、证券公司及证券资管公司。自2014年开始有险资引入业外管理人以来,业外机构数量和管理规模均快速增长。

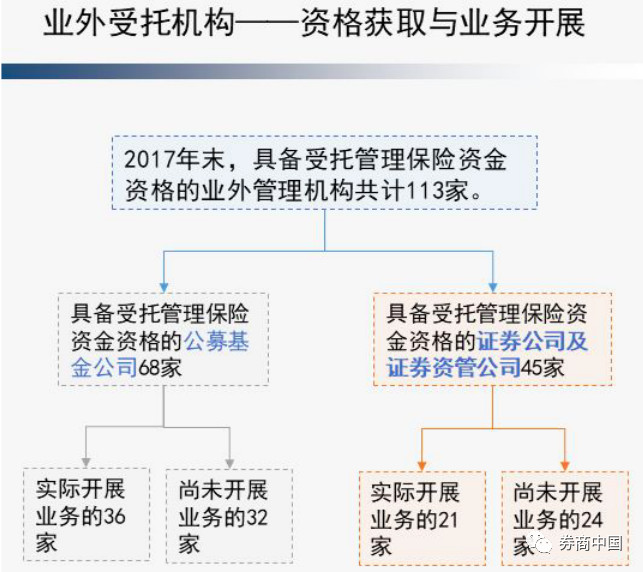

2017年末,具备受托管理险资资格的业外管理机构共计113家,其中,公募基金68家、证券公司及证券资管45家。而在2014年末,具备资格的业外机构仅75家。

公募基金中实际开展业务的有36家,证券系机构中实际开展业务的有21家,共计57家,占比约50%。

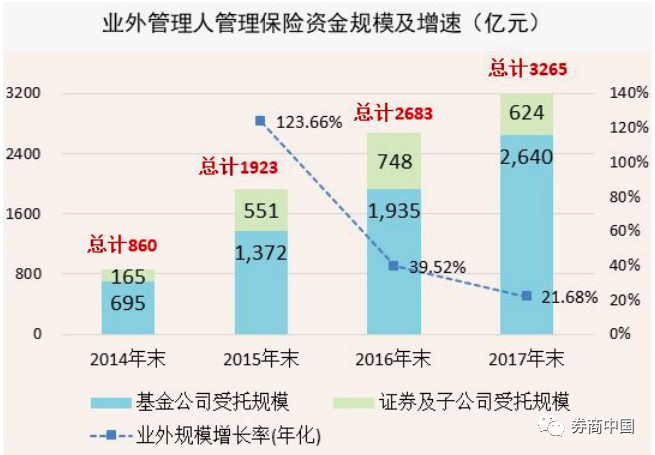

业外管理人不仅数量增长,其管理的险资规模也逐年增加。截至2017年末,基金管理2640亿元、证券系管理624亿元,业外合计管理险资3265亿元,而在2014年到2016年末,业外管理规模仅分别860亿、1923亿、2683亿。

随着规模增长,业外管理的险资增速呈现放缓。2015年增速为123.66%、2016年增长39.52%,2017年增速为21.68%。

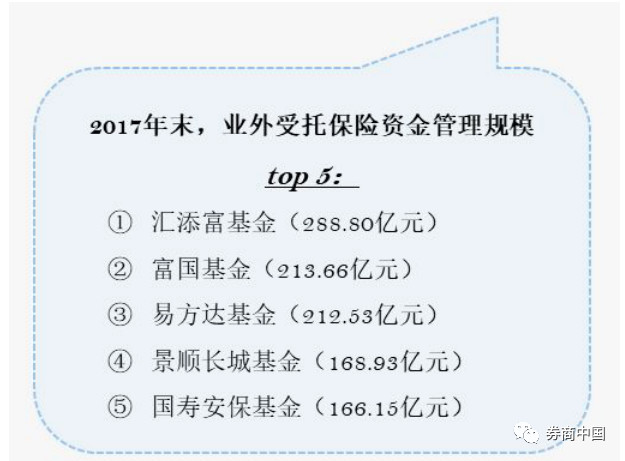

从业外机构受托险资规模看,2017年末排名前五的机构都为基金公司,依次为汇添富基金、富国基金、易方达基金、景顺长城基金、国寿安保基金,管理险资规模分别为289亿、214亿、213亿、169亿、166亿。