中信银行和光大银行同时公布了新的“补血”计划。

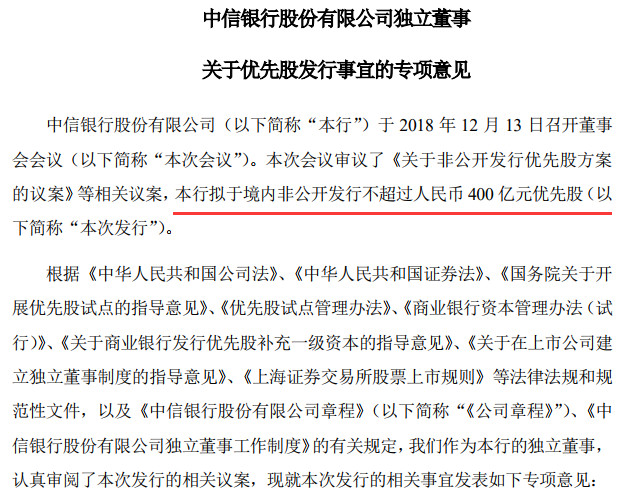

中信银行计划在境内非公开发行不超过人民币400亿元优先股,募集资金将在扣除发行费用后,全部用于补充其他一级资本,提高一级资本充足率。

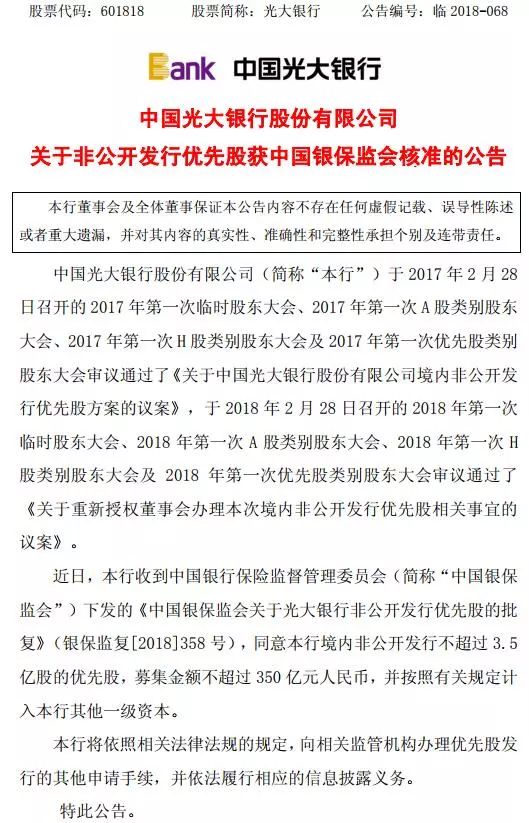

光大银行将在境内非公开发行不超过3.5亿股的优先股,募集金额不超过350亿元,并按照有关规定计入公司其他一级资本。

中信银行还在12月13日晚间发布公告称,该行拟以自有资金出资不超过人民币50亿元,发起设立信银理财有限责任公司,由中信银行100%持股。

东方金诚首席金融分析师徐承远认为,国有大行的资本充足性在近期整体上改善明显,不过部分股份制银行和城商行资本充足性处于低位,面临较强资本约束,“考虑到当前股份制银行和城商行仍处于结构调整过程中,随着资产端向贷款集中,资本消耗亦将加速,资本补充压力将进一步显现。”

据券商中国记者梳理,包括定增、发行优先股、发债等,已成为银行“补血”的主要方式。

中信银行设立理财子公司,“补血”400亿元

12月13日,中信银行发布公告称,该行拟以自有资金出资不超过人民币50亿元,发起设立信银理财有限责任公司,由中信银行100%持股。

记者了解到,信银理财拟申请经营下列业务:

(一)面向不特定社会公众公开发行理财产品,对受托的投资者财产进行投资和管理;

(二)面向合格投资者非公开发行理财产品,对受托的投资者财产进行投资和管理;

(三)理财顾问和咨询服务;

(四)经国务院银行业监督管理机构批准的其他业务。经营范围最终以监管机构批准及工商登记机关登记为准。

“新业务扩张都对资本补充提出了要求,尤其像理财子公司成立、开展业务,都要拿出资本金。”有业内人士告诉券商中国记者。12月2日晚间,银保监会正式发布《商业银行理财子公司管理办法》,确立理财子公司需具有独立法人地位,股权结构上可以由商业银行全资设立,也可以与境内外金融机构、境内非金融机构共同出资设立,最低注册资本为10亿元人民币。

据券商中国记者据公开资料统计,过去数月来,已有22家银行密集拟成立或意向设立理财子公司,其中包括工农建中交、邮储银行、9家股份制银行、6家城商行、1家农商行。以工农建中交五家国有行理财子公司注册资本金为例,分别达到160亿元、150亿元、120亿元、100亿元和80亿元;股份行注册资本在20亿元~100亿元之间;城商行注册资本在10亿元~20亿元。

值得注意的是,中信银行在消耗了资本金后,又立刻宣布将进行资本“补血”。据悉,该行拟发行的优先股数量不超过4亿股,每股票面金额为人民币100元,以票面金额平价发行,计划融资规模不超过400亿元。该行表示,本次优先股募集资金将在扣除发行费用后,全部用于补充银行其他一级资本,本次发行有利于加强该行资本实力,对各项业务健康持续发展、提高自身盈利水平和抗风险能力具有重要意义。

与中信银行相同的是,光大银行也发布公告称,该行近日收到中国银保监会批复,同意该银行境内非公开发行不超过3.5亿股的优先股,募集金额不超过350亿元,并按照有关规定计入公司其他一级资本。

多家银行花式“补血”资本充足率

事实上,除中信银行与光大银行外,多家上市银行在今年通过不同方式补充了资本充足率。

据券商中国记者梳理,12月7日,宁波银行公布定增预案,拟募资80亿元补充核心一级资本。此外宁波银行在11月20日就已经发行了100亿优先股补充一级资本,并且资本充足率有所提高。数据显示,该行资本充足率和一级资本充足率提升1.44个百分点至14.82%和11.09%,资本充足率和一级资本充足率均排至A股上市城商行第二位。

此外,贵阳银行继今年8月底完成50亿元绿色金融债发行后,再计划融资不超过50亿元人民币;11月21日,华夏银行公告称拟非公开发行25.645亿股、募资不超过292.36亿元的定增方案获银保监会批复同意;中国银行10月曾发布消息称境内外优先股总数不超过12亿股、募资不超过1200 亿元。;8月30日,工商银行称发行境内外优先股总数不超过10亿股、募资不超过1000亿元。

值得注意的是,除了发型优先股外,二级资本债同样是银行补充二级资本相对有效的方式。过去数月,多家商业银行密集公布相关发行计划。9月20日,建设银行发行该行今年第一期二级资本债,规模为430亿元;中国银行在9月3日、10月9日发行该行今年第一、二期二级资本债,规模均为400亿元;还有浦发银行先后在9月5日、9月14日分别发行今年第一期、二期二级资本债,规模均为200亿元;中信银行在9月11日和10月中旬发行了第一、二期二级资本债300亿元、200亿元。

银行可转债发行不理想

银行可转债尽管只能转股之后才能进行补充资本,不过由于发行方便、发行风险小,成为不少银行尤其是农商行补充资本的重要选择。

但是从7月份以来,受股市低迷影响,多家银行均下调转股价格,但发行情况并不理想甚至发行难。截至三季末,常熟银行、江阴银行等尚未转股的可转债金额占发行总量均达到99.9%,宁波银行100亿可转债中尚未转股金额也占比七成以上。兴业证券银行研究团队分析,“除非上市银行愿意在利率和条款上作出明显让步,否则难以发行。”

值得一提的是,中信银行在13日发布的《关于继续延长公开发行 A 股可转换公司债券股东大会决议有效期及授权有效期的公告》显示,该行于2017年2月7日在股东会审议通过了《关于公开发行A股可转换公司债券并上市方案的议案》也因为多种因素延期到2019年2月。据公告称,综合监管机构反馈意见等各方面情况,预计该行完成本次可转债发行仍需要一定时间。

此外,随着近期多项纾困民企的政策出台,银行信贷被寄予厚望,银行业积极创设发行信用风险缓释凭证(CRMW)等创新工具推进民企债券发行、以应收账款为基础资产发行各类资产证券化产品,引导信贷资金向民企倾斜,资本金则是银行信贷投放的重要基础。

华泰证券沈娟团队认为,“实体经济和中小企业的健康发展,仍需要商业银行合理的信贷资源支持及保障,银行服务于国民经济发展和经济结构升级的需求,有必要及时补充资本金,以保持必要的信贷投放增长。

(原标题:中信光大两大银行各推优先股计划,从优先股、定增到发债,近期多家银行"花式补血")