原标题:整顿科创板网下申购乱象!直指券商核查不到位,后续将问责!提出四大要求,明确超配作公益捐赠

就在科创板开市一天之后,违规超额申购科创板的29家私募基金,受到监管的重罚。但监管对严查网下配售规范性的决心,并不止于此。

券商中国记者今天获悉,就在23日监管对29家违规申购私募出具罚单的同时,也对各主承销下发文件,要求严格落实科创板首次公开发行股票网下投资和核查责任。

据该通知,监管对各主承销商明确四大要求:

其一,做好网下投资者核查,拒绝或剔除不符合条件投资者的报价;

其二,应对网下询价的配售对象拟申购金额是否超过总资产或资金规模进行核查;

其三,超额申购的配售对象,将按规定采取自律措施;

第四,对于后续未落实核查责任的主承销商,也将采取自律措施。

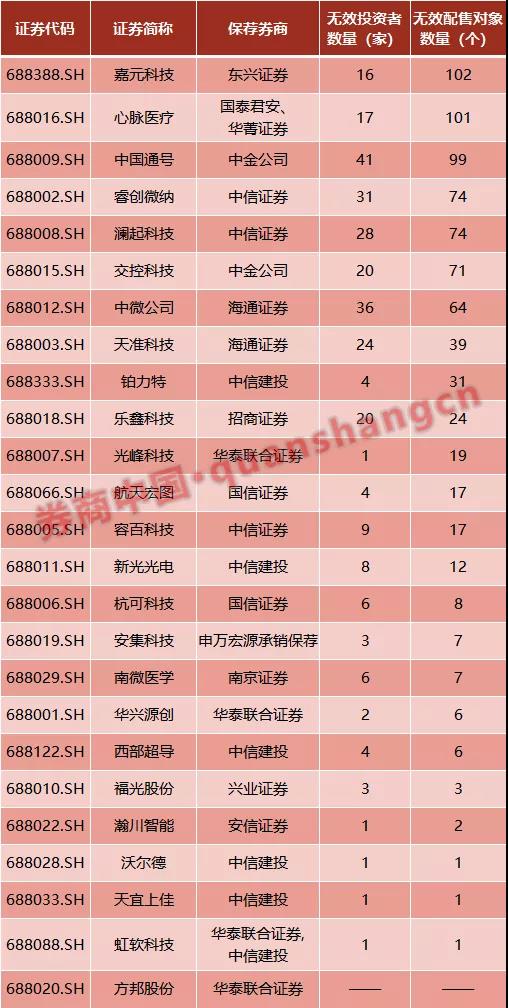

事实上,在科创板发行工作中,已有大量网下投资者因未提交相关资格核查文件或属于禁止配售的关联方而被剔除。券商中国记者根据25家科创板上市企业上市发行公告不完全统计,仅有方邦股份称“不存在无效报价情形”,其余公司均识别出大量无效配售对象,合计数量超过800个。

监管要求各主承销商做好网下投资者核查工作

23日,证券业协会对各主承销商下发文件,《关于严格落实科创板首次公开发行股票网下投资者核查责任的通知》。

文件中表示,近日,协会发现部分私募基金在参与科创板新股网下询价中超资金规模申购并获配,相关主承销商存在核查工作不到位的问题。

为维护科创板新股发行秩序,证券业协会对各主承销商明确几大要求:

一是,主承销商应勤勉尽责,在发行公告中预先披露网下投资者具体条件及要求,并做好网下投资者核查工作,对不符合条件的投资者,应当拒绝或剔除其报价。确保不向相关法律法规、监管规定禁止的对象配售股票。

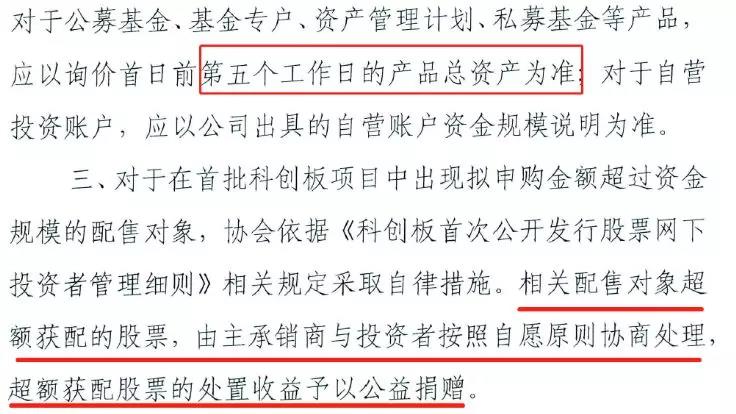

二是,主承销商应对参与科创板新股网下询价的配售对象拟申购金额是否超过总资产或资金规模进行实质核查。其中,对于公募基金、基金专户、资产管理计划、私募基金等产品,应以询价首日前第五个工作日的产品总资产为准;对于自营投资账户,应以公司出具的自营账户资金规模说明为准。

三是,对于在首批科创板项目中出现拟申购金额超过资金规模的配售对象,协会依据《科创板首次公开发行股票网下投资者管理细则》相关规定采取自律措施。相关配售对象超额获配的股票,由主承销商与投资者按照自愿原则协商处理,超额获赔股票的处置收益予以公益捐赠。

四是,对于后续未落实核查责任的主承销商,协会将视情形按照有关规则采取自律措施。

此前29家私募因超额配售被罚

22日科创板开市大涨,参与网下配售的私募基金也大赚一笔。据当天了解到的情况,多家私募和公募打新基金均获利了结。

不过在23日,监管就对违规申购科创板的私募基金,集体下达重罚举措。当晚,证券业协会发布首次公开发行股票配售对象限制名单公告,决定将违规超额申购的29家私募机构、涉及139只产品列入限制名单。其中,82只私募产品被限制一年,57只产品被限制半年。

有私募人士24日向券商中国记者透露,他们的手里超配股份在科创板开板前就已提前冻结,被查处之后就已经办理了过户手续,超配股份将按照申购价过户给主承销商,由主承销商在二级市场卖出,超配股份的收益将全部捐赠给公益机构。

根据已公布的网下配售结果,共有56家私募参与科创板的申购,涉及290只左右的产品。即差不多一半的私募和产品进行了超额申购。

为何会出现大规模的基金超额申购现象呢?根据科创板打新规则,C类投资者参与科创板网下打新的资金无需提前缴款、冻结,所以不少私募,为了获得更多的配额、提高中签率,申购金额大大超过自己实际资产规模。

“只要你中签以后,账户里有这么多钱打款,就不容易被发现并处罚。”沪上一家大型私募负责人告诉记者,部分违规超额申购的私募都抱着这样的心理。

券商中国记者拿到的一份超资产规模申购数据显示,25家科创板企业,除了安集科技外,24家均出现了私募基金超配现象,共超配了5863.53万股。22日,科创板开市大涨,参与网下打新的机构收益颇丰。上述超配股份将按照申购价过户给券商,过户金额合计4.11亿。

其中,超配的股票数量最多的是中国通号,超过5500万股。如果按照24日的收盘价来10.20元来计算,目前浮盈已超过2.4亿元。再加上其他23家公司的超配部分,合计浮盈超过3.6亿元,而这些浮盈变现后将全部捐给公益机构。

科创板打新“有门槛”

根据《科创板首次公开发行股票网下投资者管理细则》及自律倡议等规定,想参加科创板网下询价,需具备以下条件:

证券公司、基金管理公司、信托公司、财务公司、保险公司、合格境外机构投资者以及符合一定条件的私募基金管理人等专业机构投资者,在中国证券业协会(以下简称协会)注册后,可以参与科创板首发股票网下询价。

在个人投资者被排除在外之后,对于机构投资者的账户规模同样有要求。据自律委倡议要求,除科创主题封闭运作基金与封闭运作战略配售基金外,其他网下投资者及其管理的配售对象账户持有市值门槛应不低于6000万元。

而对于私募基金而言,其管理条件更为严格,需符合六大条件:

(一)已在中国证券投资基金业协会完成登记;

(二)具备一定的证券投资经验。依法设立并持续经营时间达到两年(含)以上,从事证券交易时间达到两年(含)以上;

(三)具有良好的信用记录。最近12个月未受到相关监管部门的行政处罚、行政监管措施或相关自律组织的纪律处分;

(四)具备必要的定价能力。具有相应的研究力量、有效的估值定价模型、科学的定价决策制度和完善的合规风控制度;

(五)具备一定的资产管理实力。私募基金管理人管理的在中国证券投资基金业协会备案的产品总规模最近两个季度均为10亿元(含)以上,且近三年管理的产品中至少有一只存续期两年(含)以上的产品;申请注册的私募基金产品规模应为6000万元(含)以上、已在中国证券投资基金业协会完成备案,且委托第三方托管人独立托管基金资产。其中,私募基金产品规模是指基金产品资产净值;

(六)符合监管部门、协会要求的其他条件。

此外,私募基金管理人参与科创板首发股票网下询价和申购业务,还应当符合相关监管部门及自律组织的规定。私募基金管理人已注销登记或其产品已清盘的,推荐该投资者注册的证券公司应及时向协会申请注销其科创板网下投资者资格或科创板配售对象资格。

而对于难以符合条件的私募基金而言,出于对科创板“打新”的狂热,不惜突破监管红线铤而走险,因此引发近期的监管处罚。

主承销商严查无效申购

事实上,此次监管要求严格落实网下投资者核查责任,主要是对此前制度的再次重申。而在科创板发行工作中,已有大量网下投资者因未提交相关资格核查文件或属于禁止配售的关联方而被剔除。

在每家科创板企业的初步询价公告中,主承销商均有提醒:保荐机构(主承销商)将在初步询价及配售前对网下投资者是否存在禁止性情形进行核查,并要求网下投资者提供符合资质要求的承诺和证明材料。

只有符合保荐机构(主承销商)及发行人确定的网下投资者标准要求的投资者方能参与本次初步询价。不符合相关标准而参与本次初步询价的,须自行承担一切由该行为引发的后果。保荐机构(主承销商)将在上交所申购平台中将其设定为无效,并在《发行公告》中披露相关情况。

如网下投资者拒绝配合核查或其提供的材料不足以排除其存在禁止性情形的,或经核查不符合配售资格的,保荐机构(主承销商)将拒绝其参与初步询价及配售。

从程序上来看,参与网下发行的投资者均通过保荐券商IPO项目网下投资者服务系统在线提交承诺函及相关核查材料。所有的电子文件提交后需下载打印,并在规定的时间内签章后扫描上传,包括《网下投资者承诺函》、《网下投资者关联关系核查表》、《出资方基本情况表》等。

而从结果来看,因资格无效而导致报价无效剔除的情况大有人在。券商中国记者根据25家科创板上市企业上市发行公告不完全统计,仅有方邦股份称“不存在无效报价情形”,其余公司均识别出无效配售对象,合计数量近800个。

在此次监管通报及明确实质性核查标准后,相信后续保荐券商/主承销商对于网下投资者的核查工作将进一步从严。